FX会社について調べているとリクイディティ・プロバイダ-(LP)という用語を目にすることがあるのではないでしょうか。

リクイディティ・プロバイダーとは市場における流動性(リクイディティ)を提供する金融機関のことを指します。

FX業者などリテール・ブローカーはリクイディティ・プロバイダーからレートの提供を受けることで、市場の流動性を確保しています。

リテール・ブローカーとは一般的な規模のFX業者や証券会社のことです。

またリクイディティ・プロバイダーは、以下の2種類に分けることができます。

- プライム・ブローカー(PB)

- プライム・オブ・プライム(POP)

ここではこの2種類のリクイディティ・プロバイダ-について詳しく解説していきます。

プライム・ブローカー(PB)とは

プライム・ブローカーはリクイディティ・プロバイダーの1つです。

ゴールドマン・サックスやモルガン・スタンレーなどの世界的な投資銀行がプライム・ブローカーとしては有名で、金融機関への流動性の提供や機関投資家や富裕層に向けた金融サービスを展開しています。

ここではプライム・ブローカーに関する以下の3つについて解説していきます。

- プライム・ブローカーのサービス内容

- プライムブローカーの沿革

- プライム・ブローカー事業の現状

プライムブローカーのサービスは大きく分けて2つ

プライム・ブローカーの提供するサービスは大きく分けて2つです。

1つ目は金融機関に対して十分な流動性を提供することです。

プライム・ブローカーは、FX、商品先物、指数先物、株式などの市場へのアクセスを持っていることから、金融機関に対して十分な流動性と低い取引コストを提供することができます。

| プライム・ブローカー 業者 | ゴールドマン・サックス JPモルガン・チェース モルガン・スタンレー ユービーエス |

| クライアント | ヘッジファンド ミューチュアルファンド 富裕層投資家 |

| 収益構成 | 融資利息:60% 取引コミッション:30% オーダーメイド等:10% |

| ベーシックサービス | 保管業務 クリアリング セトルメント レポーティング |

| コアサービス | 信用取引 証券貸付 |

| 付加価値サービス | 新規顧客の紹介 リスクマネジメント及びコンサルティング デリバティブ・サービス オフィススペースの賃貸及びサービス 業界アドバイザリー及びコンサルティング |

2つ目は、ヘッジファンドなどのプロの機関投資家や富裕層向けに上図のような総合的な金融サービスをワンストップで提供することです。

そのほかにも、金融機関に対して利便性の高い決済とリスク管理、高い与信枠を提供しています。後に紹介するプライム・オブ・プライムの業務もこの与信枠を利用して行います。

これらのサービスは十分な資産、高度な技術、幅広い顧客基盤を持つプライム・ブローカーだからこそ実現することができます。

プライム・ブローカー事業の現状

プライム・ブローカーは顧客の取引管理や、清算業務、保管業務などをワンストップで行ってくれるサービスを求める証券会社のファンドマネージャーのニーズに応える形で、1970年代後半に米国にて設立されました。

80年代の模索段階を経て、90年代から2007年にかけて世界的に大きく展開していったプライム・ブローカーは、2008年に起こった金融危機をきっかけに斜陽傾向に陥りますが、現在でもなお国際資本市場において重要な地位を占めています。

現在、世界のプライムブローカー事業は、ゴールドマン・サックス、モルガン・スタンレー、JPモルガン・チェースなどの老舗投資銀行が大きなシェアを占めています。

Hedge Fund Alertによると、2019年8月のプライム・ブローカー事業のシェアランキングにおいて、上位5つの投資銀行が全体の63.3%のシェアを獲得していることがわかります。

2008年の世界金融危機の際には、大手金融機関がFXのプライム・ブローカー事業で大きな損失を出し、中にはリスク回避のために事業を停止した銀行もありました。

例えば、モルガン・スタンレーは2013年にFXのプライム・ブローカー事業を中止し、北欧最大の投資銀行であるノルデア銀行もプライム・ブローカー事業を停止しました。

金融危機による影響でプライム・ブローカー事業の全体的な収益が縮小したため、投資銀行は取引先の金融機関に求める水準をより厳しくし、資本金5千万ドル未満の金融機関に対してはプライム・ブローカーとしてのサービスを提供しない方針を打ち出しました。

資本金5千万ドルのリテール・ブローカーはほとんど存在しません。

大手金融機関によるプライム・ブローカー事業からの撤退はFX市場全体の流動性に大きな影響を与え、Aite Groupが発表した「Global FX Market Overview 2016」によると、店頭FX業界の取引量は2015年と比較して9%〜11%減少しています。

プライム・オブ・プライム(POP) とは

ここまでプライム・ブローカーについて解説してきました。

金融危機以降多くの大手金融機関がプライム・ブローカー事業から撤退し、現存するプライム・ブローカーもリスク回避的になっており、サービスの提供先に高い水準の金融プロトコルやリスク管理を要求するようになりました。

数千万ドルという資金力を持っているリテール・ブローカーは少ないため、プライム・ブローカーで口座開設をして直接取引することはなかなかできません。

またプライム・ブローカーと取引できた場合でも、単一のプライムブローカーだけでは最良の市場環境や最適な注文執行を顧客に提供することができません。

そこで誕生したのがプライム・オブ・プライムです。

ここではプライム・オブ・プライムに関する以下の3つについて解説します。

- プライム・オブ・プライムの概要

- プライム・オブ・プライムのサービスモデルの違い

- プライム・オブ・プライムのニーズと現状

プライム・オブ・プライムの概要

プライム・オブ・プライムはプライム・ブローカーと資本金の少ないリテール・ブローカーの間をとりもつことによって、リテールブローカーに複数の市場へのアクセスや流動性を提供しており、2015年以降に大きく成長していきました。

プライム・オブ・プライムは少なくとも2つのプライム・ブローカーと連携することで、FX、コモディティ、インデックス、株式、債券などの異なる市場へのアクセスやトップクラスの流動性の提供を可能にし、リテールブローカーの業務効率の大幅向上とコストの大幅削減を実現させました。

またそれ以外にもプライム・オブ・プライムが採用している最新の技術によって、厳重なセキュリティと安定した取引環境をリテールブローカーに提供することができます。

プライム・オブ・プライムの2つのサービスモデル

プライム・オブ・プライムは2つのタイプに分類することができます。ここではそれぞれのタイプのプライム・オブ・プライムをタイプ1、タイプ2と呼ぶことにします。

タイプ1では、下流市場であるリテール・ブローカーからの注文を集約し、上流市場である銀行やプライム・ブローカーに注文を発注することで流動性を供給しています。

個人トレーダーによる小口注文は上流市場である銀行やプライム・ブローカーでは取り扱うことはできません。

そこで、プライム・オブ・プライムはリテール・ブローカーが顧客から受けた小口注文を内部で集約し、銀行やプライム・ブローカーに取り次ぐことによって、上流市場へのアクセスを提供しています。

タイプ1の特徴として以下の3つを上げることができます。

- 取扱商品が通貨ペア数十種類と主要金属商品に限定される傾向がある

- 取引手数料やスプレッドが主な収益源

- プライム・ブローカーに取り次ぐために一定以上の取引量や必要証拠金が必要になる

POPはリテール・ブローカーの注文をまとめてPBに流すだけです。

タイプ2は、自らの顧客を対象に大量の取引量とリスクコントロール能力を提供することで独自の流動性を生み出し、技術力で上流市場と統合することでサービスを提供します。

タイプ2では、プライム・オブ・プライムが顧客からの注文を直接受け付けることになるので、タイプ1より高い資産力・技術力が必要になり、マーケットメーカーとしての役割を果たすことが求められます。

タイプ2の特徴として以下の3つをあげることができます。

- 幅広い種類の商品をカバーできる

- ディーリングの結果が収益源

- プライム・オブ・プライムが注文を受け付けるので、必要証拠金や取引量の要件を柔軟にできる

タイプ1をNDD方式、タイプ2をDD方式と考えるとわかりやすいです。

プライム・オブ・プライムのニーズと現状

近頃FX以外にも、金、原油、主要指数商品などをトレードしたい個人トレーダーが増えてきています。

具体的には、FXだけをトレードするよりも、様々な商品でポートフォリオを組んでトレードをしたい個人トレーダーが増えており、それを提供できるリテール・ブローカーの存在が求められています。

したがってリテールブローカーは、株式、商品先物、指数先物などの複数の市場へのアクセスを提供でき、最新のテクノロジーやリスクコントロール能力、十分な資産力を持っているプライム・オブ・プライムをますます求めるようになっています。

CMC Marketsのプライム・オブ・プライムサービス

会社設立から30年の歴史の中で豊富な市場経験を蓄え、ロンドン証券取引所(LSE)に上場したCMCなら、銀行、ブローカー、ヘッジファンド、個人投資家など様々なタイプのニーズに対応することが可能です。

ここではCMCが提供する以下の6つのソリューションを説明します。

- 様々な種類の流動性を提供

- アナリストチームによるサービス

- レポーティング

- 様々な市場へのAPIアクセス

- 受賞歴のある取引プラットフォーム

- 豊富な取扱銘柄

サービス①:様々な種類の流動性を提供

「CMC Markets Connect」では金融機関に世界中のマーケットへのアクセスを提供することで、金融機関の流動性の確保と収益性の向上を可能にしています。

CMC以下のような流動性サービスを提供しています。

専用流動性

CMCのクライアントの注文による流動性と外部からの流動性を組み合わせることにより、流動性、市場の深さ、最良の注文処理を安定的に提供することができます。

カスタム流動性

CMC内部の流動性と投資銀行から提供される流動性を組み合わせることで、マーケットへの影響を最小限に抑えながら価格のカスタマイズが可能です。

深い流動性

機関投資家と個人投資家が、CMCの深い流動性プールを形成しています。

サービス②:アナリストチームによるサービス

CMCではクライアントの取引行動やビジネスニーズの理解のために、CMCのアナリストチームによる面談を行なっています。

アナリストチームは取引の前後にもクライアントのニーズに合わせたサービスを提供しています。

取引前サービス

CMCのアナリストチームはアカウントマネージャーを介した取引前サービスをクライアントに提供しています。

このサービスではクライアントの取引スタイルに応じて、可能な限り最良のスプレッドと取引コストを提供しています。

取引後サービス

CMCは取引後のサービスとして、TCA(取引コスト分析)を提供しています。

TCAは各注文執行に対する公平なインサイトを保証するために、第三者機関によって提供されています。

このサービスではクライアントとの月次レポートに基づいた面談の中で、取引を最適化するためのアイデアを提案しています。

サービス③:レポーティング

CMCではレポーティングのサービスも提供しています。

CMCでは以下のデータを必要に応じてクライアントに提供することができます。

- 取引記録

- 決済記録

- コーポレートアクションデータ

- OBIEレポート

- MiFIDおよびEMIRの規制要件を満たすための関連データ

CMCではユーザーインターフェースであるCMCVisionへのアクセスを提供しています。

CMCVisionは、クライアントのポジション管理やリスク管理に使用することができます。

CMCVisionを介してリアルタイムのアカウントデータと毎日の決済記録を統合させることで、ポジションの透明性と信頼性を向上させています。

サービス④:様々な市場へのAPIアクセス

CMCではFIXプロトコルを介したAPIアクセスにより、クライアントに最高レベルの流動性を提供し、市場環境の変化に対応した取引をすることが可能です。

またAPIアクセスを用いることでMT4とMT5のブリッジに、クライアントのビジネスに応じたソリューションを統合することができます。

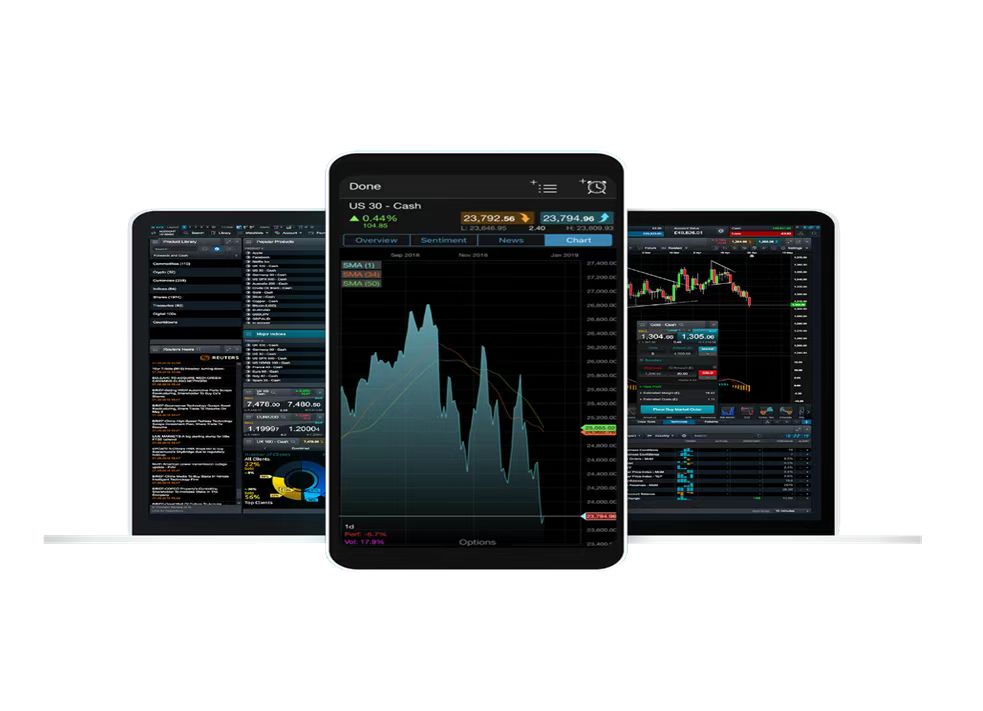

サービス⑤:受賞歴のある取引プラットフォーム

CMCでは金融テクノロジープロバイダーのIRESS社との提携により、様々な資産クラスへのアクセスが可能である取引プラットフォームの開発を可能にしました。

CMCでは取引プラットフォームのホワイトラベルサービスも提供しており、クライアントの要望に合わせたオーダーメイドが可能になっています。

また、CMCでは取引プラットフォームなどのITインフラの保守管理サービスも行っており、クライアントの運用コストの削減と収益の増加に貢献します。

CMCの取引プラットフォームには以下のような豊富な機能がついています。

- 100以上のテクニカル指標と描画ツール

- チャートから直接取引可能

- 市場心理(ブルかベアか)

- パターン認識スキャナー

- 取引の開始、終了、リスクを最適に管理

- バウンダリー注文

- ストップロス注文

- トレーリングストップ

- 注文板

- モーニングスターの調査レポートへのアクセス

- ロイターニュースへのアクセス

- マーケットカレンダーへのアクセス

サービス⑥:豊富な取扱銘柄

CMCでは様々な資産クラスを取り扱っており、豊富な銘柄を取引することが可能です。

- ゴールドとシルバーを含む66種類

寄稿者:Biyi Chengはロンドン証券取引所(LSE)に上場するオンライン小売金融サービスの大手プロバイダーCMC Marketsのアジア統括責任者です。

Biyiは金融市場で20年以上の経験を持ち、市場全体のポートフォリオ管理、市場リスク管理、オペレーショナル・リスク管理を専門としています。CMC Markets入社前は、旧ICAP plcの子会社であるCity Indexでアジア太平洋地域のトレーディング責任者を務めていました。1日平均約20億米ドルの資産と月間300~500億米ドルのリスクコントロールとマネジメントを担当しながら顧客サービスチームを率い、他の中核部門の業務も調整した。また、中国交通銀行の外国為替ディーラー、中国CIIC投資有限公司の投資部副部長、CMC Marketsのシニアディーラーを歴任しています。オーストラリアのシドニー大学で商学修士と国際経営学修士の2つの修士号を取得しています。

コメント コメント 0