海外FXと比較された時に、よく「国内FXには追証があるから危険」という声が聞かれています。国内FXと海外FXとでは、追証に対する考え方が若干異なり、中には間違った解釈を持つ方も少なくないようです。

追証とはそもそもどのような制度になるのでしょうか。

実際のところ、

追証があるから国内FXは危険なの?

今回は、まずは追証の仕組みをわかりやすく解説したうえで、国内FXと海外FXの違いや、追証のリスクとは何なのかその実態を探っていきます。

- そもそも追証とはどのような仕組みなのか

- 国内FXと海外FXの追証の違い

- 追証で借金を抱えるケース

- 海外FXのゼロカットは安全か

- 国内FXの方が安全な理由

追証とはそもそも何なのか?

国内FXでは、追証にて借金を作ってしまうケースがしばしば報告されています。なぜ、追証で借金になってしまうのか、疑問に思う方は多いでしょう。FXはギャンブルではありませんので、慎重な資金管理を行っていれば、通常は損失を出すことはあっても借金になるようなことはありません。

ただ、以下の2つのパターンにおいて追証から借金してしまうケースがあります。

- ロスカットを避けるための追証

- ロスカットが間に合わなかった時

これらのパターンは、そう頻繁に起きることではありませんが、誰しもがFXトレードで思いがけない状況に陥るかもしれないとの認識が大切です。

ロスカットと追証の関係

追証で借金してしまう、とはどういうことなのかを理解するために、まずは、ロスカットと追証の関係からじっくりと見ていきましょう。

ロスカットとは?なぜロスカットがあるのか

ロスカットとは、口座残高が一定の水準まで低下した時に強制決済される、FXの決済制度のことをいいます。

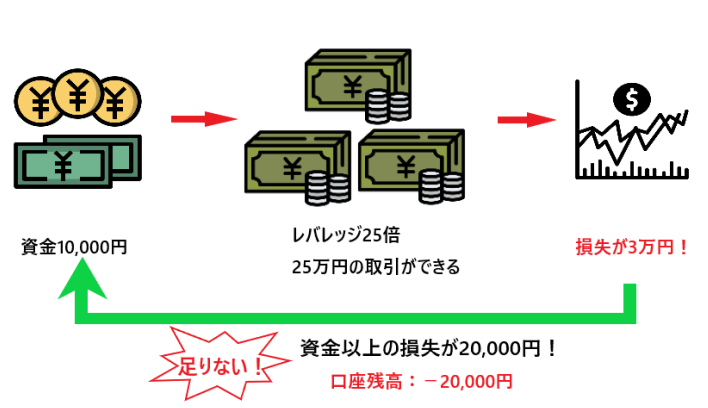

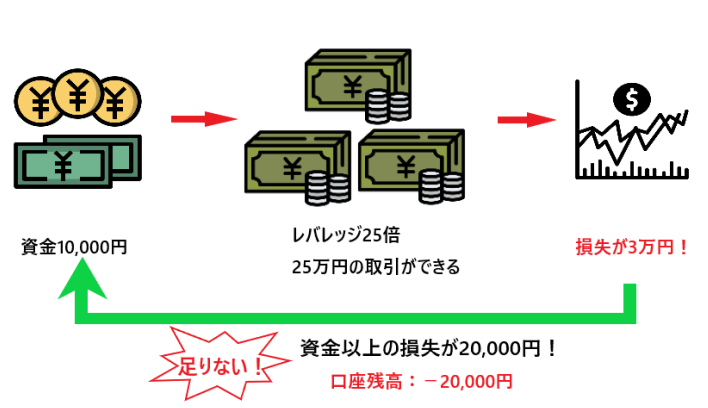

この制度は、ほとんどの国でレバレッジをかける商品には適用することが義務づけられています。なぜロスカットが義務づけられるかというと、レバレッジがかけれる商品の場合、資金以上の取引によって、損失額が資金を上回ってしまうことがあるからです。

資金以上の損失が出るイメージ

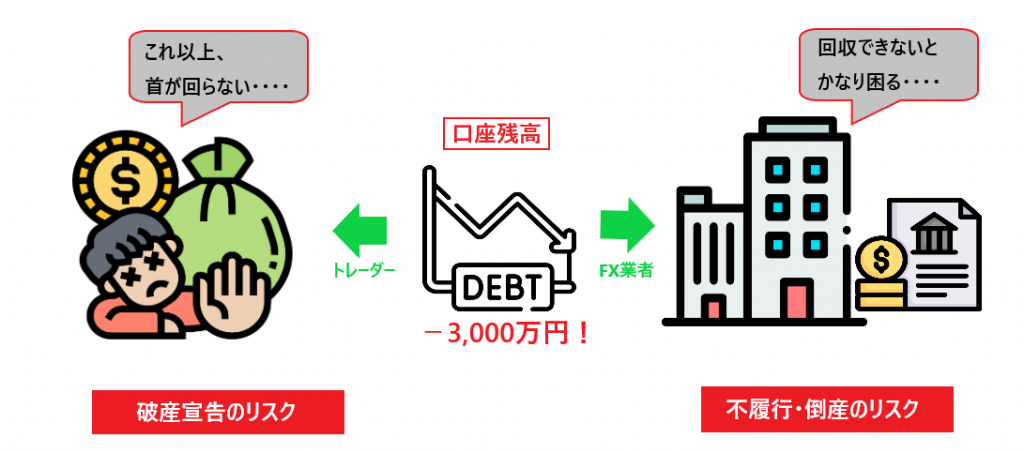

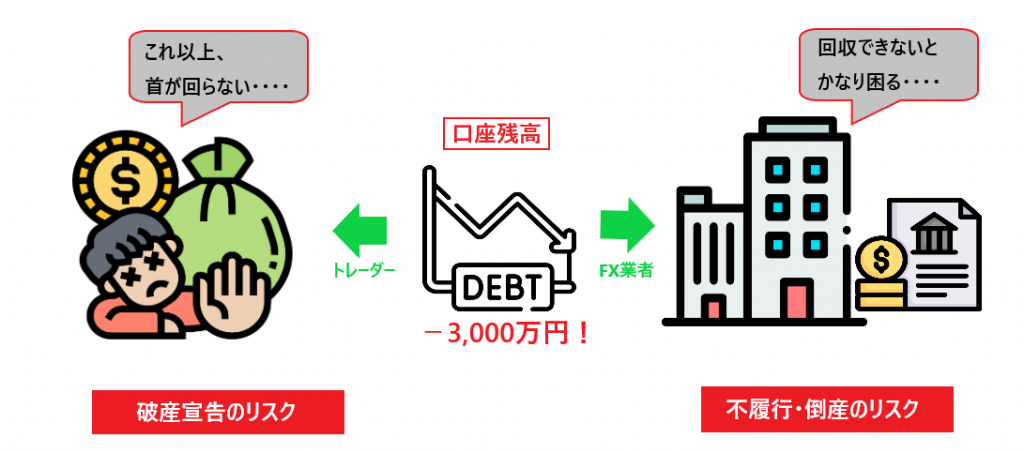

資金以上の損失が出た場合、マイナス額はいったんFX業者が負担。トレーダーはFX業者に負債を抱えることになります。数万円程度のマイナス額ならまだしも、状況によっては数千万~数億円のマイナス額が出る可能性もあり、非常に危険です。

マイナス額が大きすぎる場合のリスク

そのようなリスクを避けるために、トレーダーとFX業者双方を守る役割として、ロスカット制度が敷かれているのです。

ロスカット基準

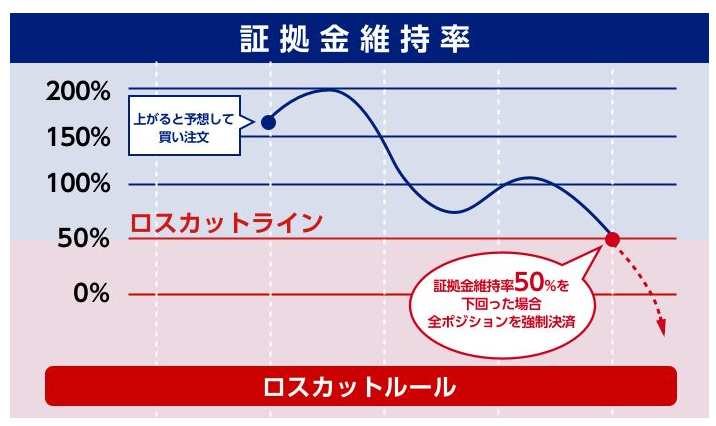

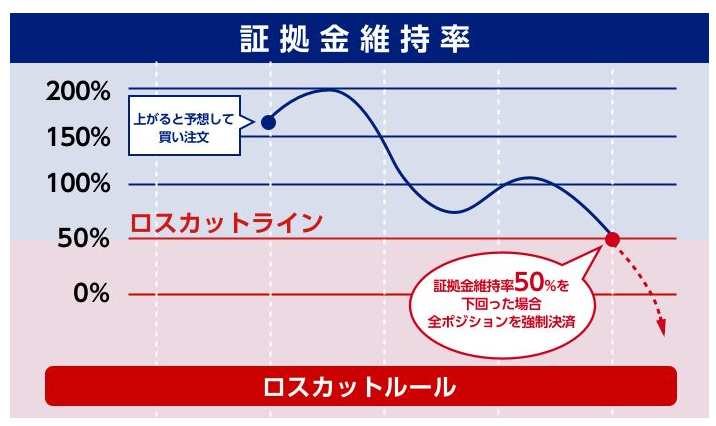

ロスカットされる基準はFX業者によって異なります。平均して、50%~100%の証拠金維持率にて強制ロスカットとなるケースが多いです。証拠金維持率とは、現在の総資産額(評価額)が必要証拠金(ポジション分の資金)の何%にあたるかを表した数値です。

証拠金維持率 = 総資産額 ÷ 必要証拠金 × 100

ロスカットのイメージ

維持率は高ければ高いほど安全性も高くなります。証拠金維持率は、FXトレードでは非常に重要な数値となるため、口座情報・取引状況の欄に必ず表示されています。FXトレードを始める時にはロスカット基準の確認と、こまめな維持率のチェックが必須です。

追証とは

さて、いよいよ本題ですが、「追証」とはそもそも何でしょうか。

「追証」とは、「追加証拠金」を略したもので、証拠金維持率が低下しすぎた時に「追加で入金」することをいいます。

前章で見てきたように、ロスカット基準まで証拠金維持率が低下してしまうと、強制的にポジションが決済されてしまいます。強制ロスカットを避けるために「追証」が必要となるわけです。

追証は、自らの意志でロスカットを避けるために行う場合と、FX業者の追証ルールに応じて行う場合があります。

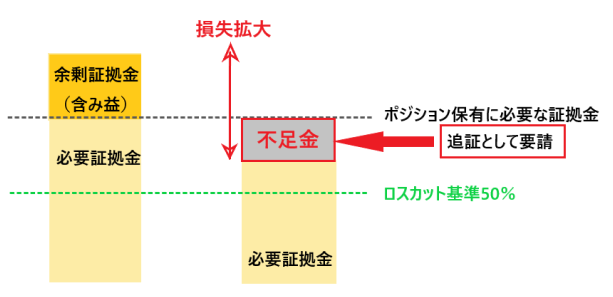

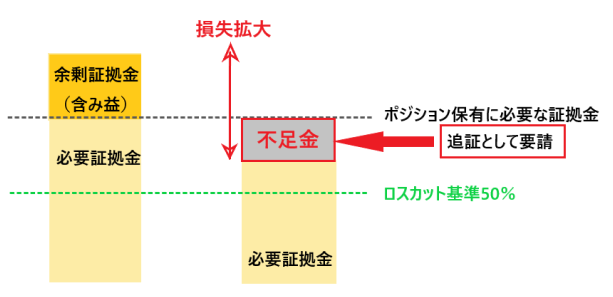

国内FXでは追証ルールを設けている業者が多くなり、一定の基準までくるとロスカットを避けるための「追証」が要請される仕組みになっています。(業者による)

追証が発生するイメージ

どの時点で追証が発生するかは、FX業者ごとに異なり、「ロスカット基準を下回った時」または「必要証拠金を下回った時」など追証の基準やルールが決められています。また、追証ルールが決められていないFX業者もあり、この場合はロスカットを避けるために、トレーダー自身の判断で追証を行います。

追証の種類

- ロスカット基準を資金が下回ると追証の義務が発生

- 規定の追証の基準に近づくと追証の義務が発生

- 追証ルールはなく、トレーダー自身の判断で追証

「追証」が義務付けられている場合

追証が義務付けられている場合、追証の基準に達すると入金を要請する「マージンコール」が届きます。「マージンコール」を受け取ると、指定の期日までに「追加入金」または「ポジションの一部(全部)を決済」して、証拠金維持率を上げる必要があります。どちらかで対応する義務が生じるのです。対応することで「追証の要請/マージンコール」が解除されます。

- 対応しなかった場合に、追証の段階で強制決済となるFX業者もある

- 仮にレートが回復した場合でも、追証をしないと強制ロスカットされるFX業者もある

「追証ルール」がない場合

追証ルールが義務付けられていない場合、証拠金維持率が低下してきた時に、「追加入金」するか「一部を損切りするか」はトレーダーの判断となります。

※なお、「追証ルール」の違いに関わらず、証拠金維持率が一定以下になると、「そろそろ危ないですよ」「そろそろ追証が必要ですよ」といったアラートメールが配信されるケースが多いです。

ロスカットを避ける追証で借金

FXでは、追証ルールの有り無しに関わらず、いざ証拠金維持率が低下しすぎた時のために、追加入金にあてる資金の用意が欠かせません。一時的な為替変動であれば、追証を行うことで、ロスカットを避けることが可能です。

しかし、ここに追証の落とし穴があって、

「一時的な変動かどうかは誰にもわからない」

「トレードに使える資金には限りがある」

ということです。無尽蔵にいくらでも入金できるわけではありません。「きっと、そのうち反転するから」と期待して、追証を重ねることで、もう後には引けない「追証地獄」にはまってしまいます。

資金をつぎ込めば、つぎ込むほど、ロスカットで資金を失うのが惜しくなり、「トレンドが反転さえすれば、元はとれる」と、ついムキになって入金し続けてしまうのです。挙句の果てに、とうとうカードローンやキャッシングに手を出すトレーダーも決して少なくはないのです。

ロスカットが間に合わずに借金

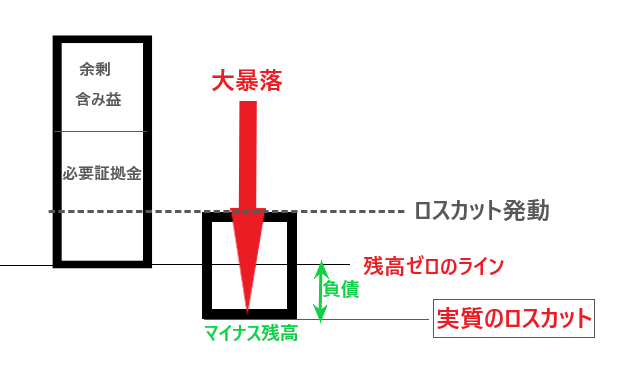

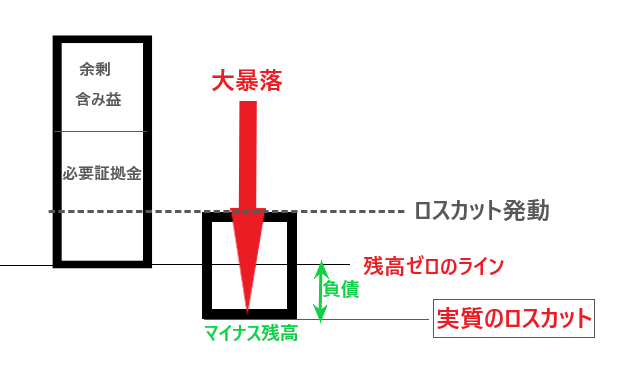

そして、借金をつくるもう1つのケースとは、ロスカットが間に合わなかった時です。

本来ロスカットとは残高がマイナスとなるのを避けるための防御策として存在するのですが、あまりにも急激な為替変動があると、対応が間に合わないことが稀に起こります。間に合わなかった時には、残高がマイナスとなり、FX業者にマイナス額を返済しなければならないのです。

ロスカットが間に合わないイメージ

マイナス額の返済も「追証」と呼ばれる場合が多いですが、厳密にはこれは「追証」ではなく、ずばり「借金/負債」です。「未収金額」とも表現されています。金融用語でいえば「帳尻不足金」と呼ばれる類いの借金です。この金額は返済する義務があるため、資金がない場合は他から借金することになるのです。

このように、マイナス残高で借金の可能性があるということで、「国内FXは危険だ」という見方があるのです。

海外FXでも追証は発生する

では、海外FXでは「追証」はないのでしょうか。

海外FXでは「追証は発生しない」とか、国内FXでは「追証が発生する」とかよく言われていますが、正確なところ、これらの表現は間違えです。海外FXでは「追証の義務は生じない、追証ルールはない」という言い方が正しいです。

追証の言葉の意味は間違って広まっている!

結局のところ、海外FXでもロスカットを回避するための追証は状況に応じて必要です。損切りしそびれて、損失が拡大し証拠金維持率が低下してくれば、それぞれの判断で「追加入金 = 追証」はよくあることです。

海外FXで「追証は発生しない」という意味は、海外FXでは「ゼロカット保証」があるため、ロスカットでマイナスになることはないことを指しています。

つまり、追証ルールが異なるだけで、国内FXも海外FXもロスカットを避けるための「追証は必要になってくる」ということです。

海外FXのゼロカット保証とは

ロスカットが間に合わなかった場合、海外FXでは「ゼロカット保証」と呼ばれる制度が採用されています。というのも、海外FXのレバレッジは500倍~1000倍と高めであるため、マイナス残高となるリスクが高いからです。

ゼロカット保証とは、マイナスになった残高を海外FX業者がゼロに補填してくれる制度のことをいいます。

「海外FXにはゼロカット保証があるから安心」

「国内FXにはゼロカット保証がないから危険」

だとする海外FXトレーダーが結構多いのです。

国内FXと海外FXの追証の違い

国内FXと海外FXの追証の違いは、まず業者がルールとして定めているかどうかです。

- 国内FX → 業者が追証ルールを定めている場合が多い

- 海外FX → 追証はトレーダーの判断で行う

そして、ロスカット時に発生するマイナス額に関しては、ゼロカット保証があるかないかの違いがあります。

- 国内FX → ゼロカット保証はない(金融商品取引法で禁じられている)

- 海外FX → ゼロカット保証がある(ハイレバレッジのため)

※国内ではゼロカット保証などで、損失をFX業者が補填する行為は金融商取引法で禁止されています。補填が禁止されているのは、かつて規制が緩かった時代に、損失補填を売りにしたFX詐欺や証券会社の勧誘が横行したからだといわれています。

参照:金融商品取引業者に関わる禁止行為 – Money Partners

国内では90~91年、大手証券会社を巡る損失補填が相次ぎ発覚し、社会問題化。自主報告によると、補填額は大手・準大手17社で総額1720億円に上ったが、旧証券取引法には損失補填を禁止する明文規定がなく、91年の法改正で禁止規定が追加された。

出典:東郷証券幹部ら4人逮捕 – 日経新聞

FX取引(外国為替証拠金取引)で以前、多額の損失を被った。最近、「当時の会社責任者の財産が見つかり、被害額の半分を取り戻せる」と電話があった。「返金の条件として別会社の株を購入してもらうが、先に返金するので心配ない」とのことだった。届いた申込用紙に署名して返送すると、「申込が殺到して、手続きが間に合わない。先に株の代金を払って欲しい」と連絡があった。「あなたのために準備しているので、今さらキャンセルはできない。早く支払わないと大変なことになる」と言われたが、不審だ。(岡山市 女性)

出典:FXの損失を取り戻すとの電話 – 岡山県消費者センター

追証で借金を抱えるケース

では、追証で借金してしまうのは、具体的にどのような状況なのか、どのような過程を踏むのか、実例やチャートを参考にしながらいくつかご紹介していきます。

みんな借金するつもりなどなかったはず。

他人事ではないから、

しっかり見ておきましょう。

※どれくらいのロット、レート、ポジションで、どらくらいの損失が出るのかもチャートでシミュレーションしていきますので、ぜひ参考にして下さい。

度重なる追証でムキになって借金をつくってしまう!

まず、ありがちなのが、ロスカットを避けたいと思うあまり、追証を重ねてとうとう借金してしまうケースです。まずはSNSから、追証を繰り返しているトレーダーの声をご紹介します。

追証と入金の繰り返し!

追証を繰り返しているトレーダーは、かなり多いようです。FXではロスカットを避けるために、いわば日常茶飯事に行われている行為なのです。追証の繰り返しから、どのような過程で具体的に借金をしてしまうのか、チャートで解説していきます。

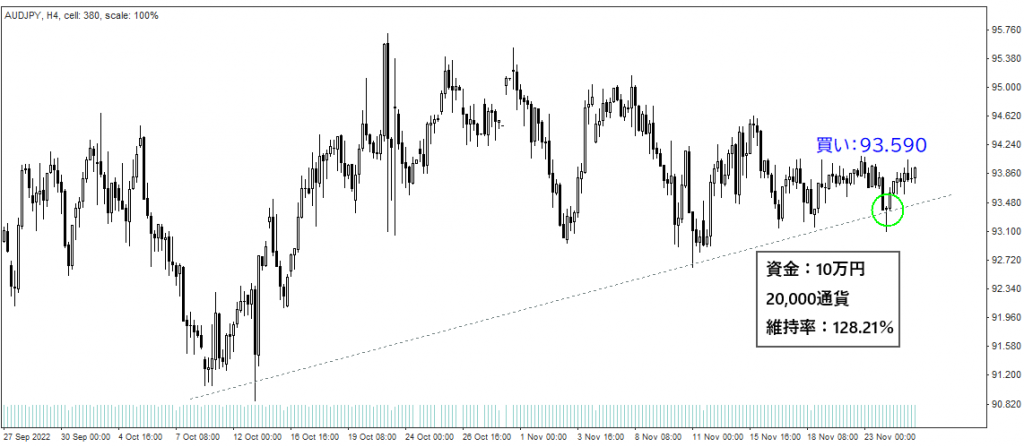

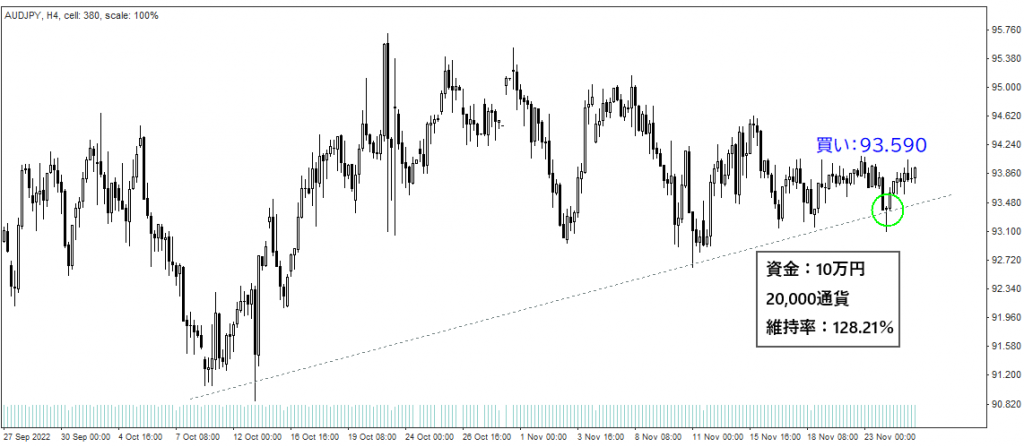

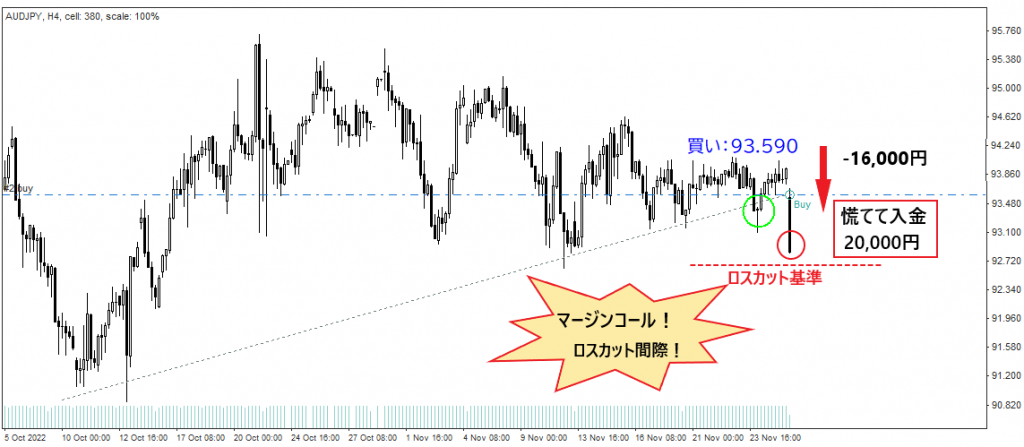

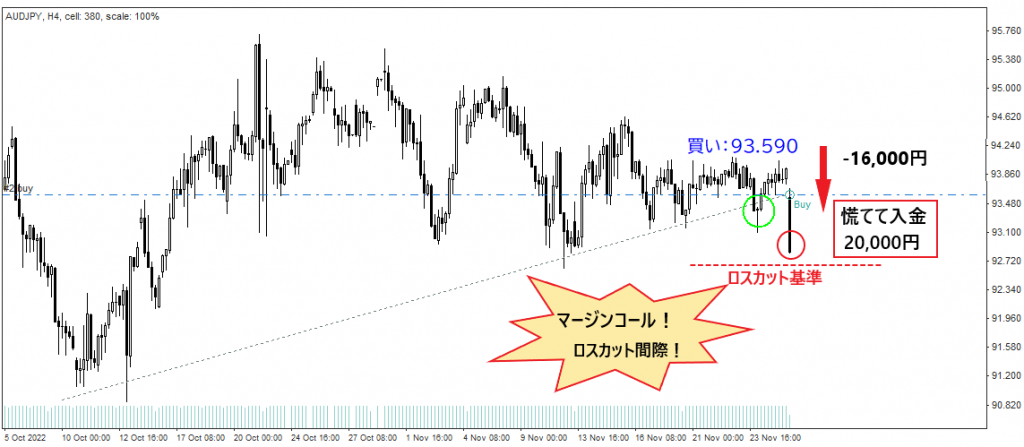

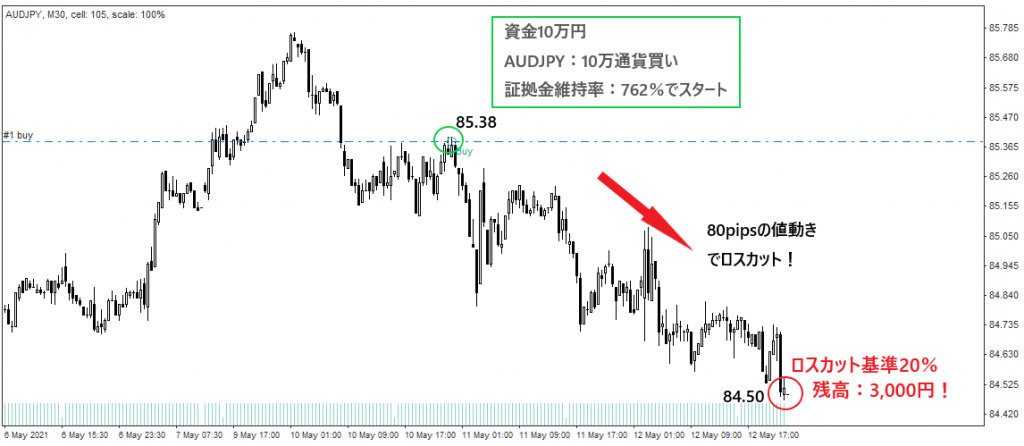

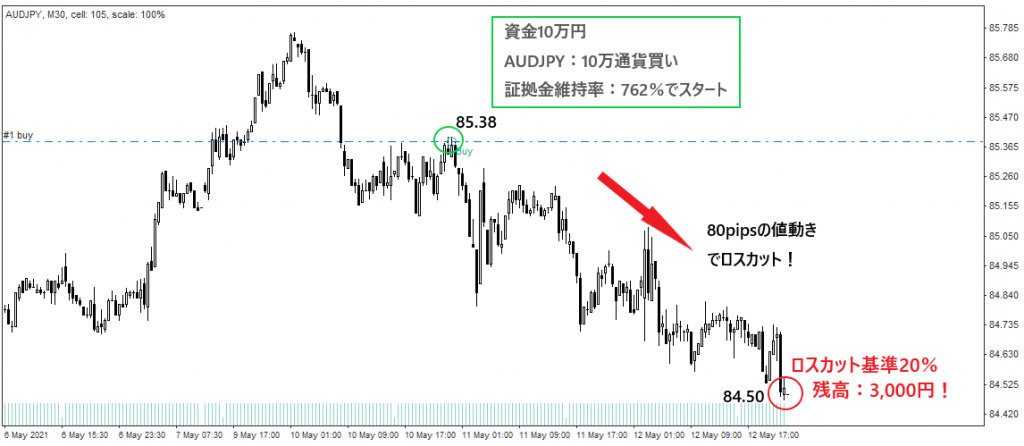

AUDJPYで追証を繰り返す例(チャート)

まず、AUDJPYが上昇トレンドラインで反転したのを見て、93.590で強気の買いエントリーしたところから見ていきましょう。

ロスカット・追証基準:証拠金維持率100%

維持率128.21%はちょっと危ないけど、

これは絶対上がると思うよ。

下に行ったらすぐ損切りするから大丈夫。

というように、相場が下がり始めたらすぐに損切りするつもりでした。しかし、この後すぐに急下降が始まり、即「マージンコール」です。慌てたトレーダーは思わず追加入金でその場をしのごうとします。

😱ひえー!いきなり下がった!

ひとまず20,000円入金で様子を見よう。

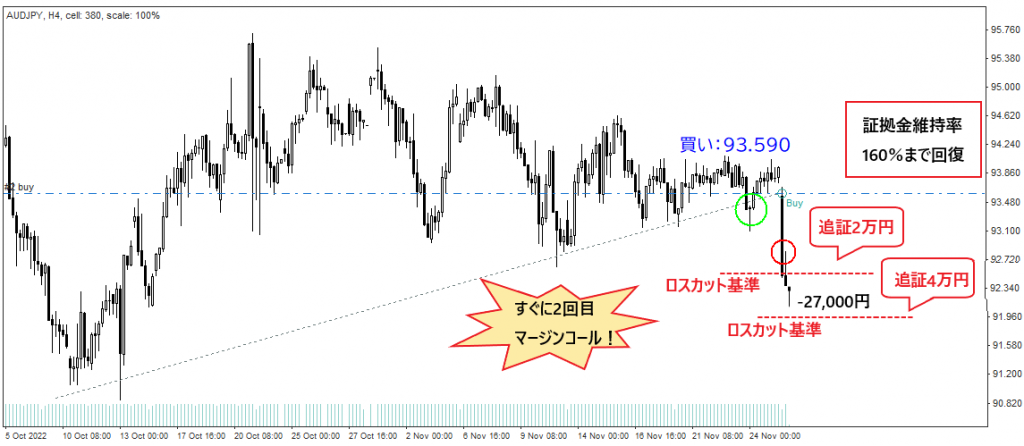

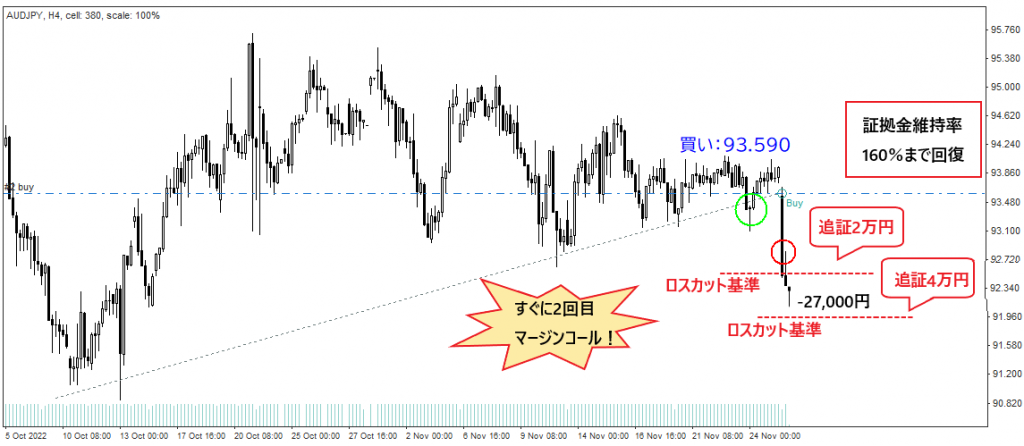

すぐに上がるかもしれないと、20,000円の追証で急場をしのいだところ、さらに相場は下落に向かい2回目のロスカットの危機が訪れます。トレーダーは今度は40,000円を入金、証拠金維持率は回復し、上昇を待つ猶予ができました。

そろそろ上がるだろう。

もう余分な資金もない。

これで挽回だ!

トレーダーの予想どおりに、2回の追証(6万円)を果たした後でAUDJPYは上昇に向かいます。しかし、含み損ゼロあたりまで回復し、また下降に向かうのでした。しかし、一旦回復したこともあり、なおさら希望を持ってしまうのです。「絶対にまた上昇に向かう」との思いから「損切せずに」様子を見ることにしました。

追証が2回、3回と続けばもう後には引けません。キャッシングしながら4回、5回と下降するたびに追証を繰り返してしまいます。もし、この追証が1回20万、1回40万円になったとすれば、損失はどんどん膨れ上がり収拾がつかなくなっていきます。つい、ロスカットを避けるあまりにムキになってしまうのです。

法律事務所の相談例

法律事務所のサイトでも、借金による追証を繰り返して、首が回らなくなったトレーダの例が多数取り上げられています。借金に苦しむトレーダーに共通しているのは、最初はまさかここまでの損失を出すとは想像もしていなかったことです。勝った経験やギリギリで逆転した経験があると、余計にあきらめきれなくなるようです。

追証は引き際が肝心

確かにどんな相場も、上昇トレンドと下降トレンドを繰り返していますから、追証しながら待っていればいつか逆転のチャンスはくるかもしれません。しかし、それは5年後かもしれないし、10年以上かかるかもしれないのです。生活費や使う予定のお金に手を出し始めたら危険信号です。ストップすべきタイミングがきています。

JPモルガンやウォーレン・バフェットのような巨額の資産がない自分を恨みながら、勇気を出して損切りを決意しましょう。

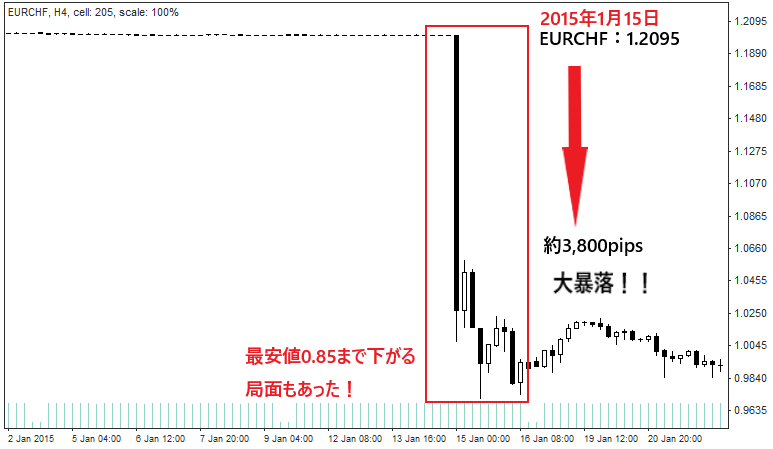

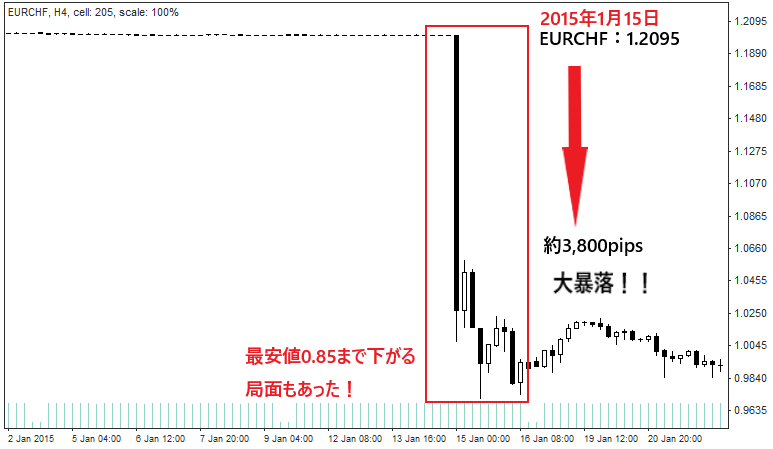

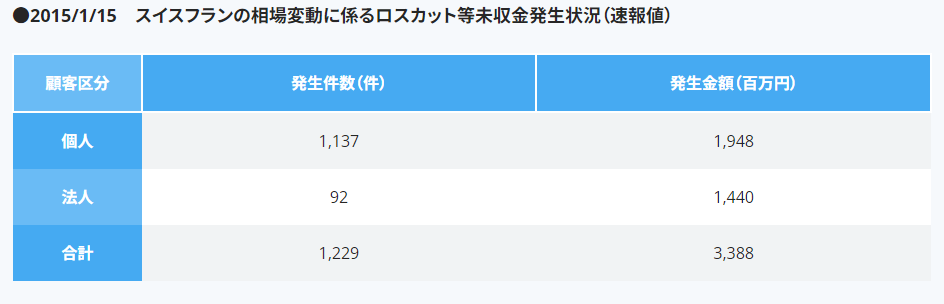

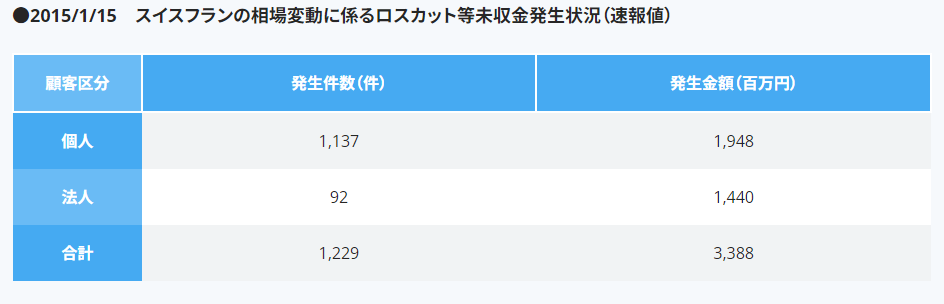

スイスフランショックの追証で未収金19億円!

では次に、ロスカットが間に合わないほどの大暴落(大高騰)で、借金となった例を見ていきます。このテーマを代表するのが2015年1月のスイスフランショックです。スイスフランショックは、リーマンショック3日分の暴落が約30分で起きたといわれる大惨事です。国内でもマイナス残高で負債を抱えた投資家が続出しました。

発端は、スイス中央銀行が2011年以来継続していた、対ユーロの為替介入を突然撤回したことにあります。EURCHFは1日で3,800pipsも暴落したのです。

このユーロの暴落から、スイスフランがらみの通貨ペアだけでなくUSDJPY、GBPJPY、AUDJPYなど多くの通貨・金融資産が暴落を引き起こしました。

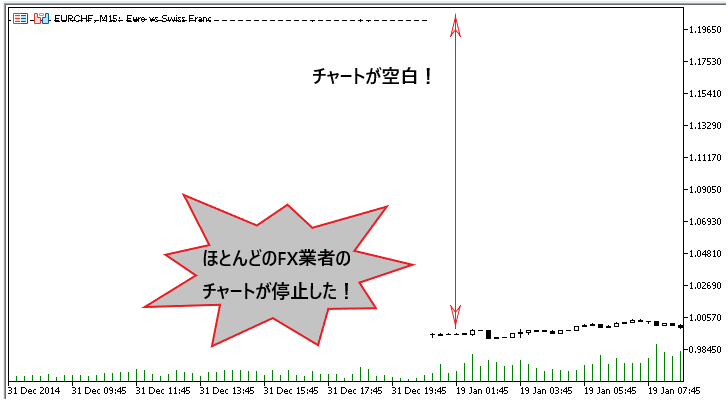

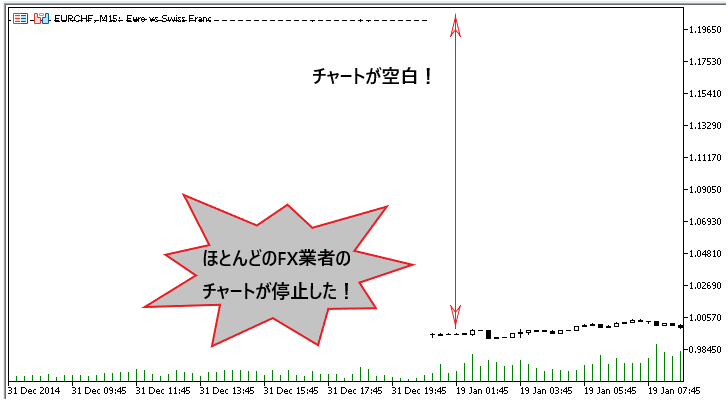

急激な変動でチャートが停止!ロスカット機能も停止!

1分足~15分足などの短期足で見ると、大暴落の瞬間は大抵空白になっています。あまりにも急激な為替変動でシステムが数分~数十分停止してしまったのです。つまり、ロスカット機能も停止したということです。本来なら維持率50%~100%で自動的に強制ロスカットとなるところ、システムの停止によってロスカットが間に合わずに、大幅にレートがずれて決済されてしまったわけです。

システム停止の時間はFX業者によって異なり、概ねで約1,000pips~1,500pips程度はずれ込んだだろうとの見解です。

スイスフランショックは、いまだにFXの恐ろしい例としてよく語られています。

では、次にチャートを見ながら、どれくらいのトレードでどれくらいの損失が出るものなのかを当日のレートで見ていきます。

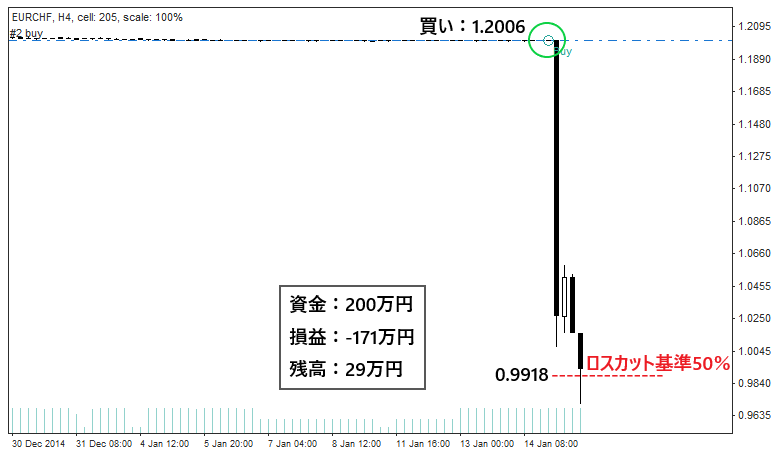

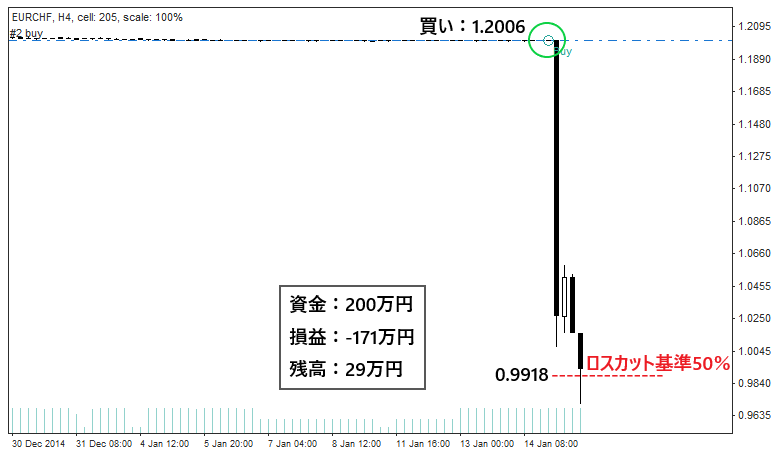

EURCHFを1.2006で買っていた場合

資金200万円で1ロット

- 資金:200万円

- レバレッジ:25倍

- ロット:1ロット(10万通貨)

- ロスカット基準:50%

ロスカット50%でロスカットされたとすれば、確定した損失が-171万円、200万円あった資金はわずか29万円になります。しかし、この状況でまだ資金が残っていれば、ラッキーだったと喜ぶべきなのかもしれません。

200万円で1ロットなら、スイスフランショックでもひとまずギリギリセーフで済みそうです。

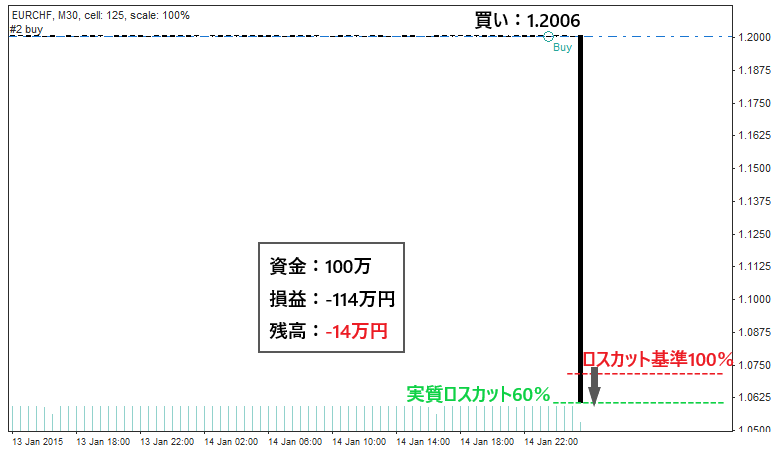

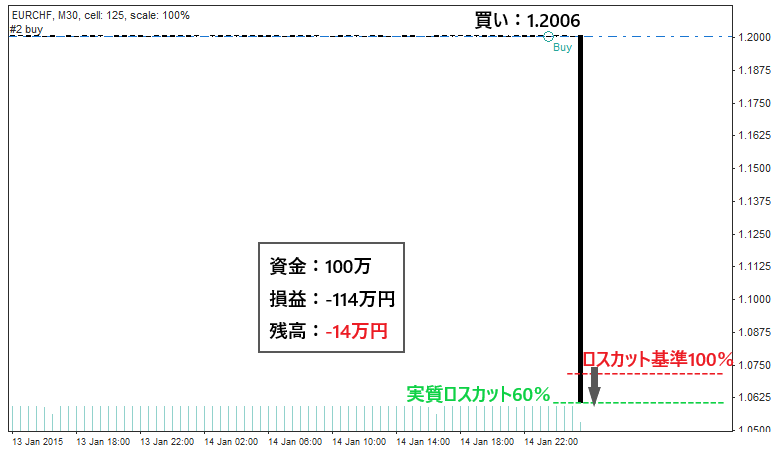

資金100万円で1ロット

- 資金:100万円

- レバレッジ:25倍

- ロット:1ロット(10万通貨)

- ロスカット基準:100%

資金100万円、1ロットの取引ならどうでしょうか。1.20あたりで買いエントリーしていたとします。証拠金維持率100%だったとして、ロスカットが実質60%にずれ込んだとすれば残高はマイナス14万円です。この金額が借金として残ります。

14万円の借金なら、痛手は受けますが、そこまで寝込まずに返せそうです。

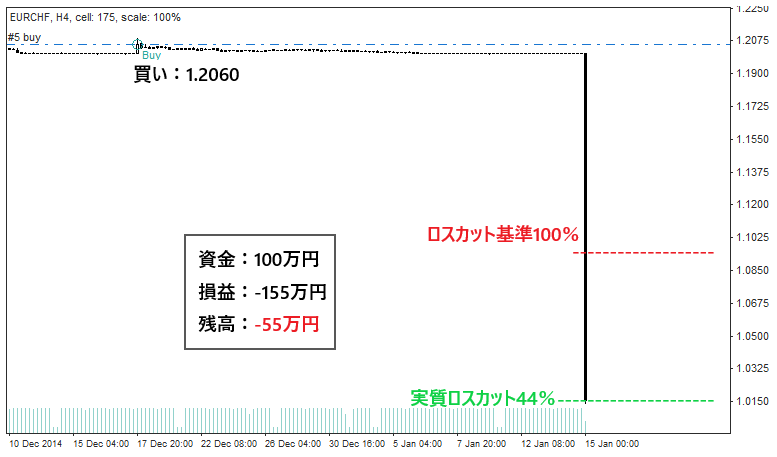

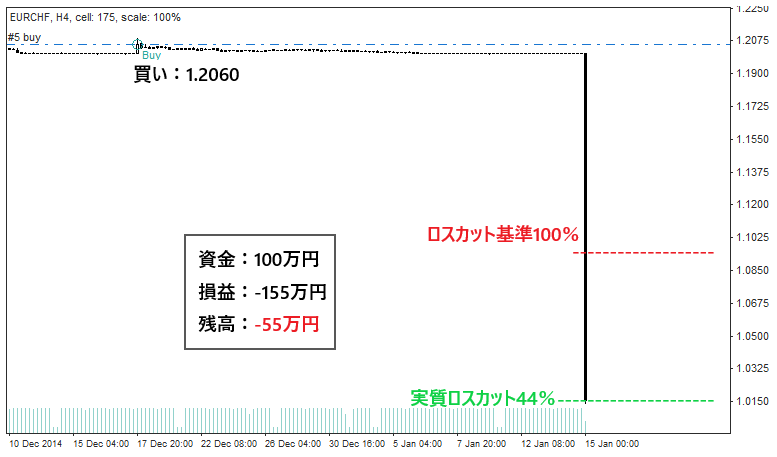

EURCHFを1.2060で買っていた場合

資金100万円で1ロット

- 資金:100万円

- レバレッジ:25倍

- ロット:1ロット(10万通貨)

- ロスカット基準:100%

EURCHFが1.2060の時に買いで入っていて、上がるのを待っていたとします。まさか暴落が起こるとは思わず、損切り設定なしです。1.090あたりでロスカット基準100%のはずでも、44%までずれ込んだすれば残高はマイナス55万円です。

55万円の借金はちょっとキツイと思う方は多いでしょう。

これが、1,000万で10ロットなら550万円の借金、1億円で100ロットなら5,500万円の借金となるわけです。本当に恐ろしい局面だといえます。

スイスフランショック未収金発生額

筆者は、スイスショックで1.19599の逆指値注文が何故か取り消され、ロス

出典:れすさんのFXブログ

カットが数分遅延するという2つの被害に合い1.1512でロスカット、 800万円

弱の損切り予定が7000万円以上の大損になり現在ライブラスター証券FXと

係争中である。

2回目の自己破産が出来るのかどうかについて質問です。

お恥ずかしながら3年前に自己破産をしてしまいました。

理由は主にFXやパチンコなどのギャンブルです。上記理由でも免責が認められたのですが、今年に入ってから再度FXをやってしまいました。

自業自得ですが、運が悪くスイスフランショックに巻き込まれ証拠金以上の負債を抱える事になってしまいました。

FX会社からは多額の請求が来ています。このような理由で2回目の自己破産は出来るのでしょうか?

回答お願いします。

出典:ギャンブルによる2回目の自己破産 – 弁護士ドットコム

9200万マイナスする前はFXで稼いで億万長者になるつもりだったのに、

9200万の借金ひとたび背負うと一生返せないと思うの不思議だな。

一度は可能性を信じたのに。

出典:2015/01/15Twitter – 教えて自己破産

というように、普段では考えられないようなマイナス残高に苦しんだトレーダーがかなりいたようです。弁護士事務所では自己破産、債務整理などの相談が相次ぎました。FX業者とトレーダーとの間で責任をめぐって訴訟問題となったケースもあったとのことです。

ロスカット等未収金発生(マイナス残高)ランキング

スイスフランショックを筆頭に、2年~4年に1度のペースでロスカットが間に合わないような大暴落(大高騰)が起きています。金融先物取引業協会のデータを参考にランキングをまとめてみました。

- 1位:スイスフランショック(2015年1月):33.88億円

- 2位:東日本大震災(2011年3月):16.95億円

- 3位:トルコ中銀ショック(2021年3月):14.2億円

- 4位:フラッシュクラッシュ(2019年1月):9.4億円

- 5位:チャイナショック(2015年8月):9.22億円

- 6位:南アランド急落(2016年1月):2.5億円

- 英国民投票(2016年6月):2.3億円

「国内FXではゼロカット保障がないから危険だ」という説があるのは、こういった事情からきているのです。では、海外FXのゼロカットなら本当に安全なのでしょうか?次の章でじっくり検証していきたいと思います。

海外FXのゼロカットは安心なのか?

海外FXはゼロカットがあるから、国内FXよりも安心だという意見が聞かれています。実際のところはどうなのか、気になるトレーダーは多いでしょう。あらゆる角度から、海外FXの安全性を調査していきます。

ゼロカットでも、その他のリスクが高ければ

意味がないのです!

海外FXで残高がマイナスになるリスクは低い

海外FXでは、ほとんどの業者が「ゼロカット保証」を採用しています。運営歴が長い業者の場合、スイスフランショックや東日本大震災、トルコリラショックなどの時にも、確かに補填されていることが多くの海外FXトレーダーによって実証されています。

ゼロカット保証を撤回した業者もあった

なぜなら、かつてスイスフランショックの時に、FXDDという海外FX業者は「ゼロカット保証」を撤回しているからです。当時、FXDDを利用していたトレーダーはハイレバレッジによる多額のマイナス残高が補填されず、追証を請求、別口座から引き落とすなど大騒ぎとなりました。

追証の頻度は国内FXの比ではない!

ゼロカットで損はしないとしても、海外FXは追証による借金リスクが高いといえます。

海外FXは500倍~1,000倍のハイレバレッジです。ハイレバレッジにてロット数と資金の関係が麻痺しがちで、大きなロットで無謀な取引に走りやすいデメリットがあります。損失が拡大していく速さは、国内FXの比ではありません。

レバレッジ500倍の取引例

「損切しようか」と迷っているうちに「ロスカット」です。ロスカットを避けるための追証は国内FXよりも超ハイスピードで訪れます。しかも、ロスカット基準は20~30%が平均的です。

ロスカットに合うと同時に、残高のほとんどを失う仕組みになっています。

海外FXでもDD方式は存在する!

また、付け加えておくなら、NDD方式だから海外FXは安心だというのもちょっと違います。海外FXではすべての業者がNDDではありません。日本人向けにNDDと宣伝する業者ほど疑わしく、実はDD方式・OTCを採用している場合がほとんどです。

手数料有料のECN口座/cTraderの場合は、システム上NDD方式で、Axiory、Tradeviewが提供しています。ただ、いずれも無登録業者となるのでおすすめできません。

真相を知るすべはないものの、NDD方式のみでゼロカット保証を実現するには倒産リスクが高まるため、リアリティに欠けるというのが実状。ゼロカット保証を提供するのであれば、なおさらDD方式を排除するのはビジネスとして不可能です。(相対・OTCで収益を得る必要がある)

完全にNDD方式を採用するのはごく一部であり、実際はほとんどの業者がDD方式、営業戦略としてアフィリエイトなどでNDDを強調しているだけなのです。

※ちなみに、NDD方式、DD方式について詳しくは下記で解説しています。ご参照ください。

追証があっても国内FXの方が安全な理由

確かに追証が発生する国内FXは、万が一の時には借金を負うリスクがあることは否めません。しかし、だからといってゼロカット保証がある海外FXの方が安全だとはいえないのです。

ロスカットの危険性は海外FXの方が高い

海外FXにゼロカット保証があるのは、ハイレバレッジ取引を推奨するためでもあります。海外FXでは、平均して500~1,000倍のレバレッジがかけれます。数年に1度訪れる大暴落・大高騰による国内FXのマイナス残高よりも、ハイレバレッジによる日常的な大損の方がはるかに危険です。

国内FXはロスカット基準が高め

国内FXではロスカット基準も50~100%と高めです。ロスカットされたとしても、復活する資金が残っている場合も多々あります。

さらに、国内FXの独自の追証ルールは、考え方次第では逆にロスカットまでの猶予が持てるとも見れます。追証ルールのおかげでロスカットリスクは低下するわけです。国内FXの追証ルールを、安全な資金管理法として活用することもできます。

最大のメリットは日本の法律で資金が守られていること

海外FXは日本国内に拠点を持たないため、金融庁の管轄外にある無登録業者です。

ごく最近でも、GEMFOREXという国内で人気の海外FX業者が詐欺まがいのM&Aを果たし、多くのトレーダーが口座凍結・出金拒否となる事件が起きたばかりです。2年ほど前までは、まさかGEMFOREXでトラブルがあるとは、誰も予想すらできませんでした。

いくらゼロカットで借金が生じないとしても、出金できないなどのトラブルに合えば本末転倒です。いざという時のトラブルを考えれば、法律でしっかりと資金が守られている国内FXの方が安全性は遥かに高いのです。

まとめ:資金管理をしっかり行っていこう

追証の危険性を十分に知っておくことは大切。しかし、追証があるから、国内FXは危険だと決めてしまうのは間違えです。実際に、追証で多少の借金を抱えてしまうケースはあるものの、残高がマイナスになる事態は、そう頻繁に起きるわけではありません。

ゼロカットで保証されてはいても、ハイレバレッジや入出金トラブルが多い海外FXの方が、追証以外の部分で危険性は高いのです。

国内FXの場合でも、低レバレッジと十分な証拠金維持率を心がければ、いざスイスフランのような出来事があったとしても被害を最小限に抑えていけます。「ゼロカット保証」はある意味、ハイレバレッジ取引を促すための「危険な保証」でもあります。

「ゼロカット」に惑わされずに、安全性が高い国内FXの低レバレッジで無理のない安定した運用を目指していきましょう。

コメント コメント 0