フィボナッチ比率って何?

FX初心者でも簡単に扱えるフィボナッチ比率の使い方を教えてほしい!

疑問にお応えし、この記事では、FX初心者でも簡単に扱えるフィボナッチ比率の使い方について解説しています。

フィボナッチ比率は絵画や写真の構図などFX以外でもよく使われている指標です。FXにおいては、トレンドの押し目や戻り目、強弱を分析する指標として使います。

この記事では、フィボナッチ比率の詳細や具体的な手法、ラインの引き方について解説していきます。

フィボナッチ数列とフィボナッチ比率の意味

フィボナッチ数列とフィボナッチ比率という2つの言葉があってよく分からないかもしれませんが、FXのトレーダーにとって馴染みがあるのはフィボナッチ比率の方です。

フィボナッチ数列とは、フィボナッチ比率を計算するための元の数値のようなものです。

FXトレーダーにとって馴染み深いフィボナッチ比率の計算方法や、元データであるフィボナッチ数列についてさらに深く以下の項目から解説していきます。

フィボナッチの由来

フィボナッチはイタリアの数学者レオナルド・フィボナッチからとっています。1020年にその著作「算盤の書」で初めて「フィボナッチ数列」という考え方が紹介されました。

フィボナッチは自然界の様々な現象に現れており、FXにも応用ができるとされています。

算盤の書で紹介されているフィボナッチ数列は、1つがいのウサギがウサギを生んだ場合、1年後に何つがいのウサギになるのかといった問題の際に用いられています。

フィボナッチ数列とは?

フィボナッチ数列とは、「前の2つの数を加えると次の数になる」という数列です。

具体的な数値としては「1、1、2、3、5、8、13、21、34、55、89…」といった数値で際限がなく続いていきます。

計算方法としては、最初の1と1を足して次の数字の2になるといったことを繰り返すのです。

1+1=2

1+2=3

2+3=5

3+5=8

フィボナッチ比率と黄金比とは?

フィボナッチ比率とは、フィボナッチ数列の計算式に加えて、1つ後ろの数値で割った場合答えが一定の数値に収束するというものです。

具体的な計算式は以下のようになります。

1 ÷ 1 = 1

1 ÷ 2 = 0.5

2 ÷ 3 = 0.67

3 ÷ 5 = 0.6

5 ÷ 8 = 0.625

8 ÷ 13 = 0.615

13 ÷ 21 = 0.619

21 ÷ 34 = 0.618

34 ÷ 55 = 0.618

55 ÷ 89 = 0.618

0.618という数字は、FXでフィボナッチ比率を使っている人にとっては馴染み深い数字でしょう。

フィボナッチにおいて最も強力なレジサポとされているのが「0.618」という深い押し目、戻り目を表す数値です。

この0.618という数値はこのような計算式で求められてます。

他にFXのテクニカル分析において有力とされているフィボナッチ比率も似たような計算で求められ、不思議と答えが1つに収束されていきます。

例えば、フィボナッチ数列のそれぞれの数値を1つ前の数値で割ると以下のような計算式になり黄金比を算出できます。

1 ÷ 1 = 1

2 ÷ 1 = 2.0

3 ÷ 2 = 1.5

5 ÷ 3 = 1.667

8 ÷ 5 = 1.6

13 ÷ 8 = 1.625

21 ÷ 13 = 1.615

34 ÷ 21 = 1.619

55 ÷ 34 = 1.618

89 ÷ 55 = 1.618

1.618という数値は「黄金比率」と言われており、国旗や名刺などは「1対1.618」の比率で作成されています。

なぜフィボナッチ比率の他の数値ではなく「1対1.618」が黄金比率とされているかについてですが、歴史上様々な建築家や音楽家、芸術家がこの比率を採用してきたとされております。

そして、ドイツの心理学者アドルフ・ツァイジングは黄金比率は、構造・寸法・有機物・無機物や宇宙から個人に至るまでの全ての構成物に対する普遍的な数値であると解説しています。

例えば、人のへそからつま先までの距離を体重で割ることで黄金比が現れるとも主張しているのです。

なぜFXでフィボナッチが使われているのか?

まずFXのテクニカル分析は全て科学的根拠はないということを知る必要があります。

FXのテクニカル分析は、スポーツのルールに似ています。スポーツのルールはスポーツをやりやすくするために、「人間が勝手に決めて同意しているもの」です。

FXに参入するトレーダーは勝つために参入してます。

FXのトレードで勝つというのは2つのパターンしかありません。

自分が買ったポジションを他の人が買ってくれる。

自分が売ったポジションを他の人が売ってくれる。

つまり、自分のポジションと同じ注文をする人が後に続けば続くほど、FXのトレードで勝つことができるというわけです。

これを大衆心理と言います。その大衆心理を知るためのツールがテクニカル分析なのです。

フィボナッチがFXのテクニカル分析に使われている理由は、ただ有名だからという理由にすぎません。

多くの人が知っているから、投資家の合意を得やすい。投資家の合意を得やすいからフィボナッチに従ってトレードすれば勝ちやすくなるわけです。

フィボナッチ比率の指標の種類

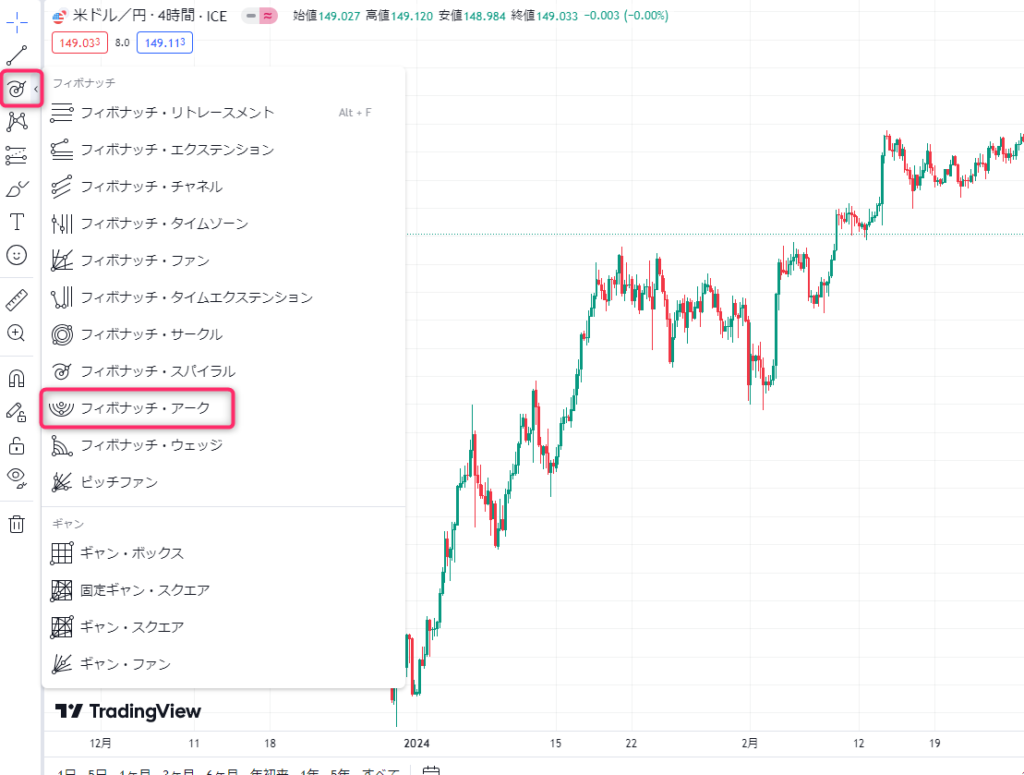

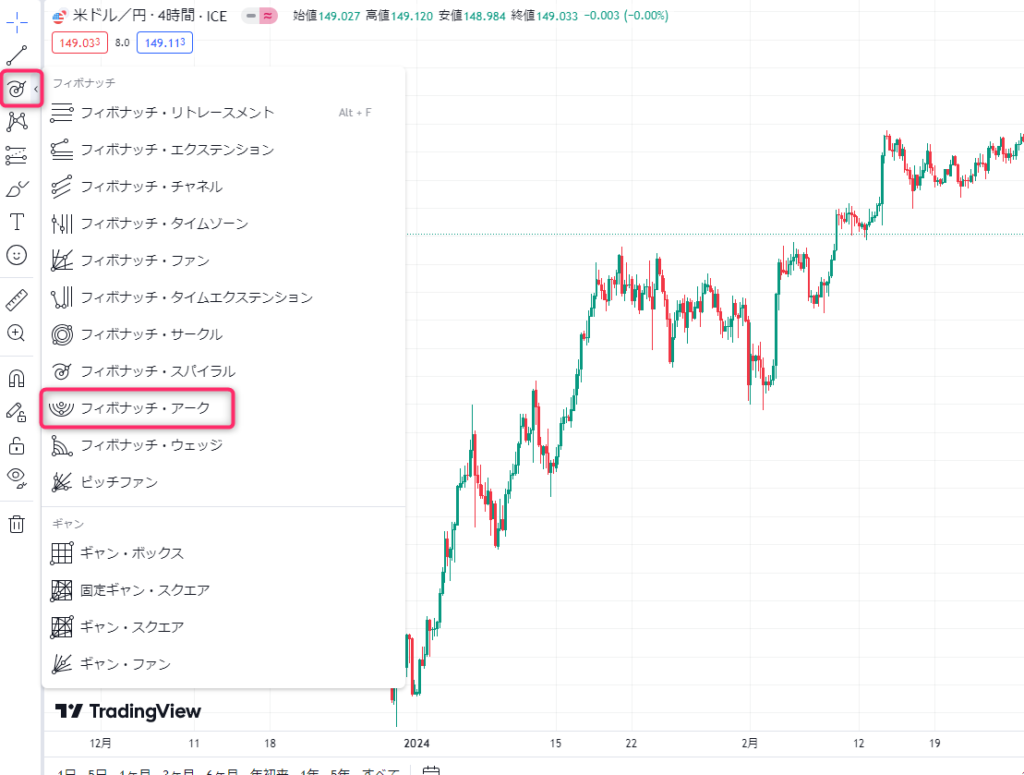

フィボナッチ比率の指標は、多くのプラットフォームではインジケーターとして分類されず、独自のアイコンで描写が可能なことが多いです。

それだけよく使われているということでもあります。今回はTradingViewのチャート画面を用いて解説していきます。

フィボナッチ・リトレースメント

FXのテクニカル分析で最も有名でよく使われているのが、フィボナッチ・リトレースメントです。

フィボナッチ・リトレースメントは、トレンドフォローを行う際の押し目と戻り目を推測できます。

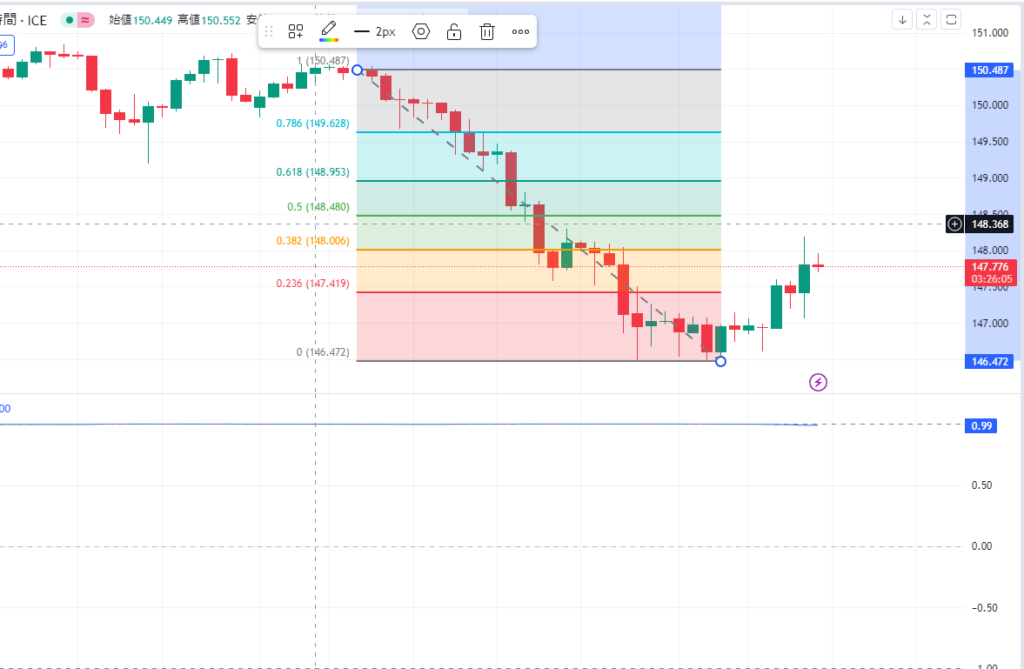

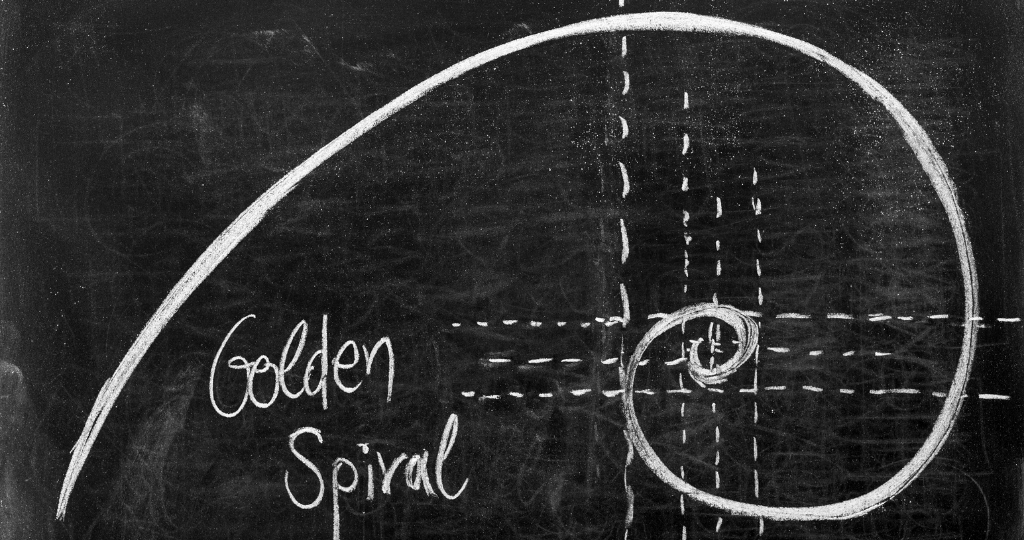

以下のチャート画像は実際にフィボナッチ・リトレースメントを利用した画像です。

現在値はちょうど0.382の地点に価格が到達しています。よく使われる数値としては「38.2%、50%、61.8%」の3種類があります。

それぞれ、トレンドの強さを分析することも可能です。

| フィボナッチ比率 | トレンド |

|---|---|

| 38.2% | 強いトレンドが発生する可能性が高い |

| 50% | 強くもなければ弱くもないトレンドが発生する可能性が高い |

| 61.8% | 弱いトレンドが発生する可能性が高い |

38.2%のポイントで反発した場合、反発が急すぎて注文できないということもよくあります。

そのため、黄金比率でもある61.8%でエントリーしようと考えるトレーダーが多いです。

フィボナッチ・エクステンション

フィボナッチ・エクステンションは決済ポイントであるN値を予測できる便利な指標です。決済ポイントを予測することは、テクニカル分析において重要になります。

なぜなら、リスクリワード比を算出できるからです。FXトレードは勝ち続けるということは不可能で、どんな人でも勝ったり負けたりしてトータルでの利益を目指しています。

リスクリワード比の目測が立たないとトータルで勝つ計算ができないので、フィボナッチ・エクステンションはとても重要な指標なのです。

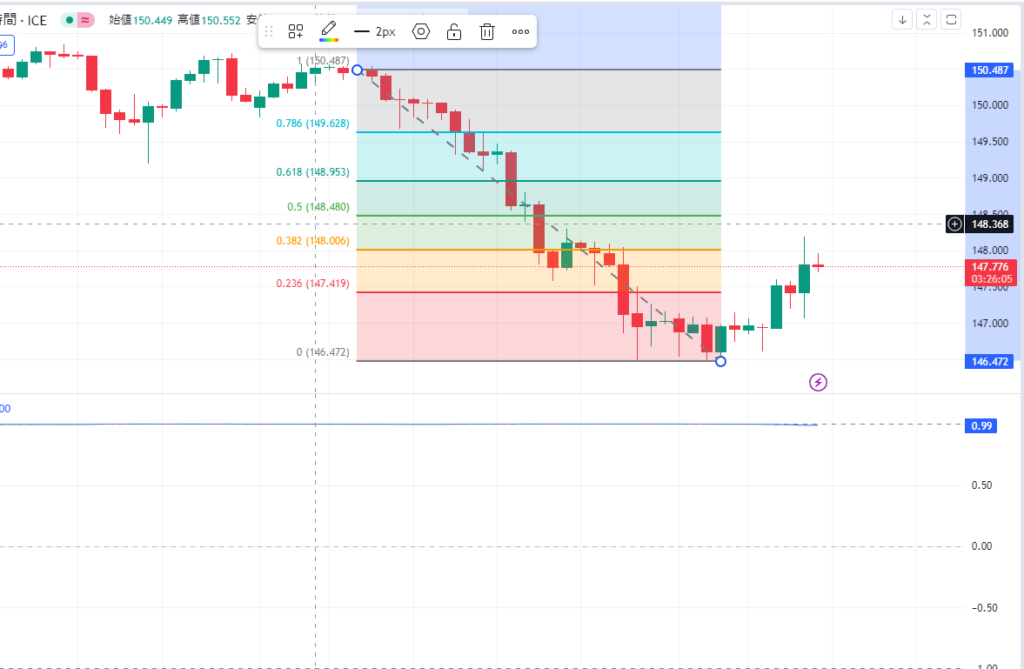

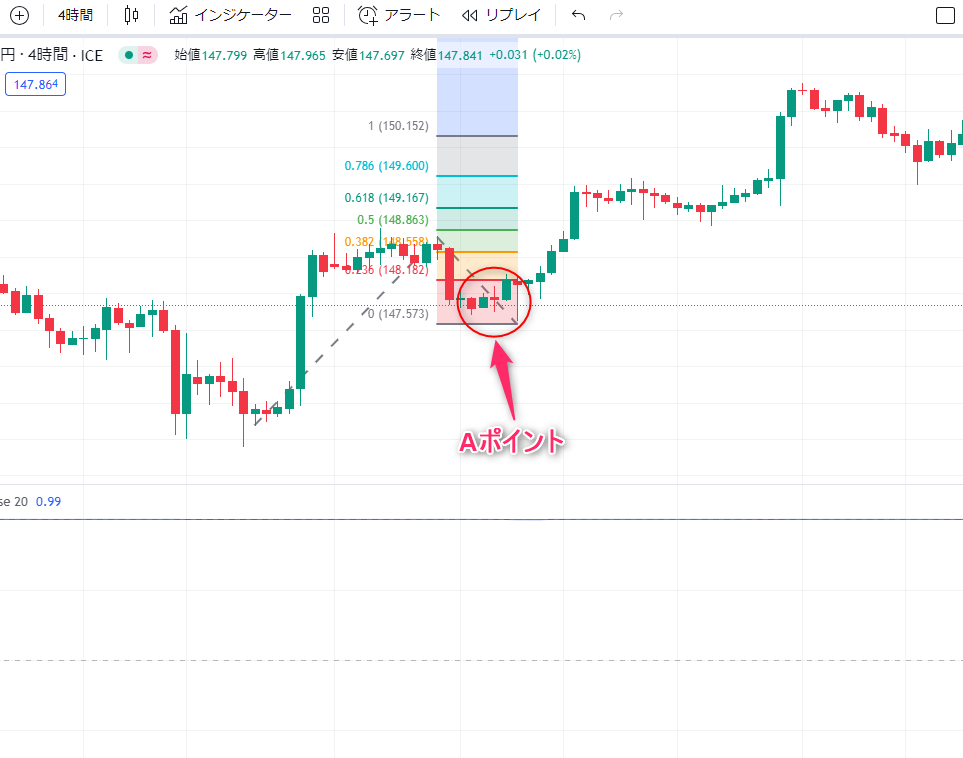

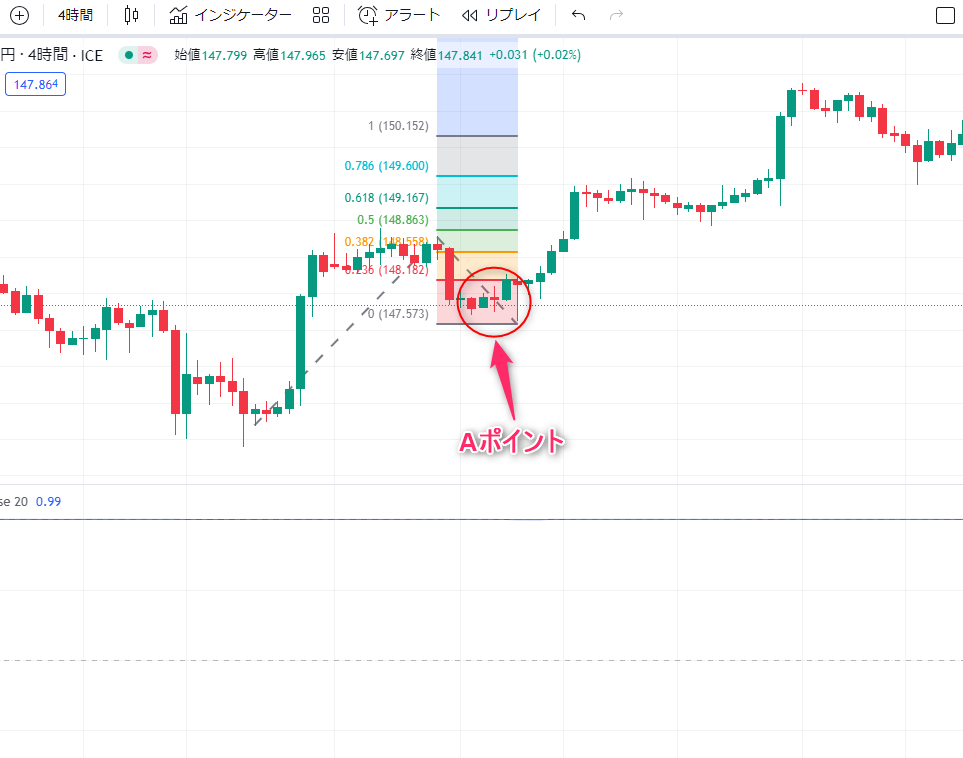

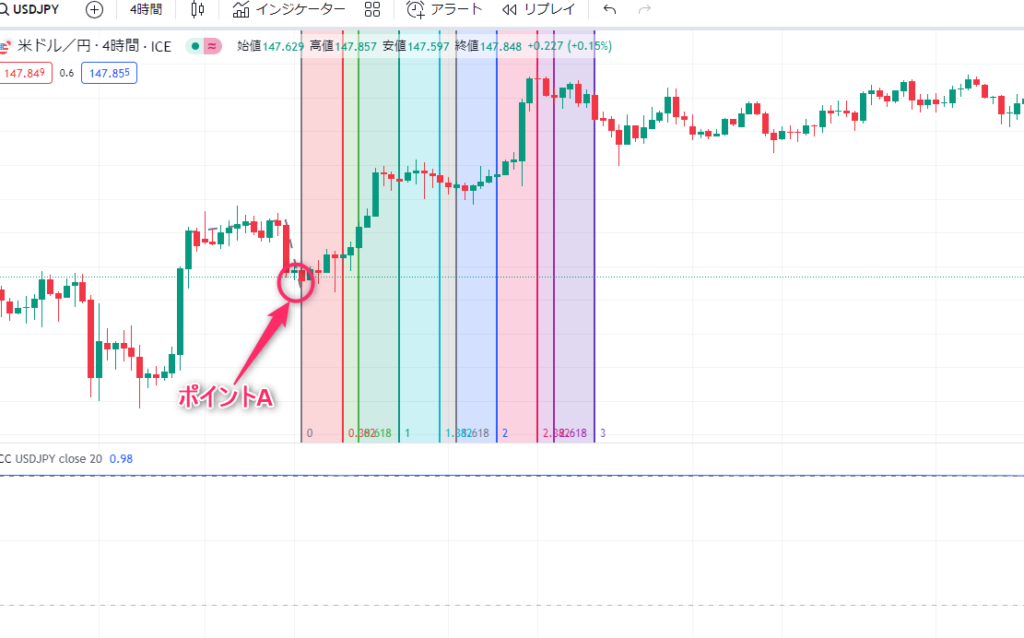

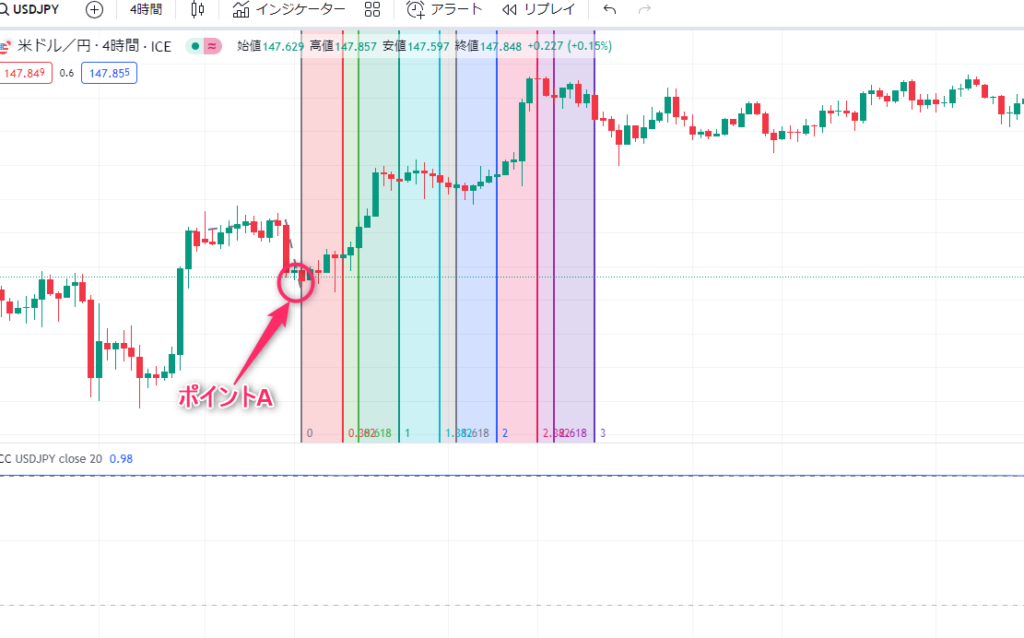

以下のチャート画像は実際にフィボナッチ・エクステンションを利用した画像です。

仮にAポイントでエントリーした場合、フィボナッチ・エクステンションの「1」の数値がN値100%となります。

以前の波と同側の波が発生すると予測できる場合は、フィボナッチ・エクステンションの「1」の数値を利確ポイントに設定してよいでしょう。

フィボナッチ・チャネル

フィボナッチ・チャネルは、トレンドの予測ができる指標です。トレンドが発生しそうな並みの高値と安値を結び分析ができます。

これから起こるトレンドの予測ができるので、エントリーポイントと決済ポイントに利用できる点が便利です。

以下のチャート画像は実際にフィボナッチ・チャネルを利用した画像です。

結果的に今回のトレンドは、0.618のラインで頭を押さえられつつ、エリオット波動の第5波まで続いたようです。

一度0.618で抑えられたら次も0.168で抑えられるというパターンも相場ではよく起こります。

フィボナッチ・タイムゾーン

フィボナッチ・タイムゾーンは価格ではなく時間を基準に分析できる指標です。多くのトレーダーは価格に注目をしますが、トレンドは時間がたつことによって形成されます。

つまり、最初の波にかかった時間を計測できれば、後の波が発生する時間を計測できると考えるわけです。

テクニカル分析においては価格を縦軸、時間を横軸と考えて、縦軸と横軸の2つの要素で分析することは重要です。

フィボナッチ・タイムゾーンを使えば、重要な時間の分析を簡単に行えます。

以下のチャート画像は実際にフィボナッチ・タイムゾーンを利用した画像です。

チャート画像を見てみるとおおよそ指標通りに波が発生していることが分かります。

縦軸の価格だけで分析すると、指標の形だけ見てエントリーしてしまいがちですが、時間軸を考慮すると無駄なエントリーをかなり減らすことができます。

フィボナッチ・ファン

フィボナッチ・ファンは価格と時間の両方を同時に分析できる指標です。

フィボナッチ・ファン1つで押し目戻り目のエントリーポイントや決済ポイントを分析できるので使いやすい指標となっています。

トレンドフォローを狙う場合のエントリーからエグジットまで、フィボナッチ・ファンで分析が行えます。

水平線の場合誰が描いても一緒ですが、フィボナッチ・ファンのような斜めのラインは人によって差が生じやすいです。

しかも、フィボナッチ・ファンは他のフィボナッチよりも始点や終点がかなり曖昧という欠点もあります。

フィボナッチ系列の指標全ての欠点とも言えますが、フィボナッチ・ファンの場合弱点が顕著だといえるでしょう。

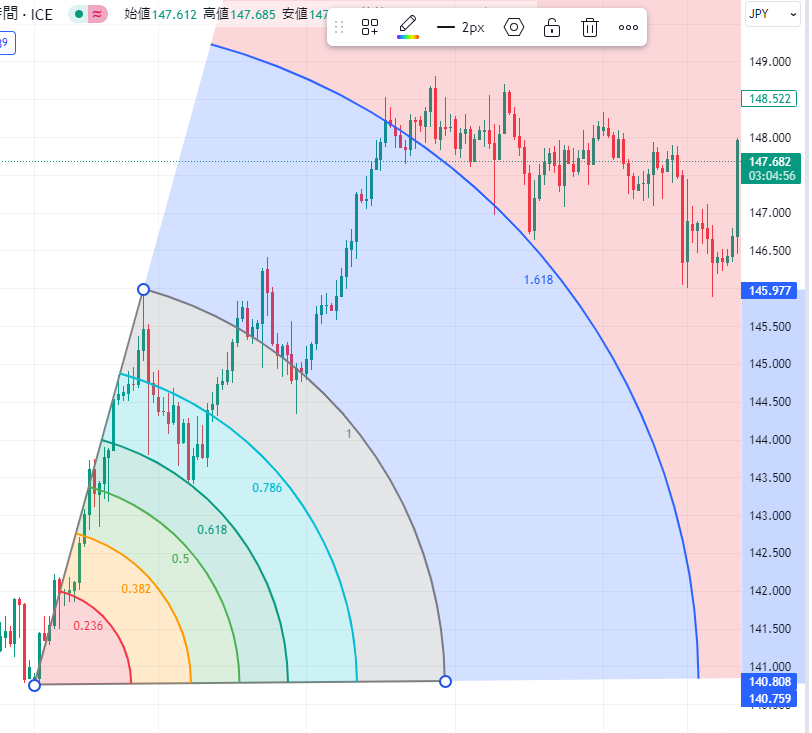

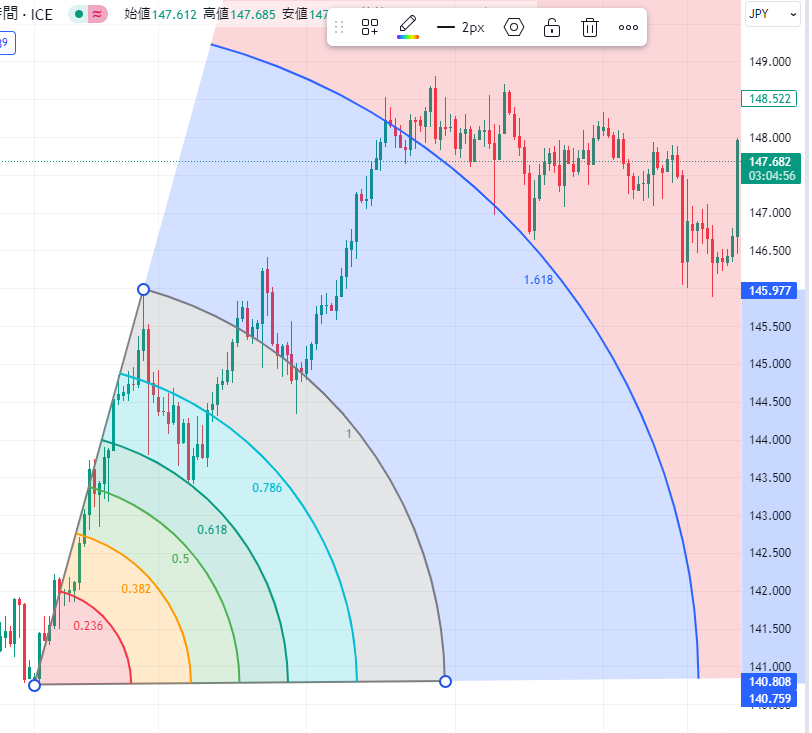

以下のチャート画像は実際にフィボナッチ・ファンを利用した画像です。

基本的にフィボナッチ・ファンは他のフィボナッチと違ってどこを始点にしても良いですが、なるべく大きな波を捉えるほうが良いとされています。

他のフィボナッチはとっても1つの波だけですが、フィボナッチ・ファンだけはある程度の波を取って、後の相場の展開を予測するために使うのです。

画像を見てみると、「38.2」と「50」の値でかなり反応していることが分かります。

フィボナッチ・タイムエクステンション

フィボナッチ・タイムエクステンションはフィボナッチ・エクステンションの横バージョンです。

フィボナッチ・エクステンションが、N値を算出することができ、決済ポイントを把握できることは前述しました。

フィボナッチ・エクステンションは第一波の長さから、第三波を予測するというものでした。

一方でフィボナッチ・タイムエクステンションはトレンドが形成する時間から、波を予測するというものです。

トレンドというのはある程度の時間をかけて形成されるもので、ある程度規則正しく時間通りに形成されます。

その性質を利用して、高値から次の高値が形成されるまでの時間を計測し、更にその次の高値ができる時間を計測できます。

用途は様々ですが、例えば、決済に使いたいと考える場合、押し目で入って次の高値まで取りたいと考えた時にフィボナッチ・タイムエクステンションは目安になるので便利です。

これがあればずっとチャートに張り付く必要がなく、ある程度の目測が建てられるというわけです。

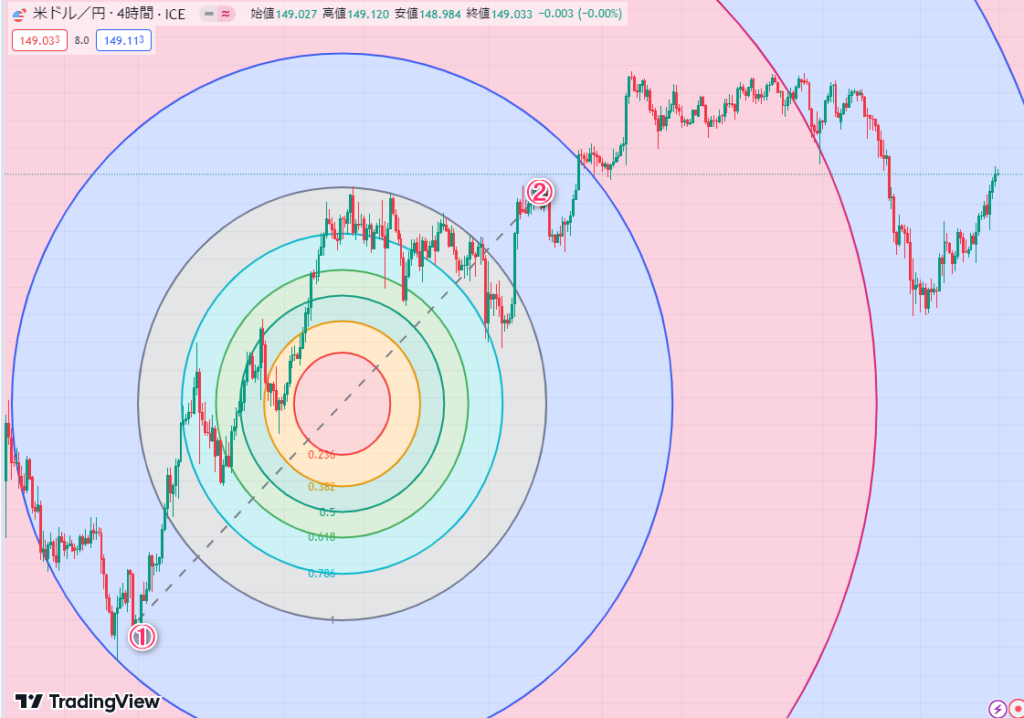

以下のチャート画像は実際にフィボナッチ・タイムエクステンションを利用した画像です。

ポイントAでエントリーし利確したいが、時間の目安が欲しいという場合にフィボナッチ・タイムエクステンションを利用した例です。

少し前にずれてはいますが、ちょうど「1」の数値に次の高値が形成されていることが分かります。

フィボナッチ・サークル

フィボナッチ・サークルは、どちらかというと芸術方面に使われている指標です。

FXのチャートで使う場合、現在の状況や相場の流れを把握するために使うといった感覚的に使う人もいるようです。

基本的には孕み足に使うことで、視覚的に分かりやすくするために使います。

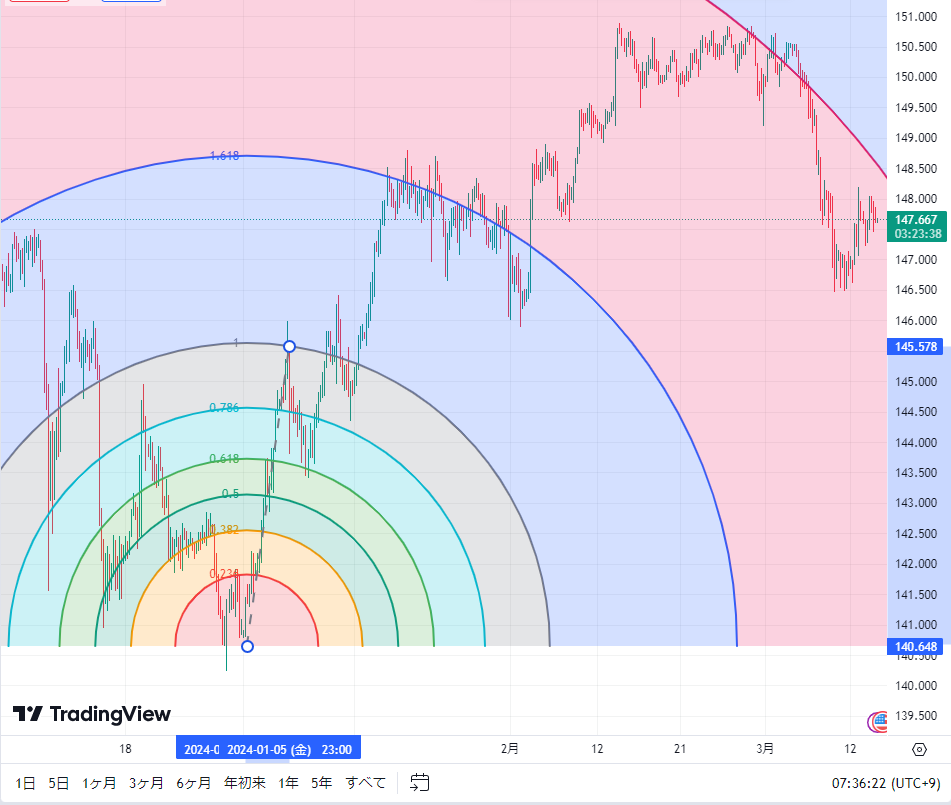

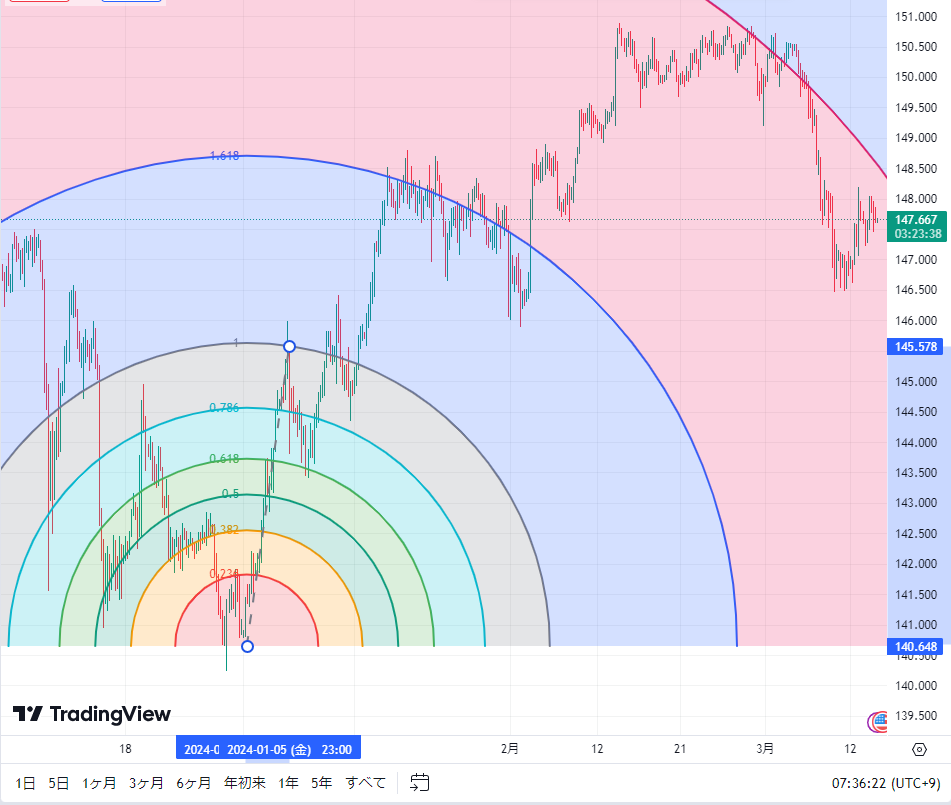

以下のチャート画像は実際にフィボナッチ・サークルを利用した画像です。

フィボナッチ・スパイラル

フィボナッチ・スパイラルは利用者が殆どいない指標です。写真を撮るときに使われる構図として有名です。

FXではフィボナッチ数列をらせん状に描写し、相場の状態を分析し、レジサポを確認するときなどに使います。

似たような指標としては、移動平均線があげられます。移動平均線をレジサポに使う場合は、効いているかどうかが重要になってくるので、フィボナッチ・スパイラルを使う場合でも効いていれば使える指標だといえるでしょう。

実際にフィボナッチ・スパイラルの使われ方としては、トレンド転換を分析するのに使われることが多いようです。

以下のチャート画像は実際にフィボナッチ・スパイラルを利用した画像です。

画像の例では、押し目が発生したポイントより過去の最高値を基準にフィボナッチ・スパイラルを描写しています。

結果的にフィボナッチ・スパイラルはトレンド転換時を補足しています。

フィボナッチ・アーク

フィボナッチ・アークは時間軸で押し目や戻り目の分析を行える指標です。使い方としては、フィボナッチ・リトレースメントと同じなので使いやすい指標と言えます。

フィボナッチ・リトレースメントとの違いは、フィボナッチ・アークの場合は、円形に描写されるという点です。

以下のチャート画像は実際にフィボナッチ・アークを利用した画像です。

画像を見ると、0.618の数値で押し目が発生していることが分かります。

フィボナッチ・ウェッジ

フィボナッチ・ウェッジもフィボナッチ・リトレースメントやフィボナッチ・アークと同様に、押し目や戻り目を分析するときに使う指標です。

フィボナッチ・ウェッジは扇状に描写し分析ができます。

以下のチャート画像は実際にフィボナッチ・ウェッジを利用した画像です。

画像では、押し目が0.618の数値で発生していることが分かります。

フィボナッチ・ピボット

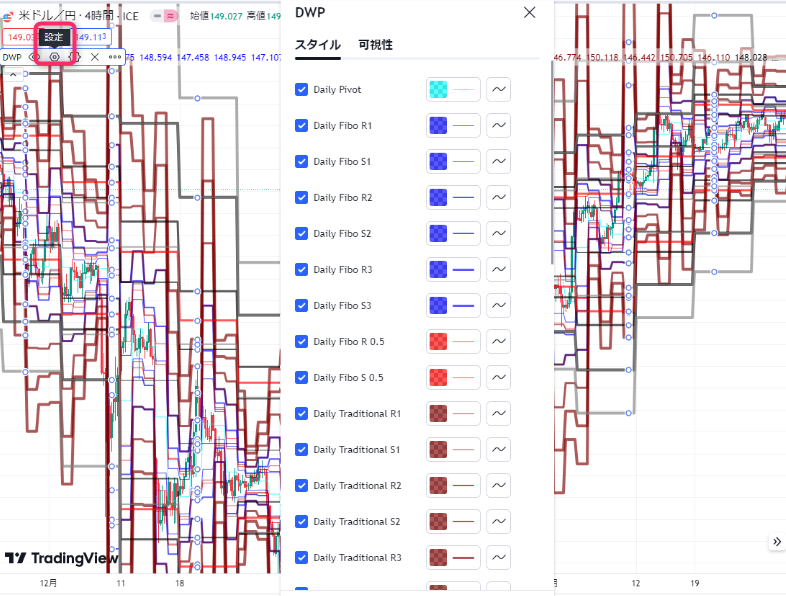

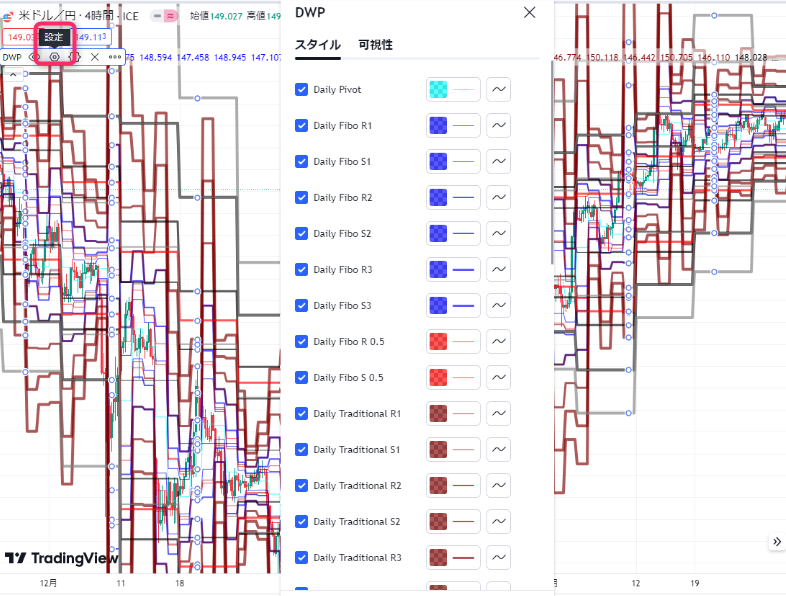

フィボナッチ・ピボットとは、テクニカル分析の「フィボナッチ」と「ピボット」を合わせた指標です。

ピボットとは、前日の値動きから当日の値動きを分析できる指標で、7つのラインで形成されています。

フィボナッチ・ピボットはピボットに更にフィボナッチを取り入れた指標で9つのラインで分析が可能です。

フィボナッチ・ピボットの9つのラインは以下のラインで構成されています。

- P(ピボットポイント、基準線)

- FR1(第1レジスタンスライン)

- FR2(第2レジスタンスライン)

- FR3(第3レジスタンスライン)

- FR4(ハイブレイクアウトポイント)

- FS1(第1サポートライン)

- FS2(第2サポートライン)

- FS3(第3サポートライン)

- FS4(ローブレイクアウトポイント)

使い方としてはトレンドフォローの際に使います。レジスタンスとサポートをゾーンで描写する点が、他のフィボナッチと異なる点です。

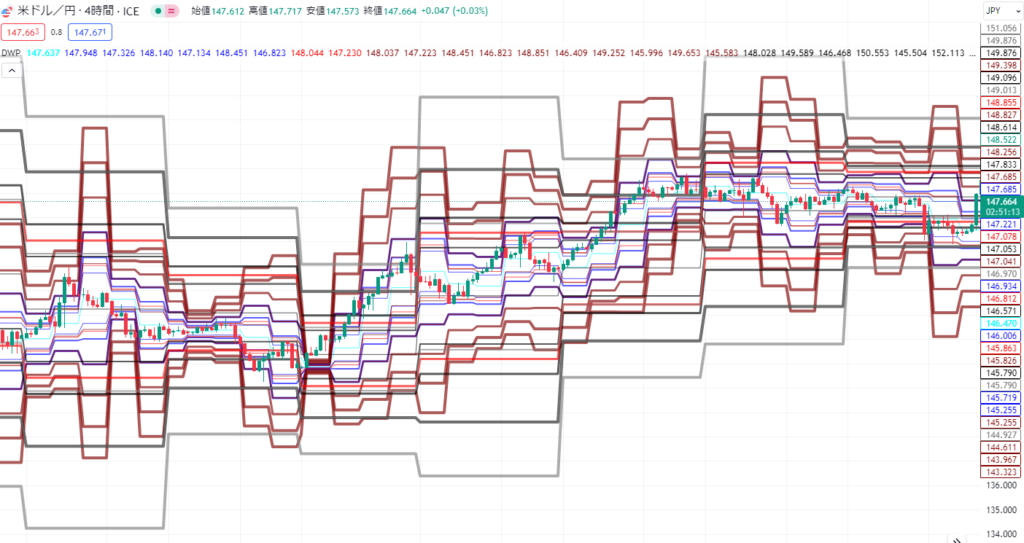

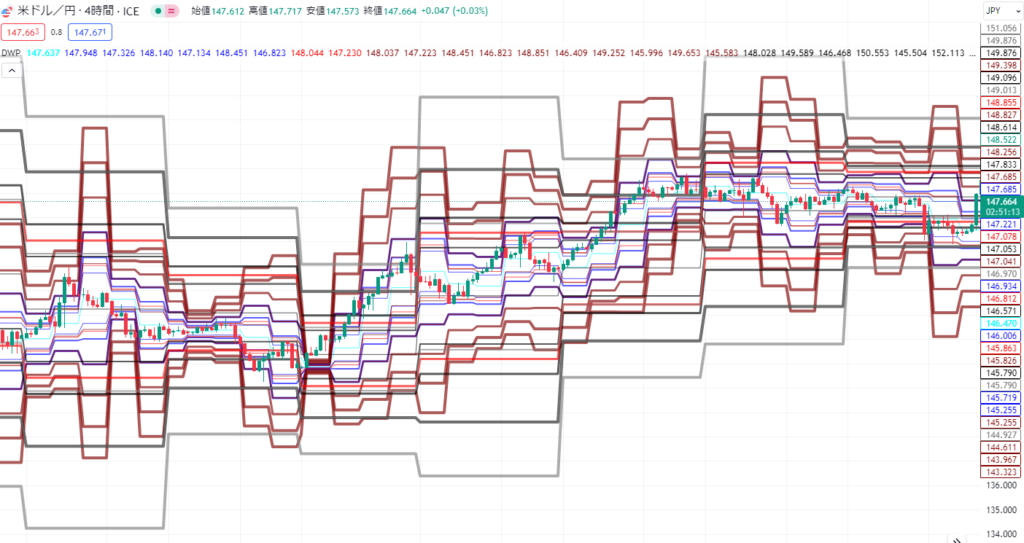

以下のチャート画像は実際にフィボナッチ・ピボットを利用した画像です。

複数の枠が形成されていることが分かります。使い方は簡単で枠に到達したらエントリーを行うだけです。

上枠に到達した場合は「売り」、下枠に到達した場合は「買い」です。

フィボナッチ比率を使った具体的な手法

フィボナッチ比率を使った具体的な手法は以下の3つです。

- トレンドフォローの押し目戻り目の分析

- トレンドの強さの分析

- 決済ポイントの分析

さらに詳しく以下の項目から解説していきます。

トレンドの強さを分析する

フィボナッチ比率を使えば、エントリーしようとしている波の強さを把握できます。

数値が低ければ強いトレンドで、数値が高ければ弱いトレンドです。数値が低いトレンドは価格が乱高下しやすく、小さな時間足でしかとらえることができません。

そのため、多くのデイトレーダーは「61.8」という数値を最も重視し、弱いトレンドを狙ってトレードすることが多いです。

特にこだわりがなければ、フィボナッチ・リトレースメントを利用することをおすすめします。

フィボナッチ・アークとフィボナッチ・ウェッジでも、フィボナッチ・リトレースメントと同じようにトレンドの強さが分析できます。

決済ポイントなどを同時に分析したい場合は、フィボナッチ・ファンがおすすめです。

相場の押し目と戻り目を分析する

フィボナッチ系列の指標は、大体がトレンドフォローを行う際の押し目と戻り目を分析するときに使われることが多いです。

特に、代表的であるフィボナッチ・リトレースメントを使って、押し目や戻り目を分析するトレーダーが多いです。

よく使われる数値は「61.8」でゆっくりとトレンドが形成されるため、短い時間足で十分にチャートパターンを待ってからエントリーできます。

実際のチャートで4h足で61.8で反応しているところを探してみます。

上記のチャート画像の場合、61.8で反応して戻り売りが起こっていることが分かります。しかし、じっくりと形成しているというよりもひげが出て61.8を試しているような動き方です。

戻り目の部分を15分足で見てみるともっと分かりやすくなります。

61.8の緩やかなトレンドの場合は、上記の画像のように15分足ですとダブルトップやダブルボトムができていることが多いです。

ネックライン反発の第三波でエントリーするのがセオリーですが、上記の画像の例の場合は「ダマシ」が起こって反発しませんでした。

しかし、フィボナッチの「61.8」に反応して再び上昇しているという形です。61.8に到達する前に早めにチャートパターンが形成されてしまった場合、このようなダマシが発生しやすいので、慎重を期すならば61.8まで待ったほうが良いでしょう。

このように、仮に他の指標でエントリーポイントが出現したとしても、フィボナッチを使うことでさらに正確にトレードを成功させることができます。

トレンド転換を分析する

フィボナッチにおいて「61.8」という数値はとても強力な数値で、仮にこの数値を下回った場合は、トレンド転換が起こる可能性が高くなります。

とはいえ、この場合、トレンド転換後のエリオット波動第一波でエントリーすることはできません。

できたとしても途中乗りの形になってしまいます。

この問題を解決できるのが、フィボナッチ・ファンです。フィボナッチ・ファンならば、トレンド転換の分析がある程度可能です。

実際にチャート画像でフィボナッチ・ファンを描写して解説します。

チャート画像を見ると、「50」の数値で反発しています。今までは50の数値で支えられてきましたが、第一波が抜けて逆にフィボナッチ・ファンの「50」の数値がレジスタンスになっている形です。

別の指標の例を見てみましょう。

フィボナッチが輝くのは、やはり、トレンド転換発生後の第三波のエントリーでしょう。

トレンド転換後、通常は、フィボナッチ・リトレースメントで第二波を計測するわけですが、マクロな視点で大きな波を捉えて転換する価格を捉えることもできます。

こういった複数の時間足での分析方法をマルチタイムフレーム分析と言います。

トレンド転換が起こったとしても、その転換が成功するかどうかは分かりません。特に自分が今見ている足でトレンド転換が起こったからと言って、大きな足ではまだ押し目や戻り目の可能性があるという点は十分に考慮してトレードを行う必要があります。

以下のチャート画像は実際にフィボナッチ・リトレースメントを利用しトレンド転換を分析した画像です。

順調に成長した上昇トレンドが、トレンド転換を起こした一波が発生した状態です。このような状態になった場合、相場は以前の波の「半値」を試すことがあります。

半値とは、フィボナッチの数値でいうと「50」です。4h足レベルで上昇トレンドが発生してきたわけですが、もっと大きな波でいえば、トレンド転換が起こった個所は押し目であるわけです。

なので、半値を試した後上昇する可能性も十分ありました。結果的には38.2付近で反発し多少下降が続いたという形です。

また、フィボナッチは重要な3つの数値である「38.2」「50」「61.8」はレジサポになっており、価格が反応しやすくなっています。

しかし、この手法だと結局第一波が発生しトレンド転換が起こるタイミング自体は分からないではないかと思う人もいるでしょう。

フィボナッチ・ファンですら、第一波の初動を捉えることはできません。

仮に、「61.8」の数値を下回ったからトレンド転換するかもしれないと分析できたとしても、エントリーに活かすのは難しいといえます。

フィボナッチで正確にトレンド転換の初動を予測すること自体は難しいのですが、時間軸の概念を取り入れたフィボナッチ・タイムゾーンやフィボナッチ・タイムエクステンションを利用すれば、ある程度の目測を立てることはできます。

例として、フィボナッチ・タイムゾーンを使った手法を紹介します。フィボナッチ・タイムゾーンはあくまでもフィボナッチ数列を表示させるだけの根拠が乏しい指標ですが、トレンド転換はフィボナッチ・タイムゾーンの「8」以降に出現するといった仮説を立てることも可能です。

以下のチャート画像は実際にフィボナッチ・タイムゾーンを利用した画像です。

上記の画像の例だと「8」以降「13」の最中でトレンド転換が起こっています。別の例を見てみます。

別の画像の例でも「8」以降にトレンド転換が起こっています。今回は2回連続で、フィボナッチ・タイムゾーンの「8」以降にトレンド転換が起こっていました。

この作業をチャートを見て3年分くらいやれば、その銘柄のフィボナッチ・タイムゾーンによるトレンド転換の分析が成功する確率を割り出せるでしょう。

このように、指標の性質さえ理解していれば、自分で手法を創る事も可能になります。

他の指標としては、フィボナッチ・スパイラルを利用してトレンド転換を予測するという手法も存在しているようです。

決済ポイントを分析する

FXのトレードにおいて決済ポイントの分析は必須です。決済ポイントが分からないとトレードができないとまで言ってしまっても過言ではありません。

フィボナッチは決済ポイントを分析できるシンプルな指標として役に立ちます。

具体的な指標としては、フィボナッチ・エクステンション、フィボナッチ・タイムエクステンションが使いやすいと思われます。

トレンドラインやチャネルラインを活用した場合は、フィボナッチ・チャネルがおすすめです。

もっと高度な分析をしたい場合は、フィボナッチ・ファンかフィボナッチ・ピボットを使うと良いでしょう。

フィボナッチ・リトレースメントに向いている時間足

フィボナッチ・リトレースメントは、短い足だとしても4h足以上で機能しやすいです。短い時間足の場合は高値安値の判断のしにくさがあります。

デイトレードのトレンドフォローを行う場合でも4h足以上で分析する人が多いと思うので、相性は良いです。

フィボナッチ・エクステンションの方は、5分足で使って問題ありません。フィボナッチ・エクステンションは第一波の価格の長さから第三波の価格の長さを分析するといった指標なので、トレンドフォローよりも繊細な指標ではないからです。

フィボナッチ・エクステンションは言ってしまえば、物差しのようなものなので誰でも同一の答えを導きやすいといえます。

一方でフィボナッチ・リトレースメントは、ラインを引くトレーダーによって誤差が生じやすい指標です。

こういった指標の場合は、細かい時間足でも分析よりも、大きな時間足で大まかに辺りを付けるほうが相性が良いといえます。

他の指標との組み合わせが重要

フィボナッチは単体で効力を発揮するというよりも、他の指標と組み合わせることで効力を発揮するとされている指標です。

複数の指標を用いて、サインを重複させればより強いトレードの根拠にもなります。

どちらかというと、フィボナッチは押し目や戻り目の分析、レジサポとして使うというよりもトレンドの強さの分析の方が役に立ちます。

レジサポとして使うならば、前日の高値底値などの水平線の方が強力です。また、フィボナッチは「61.8」という数値が強力なので、トレードの精度を上げるために「61.8」の数値でしかエントリーしないなどといった手法を使えばより強い指標として扱えます。

相性の良いインジケーター

フィボナッチは価格や時間を分析できますが、過熱度は分析できません。過熱度とは現在の注文量のことです。

例えば、買い注文が多くなればそろそろ売られると予測できるし、売り注文が多くなればそろそろ買われると予測できます。

チャート上である程度分析可能なことは確かですが、RSIという指標を使うことによって正確に過熱度を分析することがことが可能です。

ファンダメンタルズ要因で動いている相場では機能しない場合もある

ファンダメンタルズ要因とは政治や経済のニュース、要人発言などによって相場の価格が急変動する現象のことです。

特に経済指標発表時には、通常の価格の動きからは考えられない相場の乱高下が起こります。

なので、純粋にテクニカル分析のみで勝負しているトレーダーは経済指標発表時はポジションを持たないか、その日はトレードをしないという人も多いです。

フィボナッチ比率のラインの引き方

フィボナッチ比率のラインの引き方について解説していきます。プラットフォームによっては、存在しないフィボナッチ指標もあります。

しかし、フィボナッチ・リトレースメントやフィボナッチ・エクステンション程度は大体のプラットフォームで利用可能です。

今回は、無料のプラットフォームであるTradingViewを使って解説していきます。

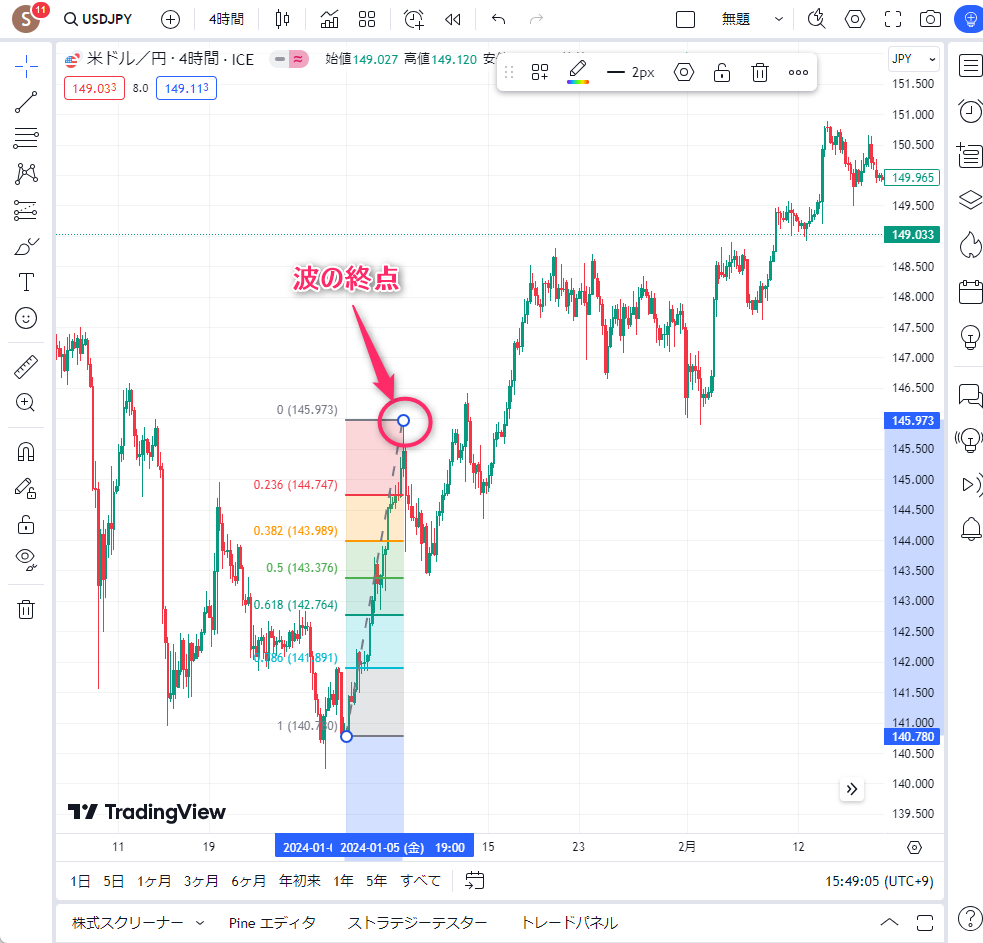

フィボナッチ・リトレースメントのラインの引き方

フィボナッチ・リトレースメントのラインの引き方を解説していきます。

フィボナッチ系列はインジケーターの項目ではなく、独立した項目から描写できることが多いです。TradingViewの場合は、左にあるマークから「フィボナッチ・リトレースメント」を選択します。

トレードしようとしているポイントの直近のトレンドの高値か安値を選択します。上昇トレンドの場合は安値、下降トレンドの場合は、高値です。

波の終点を選択します。

フィボナッチ・エクステンションのラインの引き方

フィボナッチ・エクステンションのラインの引き方を解説していきます。フィボナッチ・エクステンションではN値を算出できます。

N値は利確の目安として活用可能です。

TradingViewの左のメニューから「フィボナッチ・エクステンション」を選択します。

トレードしようとしているポイントの直近のトレンドの高値か安値を選択します。上昇トレンドの場合は安値、下降トレンドの場合は、高値です。

波の終点を選択します。

次の調整波の終点を選択を選択すれば計測が可能です。

フィボナッチ・チャネルのラインの引き方

フィボナッチ・チャネルのラインの引き方を解説していきます。

TradingViewの左のメニューから「フィボナッチ・チャネル」を選択します。

上昇トレンドの場合は安値2つ、下降トレンドの場合は高値2箇所を選択します。今回の例では、上昇トレンドを利用するので、安値2箇所を選択です。

平行に進み直近の高値を選択すれば分析が完了します。

フィボナッチ・タイムゾーンのラインの引き方

フィボナッチ・タイムゾーンのラインの引き方を解説していきます。

TradingViewの左のメニューから「フィボナッチ・タイムゾーン」を選択します。

フィボナッチ・タイムゾーンを展開させたいポイントを選択します。トレンド転換後の第一波の起点がおすすめです。

第一波の終わりを選択し、第一波が形成される時間から残りの波の出現を分析します。

フィボナッチ・ファンのラインの引き方

フィボナッチ・ファンのラインの引き方を解説していきます。

TradingViewの左のメニューから「フィボナッチ・ファン」を選択します。

フィボナッチ・ファンの場合はなるべく大きな範囲を選択し、トレンドの後の傾向を分析させやすくします。

まずは、トレンド転換後の起点を選択します。

任意のエリアを選択し、後のトレンドの傾向を分析します。

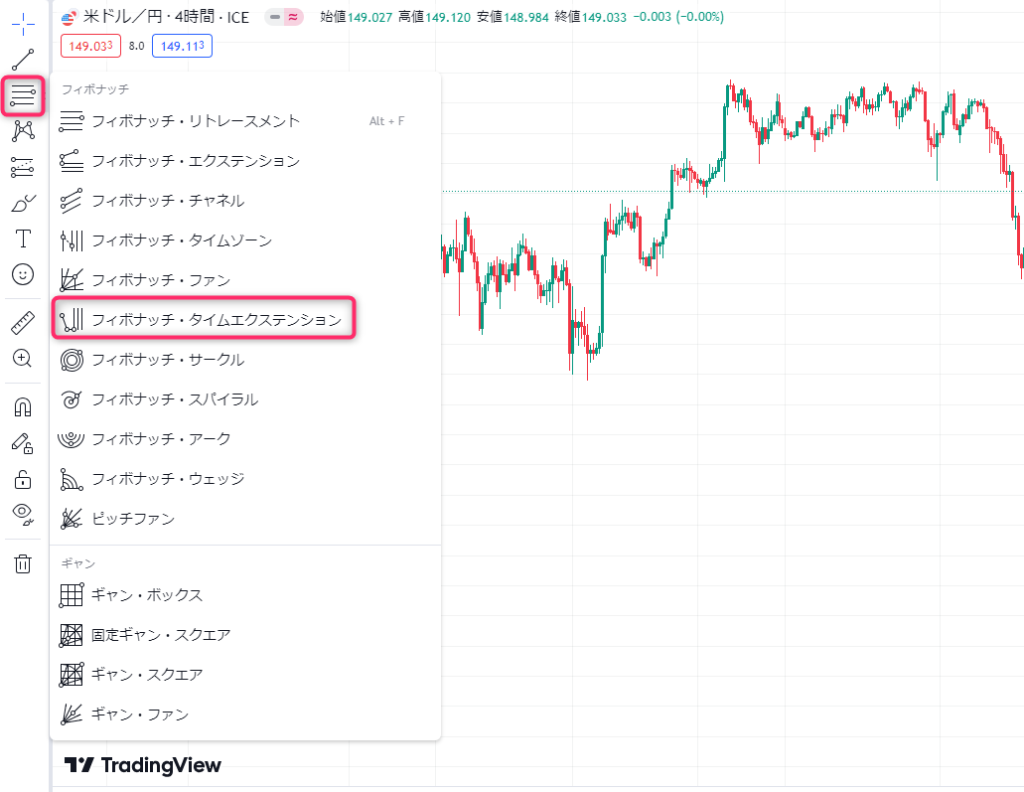

フィボナッチ・タイムエクステンションのラインの引き方

フィボナッチ・タイムエクステンションのラインの引き方を解説していきます。

TradingViewの左のメニューから「フィボナッチ・タイムエクステンション」を選択します。

上昇トレンドの場合は安値2箇所、下降トレンドの場合は高値2箇所を選択します。

今回の例の場合は、上昇トレンドなので、安値2箇所を選択します。

フィボナッチ・タイムエクステンションで分析したいことは、波の形成時間です。

今までの波の形成時間を計測して、次の波の形成時間を予測します。

上記の画像の例の場合は、①と②の間に挟まれた高値を選択です。

フィボナッチ・サークルのラインの引き方

フィボナッチ・サークルのラインの引き方を解説していきます。

TradingViewの左のメニューから「フィボナッチ・サークル」を選択します。

フィボナッチ・サークルの目的は、相場の流れを読むこととレジサポの分析です。

ある程度大きな波を捉えて、その後の相場の予測を行います。

完全な縁を描写したい場合は、Shiftキーを押しながら展開させれば描写が可能です。

フィボナッチ・サークルは孕み足を分かりやすくするという使われ方もするので、孕み足を選択し描写するといったことも可能です。

今回は分かりやすくするため、「100」以上の数値は消しています。

フィボナッチ・スパイラルのラインの引き方

フィボナッチ・スパイラルのラインの引き方を解説していきます。

TradingViewの左のメニューから「フィボナッチ・スパイラル」を選択します。

フィボナッチ・サークルはあまり研究されていない指標なので、ラインの引き方も定説もありませんが、他の指標と同じように上昇トレンドなら安値2箇所、下降トレンドなら高値2箇所に引くのが最も妥当だといえるでしょう。

他の引き方としては、チャート内で効いている箇所を探して、複数に当てはまる法則性を見つけ出し、ラインの引き方を確立していくというやり方もあります。

フィボナッチ・アークのラインの引き方

フィボナッチ・アークのラインの引き方を解説していきます。

TradingViewの左のメニューから「フィボナッチ・アーク」を選択します。

フィボナッチ・アークはフィボナッチ・リトレースメントと同じ引き方です。波の初動から終点まで選択し、押し目や戻り目、トレンドの強弱を分析できます。

フィボナッチ・ウェッジのラインの引き方

フィボナッチ・ウェッジのラインの引き方を解説していきます。

TradingViewの左のメニューから「フィボナッチ・ウェッジ」を選択します。

フィボナッチ・ウェッジもフィボナッチ・リトレースメントやフィボナッチ・アークと類似した分析ができ、ラインの引き方もここまでは同じです。

次に、扇の幅を選択します。特に決まりはないので好きな幅でも問題ありません。幅によって指標の数値が変化することもないです。

フィボナッチ・ピボットの引き方

TradingViewの場合、デフォルトでフィボナッチ・ピボットを描写できないので、カスタムインジケーターを利用します。

チャート画面上部の「インジケーター」を選択します。

検索窓に「Daily and Weekly Pivots」と入力し、選ばれた指標を選択して描写します。

カスタムインジケーターは設定によって、自分なりにカスタマイズできるものがあります。

Daily and Weekly Pivotsも場合も、ラインの形状や色などを変更可能です。

FXで勝ち組になるために絶対にしなければいけないのが『検証』です!

ただ、リアルトレードでの検証には膨大な時間が必要です…

本当に稼げる手法なのかスグに検証できたらいいのに…

そんな方にWikiFX Japanがオススメしているのが「Trade Trainer」というツールです。

Trade TrainerはMT4上で動くトレード検証ソフトで、過去のチャートを用いて実際に売買を行いながら手法の検証が可能です!

WikiFX Japanでは数々の検証ソフトを実際に利用して比較していますが、

ズバリ…Trade Trainerが最も使いやすいソフトだと感じます。

買い切り型ソフトで価格がリーズナブルなのもポイントですね!

手法が実際の相場で通用するか、チェックしてからトレードに臨めば怖いものナシです!

\ 無料体験版もあるみたい /

フィボナッチ比率は初心者でも簡単に利用できる便利な指標

「フィボナッチ比率って何?」「初心者でも簡単に扱えるフィボナッチ比率の使い方について教えてほしい!」ご要望にお応えし、記事では、フィボナッチ比率の詳細や具体的な手法、ラインの引き方について詳しく解説してきました。

フィボナッチ比率はあらゆる自然現象において発生する神秘的な指標です。FXにおいても多くのトレーダーが愛用し、プラットフォームに専用のアイコンが設置されていることが普通です。

特にトレンドフォローにおいて強力な効果を発揮し、トレーダーのテクニカル分析を助けてくれます。簡単に扱えることから初心者に人気が高い手金も魅力的です。

フィボナッチ・サークルなど研究が進んでいないフィボナッチの指標もあり、これからも相場においても重要度は増していくでしょう。

フィボナッチを使いこなして、FXのトレードを有利に分析しましょう。

コメント コメント 0