呑み行為って悪いことなの?

そもそも呑み行為って何?

呑み行為と聞くと、顧客に損をさせる「悪質な行為」という印象をもたれることが多いのではないでしょうか。

結論から言って、全くもって「呑み行為」は悪質な行為ではありません。

呑み行為が多くの人に悪質な行為として誤認されてしまっている原因として、FX業者の注文執行方法に関する知識不足が挙げられます。

この記事では、呑み行為が悪質な行為でないことを理解してもらうために、以下の3つについて解説していきます。

- FX業者で呑み行為が行われる仕組みを徹底解説

- 呑み業者の見極め方は?

- 呑み業者に関する悪い噂は本当なのか

この記事を読めば、FXの注文執行方法に関して理解するだけではなく、呑み行為が私たちがトレードを行う上で悪影響を及ぼさないことを理解することができます。

FX業者で呑み行為が行われる仕組みを徹底解説

「呑み行為」とは、FX業者が顧客から受けた注文をカバー先に流さずに、FX業者内のポジションとして保有することをいいます。

呑み行為について理解するためには、FX業者が顧客から注文を受ける仕組みを知る必要があります。

ここではFX業者に注文が届いてから、呑み行為が行われるまでの仕組みを解説していきます。

- STEP1: FX業者内のディーラーが注文を受ける

- STEP2: FX業者内のポジションを整理する

- STEP3: 一部の注文を飲む

STEP1:FX業者内のディーラーが注文を受ける

一般的なトレーダーがFX取引をするためには、国内または海外のFX業者で口座開設を行い、そのFX業者との相対取引が行われます。

相対取引とは一言で言えば、トレーダーとFX業者の一対一の取引のことです。

例えば、トレーダーが買い注文を出した場合、その相手方を務めるFX業者のディーラーは、反対に売り注文を出します。

相対取引を行っているディーラーは、顧客が持っているポジションとは反対のポジションを保有することになります。

このようにして、FX業者にはあらゆる顧客から注文が集まっていきます。

STEP2:FX業者内のポジションを整理する

顧客からの注文数が溜まっていけば、それらのポジションを整理していく作業が始まります。

例えば同価格で合計「100の買い注文」と、「80の売り注文」を保有しているとします。

この場合、「80の買い注文」と、「80の売り注文」を相殺することができます。

このように保有ポジション内で注文を相殺することを、マリー取引といいます。

ポジションを相殺すると、FX業者が抱えるポジションは「20の買い注文」だけになります。

ポジションを相殺することによって、FX業者のディーラーは未来FX業者が抱える、為替リスクを排除することができます。

STEP3:一部の注文を呑む

マリー取引行ったとは、残ったポジションに対して「呑み行為」を行うか、カバー先に対しカバー取引を行うかを選びます。

カバー取引とは、FX業者が保有しているポジションのリスクヘッジを行うために、自身が抱えるリクイディティープロバイダー(以下LP)に対して、反対のポジションを立てることをいいます。

LPに関しては、以下の記事で詳しく解説しているので、参考にしてください。

カバー取引を行えば、FX業者内の為替リスクを軽減できるほか、スプレッドや取引手数料などにより、FX業者には利益が残ることになるので、最も安全にFX業者の利益を上げることができます。

もう一つ取れる手段が「呑み行為」です。

前述のように、のみ行為を行った場合はFX業者が保有しているポジションをカバー先には流しません。

FX業者が呑み行為を行えば、一般的なトレーダーと同様、FX業者は為替差益によって利益を生み出すことを目指します。

呑み行為を行えば、為替差損により損失を抱える可能性もありますが、その分トレードに成功することができれば、為替差益により、スプレッドや取引手数料以上の利益を乱すことができます。

呑み業者の見分け方は?

呑み行為行っているFX業者のことを、一般的に呑み業者という呼び方をすることがあります。

基本的に、そのFX業者が呑み行為を行っているかどうかは、一般のトレーダーが知ることができません。

しかし、以下の3つの特徴を持ったFX業者であれば、呑み行為を行っている可能性は高いです。

- ボーナスやキャンペーンが充実している

- IBを行っている

- DD方式の金融ライセンスを取得している

ボーナスやキャンペーンが充実している

吞み業者では、口座開設ボーナスや入金ボーナスなど、顧客に対するキャッシュバック制度が充実している傾向にあります。

全顧客に対して等しくキャッシュバック制度を適用させるためには、キャッシュバック制度を行っても破綻しないほどの収益を稼いでいる必要があります。

現実的に考えて、スプレッドや取引手数料の収益だけでは、全顧客に対してキャッシュバック制度を適用させるのは困難です。

したがって、キャッシュバック制度が充実しているFX業者は、呑み行為を行っている可能性が高いと推察することができます。

キャッシュバック制度が充実している海外FX業者は呑み行為をしていると考えてよいでしょう。

海外FXの利用には大きなリスクが伴うため、WikiFXでは海外FXの利用をオススメしていません。

理由は以下の2つです。

- 海外FXは金融庁から認可を得ておらず、違法であるから

- 海外FXは詐欺被害に遭いやすい上に、救済手段が限られている

海外FX業者は日本の金融ライセンスを取得しないまま日本の居住者に対してサービスを提供していますが、これは金融商品取引法違反になります。

トレーダーが無登録の海外FX業者でトレードすることは違法にはなりませんが、詐欺被害に遭った際には詐欺被害を回復することが困難です。

FX取引は、金融商品取引法上のデリバティブ取引に該当します。日本に居住する投資者に対してFX取引を業として行うには、金融商品取引業の登録が必要です。たとえ海外で金融商品取引のライセンスを持つ業者であっても、日本で登録を受けずに日本に居住する者に対して金融商品取引を業として行うことは禁止されています。

無登録業者と取引した場合は、トラブルが生じても無登録業者への追及は極めて困難です。取引を始める前に、取引の相手が金融商品取引法の登録を受けている業者であることを必ず確認してください。

金融庁公式HP

また海外FXで得た利益に対しては高い税金が課されるという税金面でのデメリットが存在します。

したがって、WikiFXでは安全面、税金面で優れている国内FX業者の利用をオススメしています。

IBを行っている

IBとはイントロデューシングブローカーの略で、FX業者のアフィリエイト行ってくれた顧客に対して、報酬を支払う制度です。

IB報酬の内容はFX業者によって様々ですが、FX業者に対して紹介した顧客がどれだけの取引を行ったかに応じて、毎月報酬が支払われるといったものが一般的です。

海外FX業者では、IB報酬を充実させていることが多く、その報酬を支払うために、国内FX業者よりも広いスプレッドかつ、高い取引手数料を課していると考えられます。

それ以外にも、呑み行為を行うことによって、FX業者の会社としての収益性を高めていると推察することができます。

DD方式の金融ライセンスを取得している

DD方式の金融ライセンスを取得しているFX業者は、呑み行為を行っている可能性が高いです。

そもそもDD方式とはディーリングデスク方式の略で、FX業者での相対取引を行うことで、顧客の注文を処理するといった方式です。

DD方式での注文処理を行うためには、DD方式での注文処理が許可された金融ライセンスを取得する必要があります。

そのFX業者がDD方式の金融ライセンスを取得しているかどうかは、WikiFXの公式サイトから調べることができます。

まずWikiFXのサイトにアクセスします。

次に中央の検索バーで、検索したいFX業者の名前を入力して検索をします。

検索結果できますので、該当するFX業者をクリックします。

表示ページには、そのFX業者に関する情報ができますが、金融ライセンスに関しては、画面左側に表示されています。

その金融ライセンス一覧の中で「MM」と表示されていた場合、そのFX業者は当該金融当局で、DD方式の注文処理をすることを許可されているFX業者であると言うことができます。

MMとはマーケットメーカーの略です。

取得難易度の高いDD方式の金融ライセンスをわざわざ取得しているということは、呑み行為を行うためであると推察することができます。

呑み業者に関する悪い噂は本当なのか?

ここまで、FX業者の呑み行為について解説してきましたが、ネット上では呑み行為を行っているFX業者を「悪徳業者」と解説することが多いです。

では呑み業者にまつわる悪い噂は、果たして事実に則したことなんでしょうか。

ここでは呑み業者に関する悪い噂を3つ紹介し、それが正しいかを検証していきます。

- レートを操作している

- 注文スリッページが起こりやすくなる

- 相場急変時の注文が通りにくくなる

噂1:レートを操作している

呑み業者はレートを操作し、顧客に損をさせようとしているという噂があります。

結論、「呑み行為を行なっていること」と「レートを操作している悪徳業者であること」には、関連性がありません。

ここでは、FX業者が行うレート操作について、以下の2つを解説していきます。

- FX業者のレートはどのようにして決まるのか

- FX業者が公正なレートを提示しているかを見極める方法

FX業者のレートはどのようにして決まるのか

まず前提として知っておかなければならないのは、FX業者は顧客に対してどんなレートでも表示することができます。

そもそもFX市場には、株式市場のように決まった価格というものが存在しません。

つまり、1ドル109円で取引されている一方で、1ドル110円で取引されていることもあるのです。

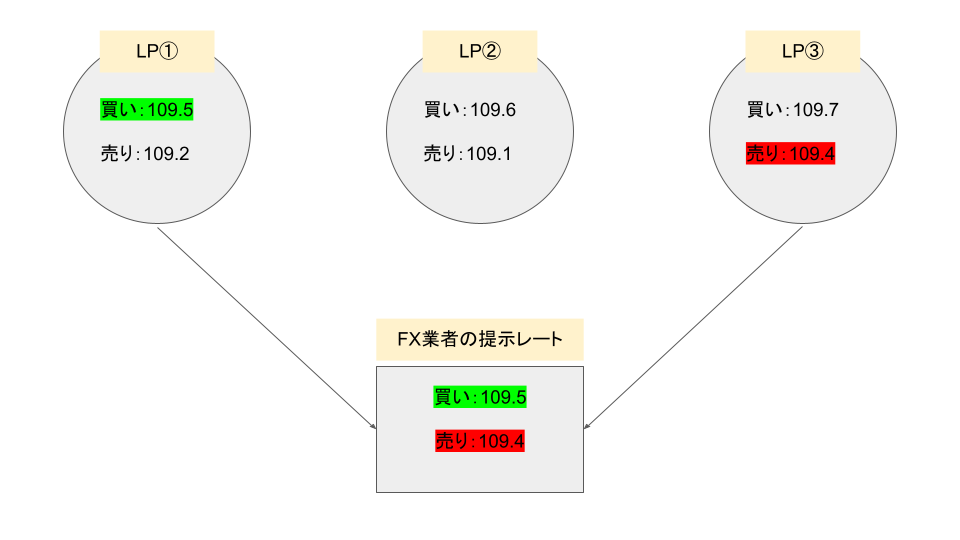

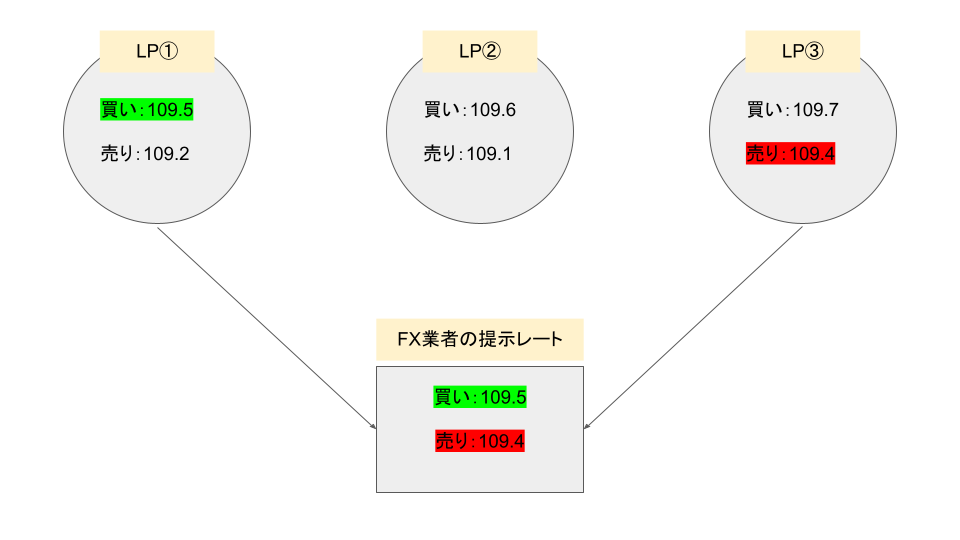

FX業者が顧客に対して提示しているレートは、複数のLPから提示されたレートの中で、最も条件が良いものを提示するのが一般的です。

また、顧客に提示するBidとAskは一つのLPが提示したレートであるとは限らず、2つのLPによるレートを合成していることもあります。

このように店頭取引であるFXでは、トレードを行うレートの設定は、FX業者の裁量に完全に依存しています。

FX業者が公正なレートを提示しているかを見極める方法

では、FX業者が公正なレートを顧客に対して提示しているのかを見極める方法は存在するのでしょうか。

結論、そのような方法は存在しません。

しかし、そのFX業者が取得している金融ライセンスの信頼度が高ければ、顧客へ公正なレートを提示している可能性は高くなります。

| 金融ライセンスの難易度 | 金融ライセンスの名称 | 取得要件 |

|---|---|---|

| レベル1(レベルA) | FINMA、FSA | ①資本金$2,000万〜 ②厳格なレポーティング義務 ③高品質なサービス提供 ④現地事務所を持っている ⑤$12万5,000ドルの年会費 |

| レベル2(レベルB) | FCA、ASIC | ①STP方式の場合は資本金$10万〜②DD方式の場合は資本金$100万〜 ③現地事務所を持っている ④レポーティングの義務 ※金融ライセンスの取得に$3万5,000〜$5万 |

| レベル3(レベルC) | CySEC、MFSA、FMA | ①資本金$3万〜 ②簡易的なレポーティングの義務 ③現地事務所を持っている ④安価な納税義務※金融ライセンスの取得に$3万5,000〜$5万 |

| レベル4(レベルD) | BVIFSC、IFSC、FSA、(SVGFSA) | ①資本金の要件なしの場合あり ※金融ライセンスの取得に$2万〜$3万、数千ドルしかかからない場合あり |

上記は、金融ライセンスの取得要件を難易度別に表したものですが、取得要件の一つに「レポーティング」というものがあります。

レポーティングでは、顧客に対して「どのようなレートを提供したか」を金融当局に対して説明する必要があります。

規制力の弱い金融ライセンスしか取得していないFX業者の場合、金融当局に対してのレポーティング義務がないため、悪質なレート操作が可能になってしまいます。

以上のことを踏まえると、悪質なレート操作をしているのは、規制力の低い金融ライセンスを取得しているFX業者であって、「呑み業者」であることとは無関係であるといえます。

噂2:注文にスリッページが起きやすくなる

呑み業者は注文にスリッページが起きやすくなるという悪い噂もあります。

スリッページとは、注文を出したレートとは違うレートで約定されることを言います。

注文が滑るという言い方もします。

結論、スリッページは呑み行為が原因で起きているのではなく、FXを行う上では避けようのないリスクとして理解しておく必要があります。

スリッページがおこる原因は主に以下の3つです。

- 市場の流動性が低い

- ボラティリティが高い

- 取引量が大きい

市場の流動性が低い

スリッページが発生する原因の1つが、市場の流動性が低いことです。

- USD(米ドル)

- EUR(ユーロ)

- AUD(豪ドル)

- GBP(英ポンド)

- JPY(日本円)

以上のような通貨の組み合わせで構成される「主要通貨ペア」は取引量が多いため、市場の流動性が高いです。

一方で、

- RUB(ロシアルーブル)

- MXN(メキシコペソ)

- ZAR(南アフリカランド)

- KRW(韓国ウォン)

以上のような通貨を含む「マイナー通貨ペア」の場合、市場全体の取引量が少ないため、市場の流動性が低くなっています。

流動性が低ければ、その分注文通りのレートで約定しにくくなり、大きなスリッページが発生してしまいます。

ボラティリティが高い

スリッページが発生する原因の2つ目が、ボラティリティが高いことです。

ボラティリティとは相場の変動率のことで、ボラティリティが高い相場では激しい値動きが発生します。

ボラティリティの高い相場では、価格変動のスピードが注文が約定されるスピードを上回ってしまうことがあります。

注文の約定が遅れてしまうと、スリッページが発生して、不利な価格でポジションを持ってしまいます。

取引量が大きい

スリッページが発生する原因の3つ目は、1回あたりの取引量が大きいことです。

1回の当たりの取引量が大きい場合に必ず意識しなければならないのが、市場の深さ(マーケットデプス)です。

市場の深さとは、FX業者が価格帯ごとにどれだけの注文量を受け付けているかを示すものです。

FXではスリッページなしで約定できる注文量には限界があり、大口なトレードになるほど、平均約定価格は悪化していきます。

大口なトレードでスリッページが発生した場合は、市場の深さが足りていないことが原因であることが多いです。

市場の深さについては以下の記事で詳しく解説しているので、参考にしてください。

以上のように、呑み行為を行っていることとは別のことが原因で、スリッページは発生しています。

噂3:相場急変時に注文が通りにくくなる

相場急変時に注文が通りにくくなるという悪い噂もあります。

結論、相場急変時に注文が通りにくくなるのは、呑み業者に限ったことではないというのが真実です。

多くの人は、

「呑み行為を行わないNDD方式の業者であれば、インターバンク市場に直結しているので、注文は絶対に通る」

と考えています。

しかし実際には、DD方式とNDD方式のどちらで注文を処理するかは、FX業者に注文が出されたあとに決定されます。

DD方式で処理することを「A-book」、NDD方式で処理することを「B-book」といいます。

つまり、NDD方式で注文を処理する場合でも、顧客の注文は必ず一度はFX業者を経由します。

前述のように、FX業者はLPからレートを受け取っています。

相場急変時はリスクヘッジのためにどのLPも、FX業者に対して「レートを提示しない」または「条件の悪いレートを提示する」などの対応をとります。

このようなFX業者のカバー先が不十分な状態では、DD方式とNDD方式のいずれの手段を用いても、顧客からの注文を通常通り約定させることは不可能に近いです。

以上のように、FX業者の仕組み上、相場急変時には注文が通りにくくなってしまうのは仕方がないことなのです。

まとめ

ここまでFX業者の呑み行為について解説してきました。

この記事のポイントは以下の通りです。

- 呑み行為とは、FX業者が保有しているポジションをカバー先に流さないことを指す

- その業者が呑み行為を行っているかどうかは、キャッシュバックの充実度や、金融ライセンスから推察することができる

- 呑み業者に関する悪い噂は、ほとんどが事実に反することである

WikiFXでは安全性に優れた国内FX業者の利用をオススメしています。

コメント コメント 0