FXの資金管理ってそんなに重要なの?

オススメの資金管理法は?

「資金管理」と聞いて上記のようにお悩みの方も多いのではないでしょうか?

結論から言うと、資金管理はFXで継続的に利益を出す上で重要な要素になってきます。

しかし実際のところテクニカル分析ばかりを重視して、資金管理を疎かにしているトレーダーはかなり多いです。

資金管理に向き合わなければ、いつまで経ってもFXの収益をプラスにすることができません。

この記事では以下の6つについて解説していきます。

- FXは資金管理だけでも勝てるって本当?

- FXの資金管理で知っておくべき基礎知識を解説

- FXの資金管理法にはどんなものがある?それぞれの良い点と悪い点を解説

- トレードスタイルごとにオススメの資金管理法は?

- FXの資金管理についてよくある質問

「資金管理」と一言で言っても、その考え方や実践方法にはいろいろなものがあります。

ただし共通して言えることは、トレード活動を続けていく上で、マーケットで生き残るために絶対に必要なことだということです。

初心者の方が最初に勘違いしてしまってるのが「トレードで成功するためには」が一番重要だと思ってることです。

猪首 秀明

猪首 秀明「相場の行方(上げ?下げ?)を高い確率で予測できるようになること」が重要だと考えてしまう人は多いです。

もちろん自分が持ったポジションが思惑通り動いてくれなければ、利益にならないことは事実です。

しかし、エントリーしたポジションが思惑通り動くかどうかは、相場次第です。

大雑把に言えば、当たったりハズれたりを繰り返すのがトレードです。

そして、ポジションを持った後は、貴方がどんな努力をしても、神頼みをしても、思惑通りには動いてくれません。相場次第なんです。

しかし、貴方の思惑通りの結果に誘導(コントロール)できるのが「資金管理」なのです。

資金管理についての具体的な考え方や実践方法(検証)について、以下本文をお読みください。

FXは資金管理だけでも勝てるって本当?

FXは資金管理が全て

FXは資金管理さえ徹底していれば負けない

FXにおける資金管理は以上のような表現がされるほど重要とされています。

資金管理だけということは、チャート分析を全く行わずにランダムなエントリーをしていても、資金管理さえ徹底していればFXでは利益をあげることができるということです。

果たしてこれは誇張された表現なのでしょうか。

資金管理のイントロダクションとして、ここではコイントスによるエントリーを想定して資金管理だけで利益を出していくことが理論上可能なのかを検討していきます。

そもそもコイントストレードとはベテラントレーダーであるトム・バッソがとある講演の質疑応答の中で述べたトレード手法のことをさします。

具体的には以下のような手法になっています。

- トレードの資金率は1%以下

- ATR(期間10)3倍の位置にトレーリングストップを置く

- ロングかショートはコイントスの裏表で決定する

手法の内容をみてわかるように、テクニカル分析などによるチャート分析は全く行われておらず、エントリーの方向はその名の通りコイントスの結果のみに委ねられています。

ちなみにATRとはAverage True Rangeの略で、市場のボラティリティを表すオシレーターです。

ランダムなエントリーの後はボラティリティの変化と値動きに合わせて損切りの逆指値を狭くしていく(トレーリングストップ)手法です。

実際にこの手法をGBPUSDの1時間足で検証してみます。

ここでは「表」が出た場合はロング「裏」が出た場合はショートをし、トレーリングストップは1時間足の終値が更新されるたびに行うこととします。

| 試行回数 | コイントス | 損益 | 口座資金 |

|---|---|---|---|

| 0 | – | – | $10,000.00 |

| 1 | 裏 | -$100.08 | $9,899.92 |

| 2 | 表 | $42.47 | $9,942.39 |

| 3 | 裏 | $189.52 | $10,131.91 |

| 4 | 表 | -$101.28 | $10,030.63 |

| 5 | 表 | $49.25 | $10,079.88 |

| 6 | 裏 | $231.00 | $10,310.88 |

| 7 | 表 | -$103.20 | $10,207.68 |

| 8 | 表 | -$102.03 | $10,105.65 |

| 9 | 裏 | -$100.80 | $10,004.85 |

| 10 | 表 | -$99.96 | $9,904.89 |

| 11 | 裏 | $240.54 | $10,145.43 |

| 12 | 裏 | -$101.25 | $10,044.18 |

| 13 | 裏 | -$100.80 | $9,943.38 |

| 14 | 裏 | -$99.36 | $9,844.02 |

| 15 | 裏 | -$98.40 | $9,745.62 |

| 16 | 裏 | -$97.44 | $9,648.18 |

| 17 | 裏 | -$96.60 | $9,551.58 |

| 18 | 表 | -$95.55 | $9,456.03 |

| 19 | 裏 | -$94.38 | $9,361.65 |

| 20 | 裏 | $2,535.52 | $11,897.17 |

| 21 | 裏 | -$119.28 | $11,777.89 |

| 22 | 裏 | -$117.81 | $11,660.08 |

| 23 | 裏 | $196.56 | $11,856.64 |

| 24 | 裏 | $28.28 | $11,884.92 |

| 25 | 裏 | $297.18 | $12,182.10 |

| 項目 | 結果 |

|---|---|

| トレード数 | 25 |

| 勝ちトレード数 | 9 |

| 負けトレード数 | 16 |

| 総利益 | $2182.10 |

| 平均利益 | $423.37 |

| 平均損失 | -$101.76 |

| リスクリワード | 2.34 |

| 最大利益 | $2535.52 |

以上が25回のトレード結果です。

このようなランダムエントリーであっても、資金管理のルールさえ徹底していれば利益を残すことができています。

この結果を踏まえれば、資金管理だけで勝てるという話もあながち嘘ではないことをわかっていただけると思います。

しかし実際に自らの資金でトレードを行う際には、自分のトレード手法やメンタルに合った資金管理法を選択する必要があります。

ここからはみなさんが自分が採用するべき資金管理法を見つけることができるように、資金管理法を徹底解説していきます。

FXの資金管理で知っておくべき基礎知識を解説

FXでは少しでも相場で生き残るために資金管理を徹底しておく必要があります。

FXの資金管理を考える際に必ず知っておくべき要素が4つあります。

- 要素①:リスクリワード

- 要素②:期待値

- 要素③:複利

- 要素④:資金率

ここではこれら4つの要素について解説していきます。

要素①:リスクリワード

リスクリワードとは、トレード全体の平均利益と平均損失を比率に直した数値のことです。

FXの資金管理を考える上で、トレード手法のリスクリワードを考えることは、リスク管理上最も重要になります。

例えば、25回のトレードを行ったとします。

勝ち数:15回

負け数:10回

トータル利益:30万円

トータル損失:-10万円

この時平均利益と平均損失は、

平均利益:30÷15=2万円

平均損失:10÷10=1万円

したがってこの25回のトレードのリスクリワードは2になります。

また、注意点としてリスクリワードは十分な試行回数を確保した上で計算するようにしましょう。

試行回数が少ない場合勝ち負けが偏ってしまうので、使用しているトレード手法の成績を正確に反映しているとは言えません。

正確なリスクリワードの数値を得るためには、なるべく多くのトレード回数をもとにリスクリワードを求めるようにしましょう。

要素②:期待値

先ほど解説したリスクリワードは勝率との関係が深く、トレード手法の良し悪しは勝率とリスクリワードの両方を考慮する必要があります。

その際出てくるのが「期待値」という考え方です。

期待値は、一回あたりのトレードで期待できる利益のことで、以下のような計算式で求めることができます。

期待値=勝率×平均利益ー負率×平均損失

例えば、以下の成績を持つトレード手法の期待値を計算していきます。

勝ち数:15回

負け数:10回

平均利益:2万円

平均損失:1万円

このトレード手法の勝率は

15÷25=0.6(60%)

よってこのトレード手法の期待値は

0.6×2ー0.4×1=0.8(8,000円)

以上のように期待値を求めることで、使用しているトレード手法は使用し続ける価値があるものなのかを判断することができます。

期待値を求めたら、その数値が0を上回っているかを確認してください。

もし期待値が0を下回っている場合、理論上トレードをするごとに損をしている手法になってしまうので、今すぐにトレード手法を改めた方が良いということになります。

期待値はFXの資金管理を考える上で必ず考慮しなければならない要素なので、自分が現在使用しているトレード手法の期待値は常に気にしながらトレードを行うことをオススメします。

要素③:複利

FXの資金管理では複利を取り入れることが大切です。

複利とは、元本に利息を合わせた金額に金利が適用されることをさします。

例えば、FXの運用を単利2%で行うのと複利2%で行うのでは、運用額に差が生じます。

1ヶ月目:100万円+2万円=102万円

2ヶ月目:102万円+2万円=104万円

3ヶ月目:104万円+2万円=106万円

1ヶ月目:100万円×102%=102万円

2ヶ月目:102万円×102%=104万400円

3ヶ月目:104万400円×102%=106万1,280円

複利運用に関しては以下の記事で詳しく解説しています。

要素④:資金率

資金管理を行う際は、トレードごとの資金率を意識することが大切です。

資金率とは1回のトレードごとにリスクに晒す金額の割合のことです。

例えば口座資金が100万円で、毎回のトレードで損切りの逆指値を最大損失額が2万円になるように設定していたとします。

この時、このトレードの資金率は

2÷100×100=2%です

資金率は使用しているトレード手法の破産確率を求めるために使用する「バルサラの破産確率」に必要な要素です。

バルサラの破産確率については以下の記事で詳しく解説しています。

FXの資金管理法にはどんなものがある?それぞれの良い点と悪い点を解説

まず、資金管理はマーチンゲール法と逆マーチンゲール法に大別することができます。

これら2つは具体的な資金管理法というよりは、資金管理の考え方を表す言葉として理解しておくことが正しいです。

FXに限らず、トレードの資金管理法では逆マーチンゲール法の考え方に沿っている方が好ましいとされています。

この点を踏まえて、ここではマーチンゲール法や逆マーチンゲール法を解説しつつ、実際の資金管理法をいくつか紹介していきます。

- マーチンゲール法とは

- 逆マーチンゲール法とは

- 資金管理法①トレードリスクを固定する

- 資金管理法②階層的にロットを増やす

- 資金管理法③資金率を固定する

マーチンゲール法とは?

マーチンゲール法とはトレードで勝った場合にロットを減らし、トレードで負けた場合にロットを増やす資金管理法のことをいいます。

これは負けた場合に倍賭けを行うことで、負け分を取り戻すことを目的としたギャンブル要素の高い資金管理法になります。

トレードではいつか勝つことを考えれば、負けるたびに倍賭けをしておけば理論上いずれ利益を出すことができますが、軍資金の限界を考慮していない点に大きな落とし穴があります。

例えば、最初のトレードで負けて1万円の損失が発生したとします。

マーチンゲール法に則れば、次のトレードでは倍のロット数でエントリーすることになるので、負けた場合の損失額は2倍の2万円になります。

もしマーチンゲール法で10回連続で負けてしまった場合、最大損失額は

1×2×2・・・×2=512万円になります。

FXでは10回連続で負けてしまうことも往往にしてあることを考えれば、マーチンゲール法はかなり危ない資金管理法であることがわかると思います。

また、資金率の面でもマーチンゲール法は破産確率を高める危険な資金管理法であることがわかります。

「資金率」「勝率」「リスクリワード」の3要素から破産確率を求める「バルサラの破産確率」では、同じ手法であっても資金率が高くなるほど破産確率が上がっていくと知られています。

マーチンゲール法では、トレードで負けるたびにさらに大きな金額を賭けていく方法なので、口座状況が悪くなるたびに資金率は上がっていきます。

これはバルサラの破産確率から考えれば好ましくない資金管理ということができます。

以上の点を踏まえて、FXの資金管理を考える際はマーチンゲール法に陥っていないかを確認することが大切になってきます。

逆マーチンゲール法とは?

先ほどまでマーチンゲール法について解説してきましたが、逆マーチンゲール法とはその名の通りマーチンゲール法とは逆の方法で資金管理を行います。

逆マーチンゲール法の場合トレードで勝った場合にロットを増やし、トレードで負けた場合にロットを減らしていきます。

これによって、負けた時にはよりリスクを抑えることができる上に、勝った時には大きく利益を伸ばすことができます。

バルサラの破産確率から考えれば逆マーチンゲール法は最も安全であり、逆マーチンゲール法に則った資金管理法を採用することが最も合理的であるとされています。

ただし、逆マーチンゲール法には損失分を取り返すためにより大きな利益率が必要になるという弱点が存在することも覚えておく必要があります。

これ以降で見ていく具体的な資金管理法では逆マーチンゲール法に則っているかが採用するための重要な判断基準になるので、ぜひ覚えておきましょう。

資金管理法①トレードリスクを固定する

1つ目はトレードリスクを固定する資金管理法です。

つまり、1トレードあたりのトレードリスク額を1万円に設定した場合は、口座資金の増減にかかわらず最大損失額が1万円になるということです。

この資金管理法のメリットは大きなドローダウンが発生しないことです。

しかし、この資金管理法は逆マーチンゲール法に則っていないためあまりオススメできません。

トレードリスクを固定する資金管理法では、連敗が続いている時は口座資金に対するリスク額の割合が常に高まり続けることになります。

口座資金:100万円

固定リスク額:10万円

3回連続で負けた際の資金率の推移を見ていきます。

【1トレード目】

資金率は、10÷100×100=10%

【2トレード目】

1トレード目で負けた場合、口座資金は90万円になるので、

資金率は、10÷90×100=11.1%

【3トレード目】

2トレード目でも負けた場合、口座資金は80万円になるので、

資金率は、10÷80×100=12.5%

このように連敗という最もリスクの高い状況下で、トレードリスクを固定することはさらに破産確率を高めてしまうことになります。

また、連勝が重なって口座資金を積極的に増やすべきタイミングでリスク額を増やすことができない点もあまりオススメできない理由の一つです。

このように固定リスク額の資金管理法は、「リスクを取るべき時に消極的になり、リスクを避けるべき時に限って積極的になる」という特徴を持っているため、オススメできません。

資金管理法②階層的にロットを増やす

2つ目は階層的にロットを増やす資金管理法です。

「階層的に」とは口座資金を額に応じて複数の階層に分け、その階層ごとに取引できるロット数を定めておくということです。

この時の階層の分け方には2種類あるので、それぞれのメリットやデメリットを解説していきます。

- 階層の幅が等間隔

- 階層の幅が等間隔でない

⑴階層の幅が等間隔

まずはロットを増やす基準となる階層が等間隔な資金管理法です。

| 口座資金 | ロット数 |

|---|---|

| 〜¥1,000,000 | 1ロット |

| ¥1,000,001〜¥2,000,000(100万円) | 1ロット |

| ¥2,000,001〜¥3,000,000(100万円) | 2ロット |

| ¥3,000,001〜¥4,000,000(100万円) | 3ロット |

この資金管理法では以上のように等間隔に階層を設けて、ロット数を増やしていく点が特徴的です。

ここでは100万円未満の階層に関しては0ロットとならないように、1ロットでの取引を認めています

この資金管理法のメリットは2つあります。

- 逆マーチンゲールに則っている

- ロット数を上げやすい

まず、口座資金が一定以上に増加すればロット数を増やし、口座資金が一定以下に減少すればロット数を抑えるという、逆マーチンゲール法に則っています。

したがって、資金管理法としての最低基準はクリアしているといえます。

また階層を上げるほど、ロット数が上がりやすくなっています。

100万円から200万円までは1ロットのみ100万円を稼ぐ必要がありますが、200万円から300万円までは2倍の2ロットで100万円を稼ぐことになるので、労力は半分になります。

したがって、トレードの調子が良い時はどんどんとロット数を増やして、大きな利益をあげることができます。

一方でデメリットとして、大きなドローダウンが発生しやすいことが挙げられます。

ドローダウンとは口座資金が最大の時をベンチマークとし、そのあとにどれだけの額が減少したかを指しています。

一回の損失額ではなく、口座資金がどこまで下がり続けたかに着目します

例えば、一時的に口座資金が200万円に増加したが、そのあと複数の勝ち負けを繰り返して150万円にまで口座資金が落ち込み、再び180万円まで戻したとします。

この場合のドローダウンは200万円と150万円の差の50万円です。

資金増に合わせてロット数を増やすことになるので、リスクにさらされる金額が大きくなるのは仕方のないことですが、メンタル管理ができていないトレーダーにとっては苦痛が伴うでしょう。

つまり、「10万円から9万円になる10%減」と「500万円から450万円になる10%減」を同等に捉えられない場合は、かなり不安になる場面が多くなると考えられます。

⑵階層の幅が等間隔でない

次にロットを増やす基準となる階層が等間隔でない資金管理法です。

| 口座資金 | ロット数 |

|---|---|

| ¥500,001〜¥1,000,000(50万円) | 1 |

| ¥1,000,001〜¥2,000,000(50万円×2=100万円) | 2 |

| ¥2,000,001〜¥3,500,000(50万円×3=150万円) | 3 |

この資金管理法では以上のように階層ごとに間隔が異なり、ロット数と比例する形で間隔が広がっています。

この資金管理法では「⑴階層の幅が等間隔」とは違って、各ロットで稼ぐべき利益がずっと一定であることに特徴があります。

つまりロット数が増えても、「1ロットあたり50万円を稼ぐという労力がかかる」という点は変わらないということです。

この資金管理法のメリットは2つです。

- 逆マーチンゲール法に則っている

- 大きなドローダウンを防ぐことができる

この資金管理法も、口座資金が一定以上に増加すればロット数を増やし、口座資金が一定以下に減少すればロット数を抑えるという、逆マーチンゲール法に則っています。

また「⑴階層の幅が等間隔」に比べてロットを増やすまでに時間や労力がかかるというデメリットがありますが、そのおかげで大きなドローダウンの発生を防ぐことができるというメリットもあります。

資金管理法③資金率を固定する

3つ目は資金率を固定する資金管理法です。

この資金管理法は初心者トレーダーからプロトレーダーまで幅広く利用されており、あらかじめ資金率、つまり各トレードごとで許容する損失率を定めておく方法です。

この資金管理法を利用する場合、口座資金が増えるほど許容する損失額が増えていくことになるので、その分大きなトレードが可能になります。

資金管理法②では口座資金がどの階層にあるかによって保有できるロット数が決まっていましたが、この資金管理法では資金率の数値や損切りの逆指値の位置によって決まります。

口座資金:100万円

許容する損失率:2%

以上のような資金管理を行なっている場合、1回のトレードの損失額は最大で2万円になります。

ここでUSDJPYでエントリーを検討しているポイントがあり、テクニカル分析の結果20pips離れたところに逆指値を置くことにしました。

この際、エントリーするロット数(1ロット=100,000通貨)は、

5,000÷0.2/100,000=0.25ロット

この資金管理法のメリットは3つあります。

- 逆マーチンゲール法に則っている

- ロット数や損切り幅が自由

- 破産確率をかなり下げることができる

まず、この資金管理法は常に口座資金の2%を許容損失額として設定しているので、資金が増えればリスクを取り、資金が減ればリスクを減らすようにできているため、逆マーチンゲール法に則っているといえます。

また、資金管理法によってルール化されているのがトレードリスクだけなので、「ロット数」と「損切り幅」を自由に設定することができます。

テクニカル的に優位性のある場所に損切りの逆指値をして、それに合わせてロットを調節することで、相場観が外れていたとわかる前に損切りしてしまうのを防ぐことができます。

また、他の資金管理法に比べて破産確率をかなり下げることができます。

| 資金率 | 破産までの連敗数 |

|---|---|

| 1% | 528回 |

| 2% | 263回 |

| 5% | 104回 |

以上はそれぞれの資金率でトレードを行なった場合に、どれだけの連敗数に耐えられるかを示した表です。

資金率が少ないほど破産に至るまでの連敗数が多いということは、それだけ安全な運用ができることを示しています。

資金率を固定する方法でFXの資金管理を行う場合は、最大でも資金率を5%までにとどめておくことが相場で生き残り続けるためには必要です。

トレードスタイルごとにオススメの資金管理法は?

ここまで具体的なFXの資金管理法について解説してきましたが、トレードスタイルごとにオススメの資金管理法はあるのでしょうか。

ここではトレードスタイルごとに適切な資金管理法を検討していきます。

- スキャルピングにオススメの資金管理法

- デイトレードやスイングトレードにオススメの資金管理法

- 自動売買にオススメの資金管理法

- 海外FXでのハイレバトレードにオススメの資金管理法

スキャルピングにオススメの資金管理法

スキャルピングには「資金管理法②階層的にロットを増やす」がオススメです。

スキャルピングでは高頻度に高レバレッジのトレードを重ねることが特徴のトレードスタイルです。

少しでもシナリオと異なる値動きをした場合はすぐに損切りをし、利益が乗ったらすぐに利確することになるので、トレードごとのリスクリワードや勝率はあまり重視されません。

勝率の低いスキャルピングでは複利の悪影響を受けてしまう可能性が高いので、複利効果の高い資金管理法③はあまりオススメできません。

また「資金管理法①トレードリスクを固定する」でも問題はありませんが、ロットの変更ができるという点では資金管理法②の方が優れていると考えられます。

デイトレードやスイングトレードにオススメの資金管理法

デイトレードやスイングトレードには「資金管理法③資金率を固定する」がオススメです。

資金率を固定するという管理手法は最もトレーダーに支持されており、トレーダー人口の多いデイトレードやスイングトレードとの親和性は当然高いです。

デイトレードやスイングトレードではある程度の値幅を狙っていくことになるので、スキャルピングよりもトレード手法の期待値にもこだわる必要があります。

したがって、プラスの期待値を持っているトレード手法であれば複利の良い影響を受けることができます。

また、人によっては資金管理法②の「階層的にロットを増やす」という方法を選んでも良いでしょう。

| 項目 | 資金管理法②:階層的にロットを増やす | 資金管理法③:資金率を固定する |

|---|---|---|

| ドローダウン | 大 | 小 |

| 損失からの立ち直り | 早い | 遅い |

両社の違いは、主に「ドローダウンの大きさ」と「損失からの立ち直りの早さ」なので、どちらを重要視するかによって採用する資金管理法を変えてください。

自動売買にオススメの資金管理法

FXのEAを動かしている場合は、「資金管理法②階層的にロットを増やす」がオススメです。

EAは複利運用することが理想的ですが、その分ドローダウンが発生した時の目減りが激しく映り、人によっては運用し続けることに苦痛を感じてしまうかもしれません。

よって、階層的にロットを増やすことで、単利と複利の両方の性質を活かすことができます。

詳しくは以下の記事で解説しています。

海外FXでのハイレバトレードにオススメの資金管理法

海外FXのハイレバレッジを一番活かすのは「資金管理法③資金率を固定する」です。

海外FXは最大レバレッジがかなり大きいので、高い資金率での運用が可能です。

高い資金率で運用すればそれだけ破産リスクも高まりますが、資金率を固定すれば、少ないトレード回数を重ねただけでも大きな複利効果を得ることができます。

ただし、この手法は損失分を取り返すのに労力がかかるので、勝率に不安が残る場合は階層的にロットを増やす資金管理法②を利用しても良いでしょう。

階層的にロットを増やす手法であれ、階層を下回らない限り損失分を取り返すことは比較的容易なので、すぐに口座状況を立て直すことができます。

海外FXの利用には大きなリスクが伴うため、WikiFXでは海外FXの利用をオススメしていません。

理由は以下の2つです。

- 海外FXは金融庁から認可を得ておらず、違法であるから

- 海外FXは詐欺被害に遭いやすい上に、救済手段が限られている

海外FX業者は日本の金融ライセンスを取得しないまま日本の居住者に対してサービスを提供していますが、これは金融商品取引法違反になります。

トレーダーが無登録の海外FX業者でトレードすることは違法にはなりませんが、詐欺被害に遭った際には詐欺被害を回復することが困難です。

FX取引は、金融商品取引法上のデリバティブ取引に該当します。日本に居住する投資者に対してFX取引を業として行うには、金融商品取引業の登録が必要です。たとえ海外で金融商品取引のライセンスを持つ業者であっても、日本で登録を受けずに日本に居住する者に対して金融商品取引を業として行うことは禁止されています。

無登録業者と取引した場合は、トラブルが生じても無登録業者への追及は極めて困難です。取引を始める前に、取引の相手が金融商品取引法の登録を受けている業者であることを必ず確認してください。

金融庁公式HP

また海外FXで得た利益に対しては高い税金が課されるという税金面でのデメリットが存在します。

したがって、WikiFXでは安全面、税金面で優れている国内FX業者の利用をオススメしています。

FXの資金管理についてよくある質問

ここではFXの資金管理に関してよくある質問に回答していきます。

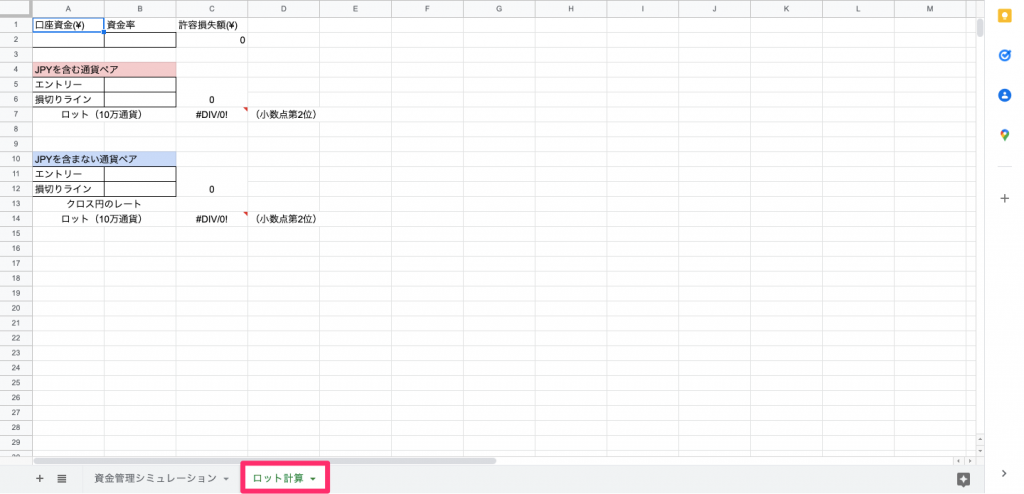

- FXの資金管理のシミュレーションをエクセルで行う方法は?

- 資産管理やロット計算を行なってくれるツールや無料アプリはある?

- FXの資金管理を学ぶのにオススメの本は?

- FXの資金管理に「出金」をどう組み込めばいいの?

- ゴールドのトレードでもFXの資金管理法は利用できるのか?

- 両建てやナンピンは資金管理的にアリ?

- 利益が出るまで損切りをしないのは資金管理的にアリ?

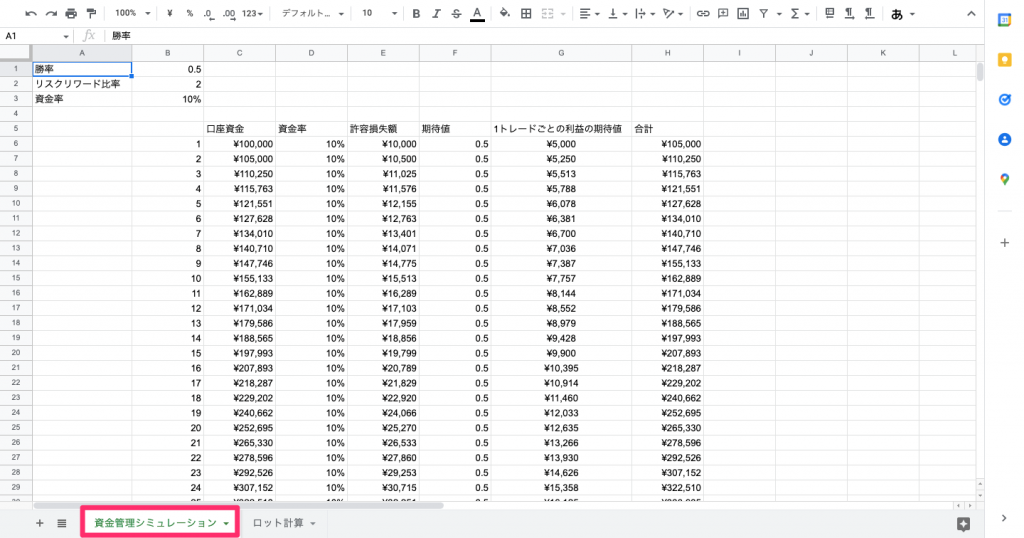

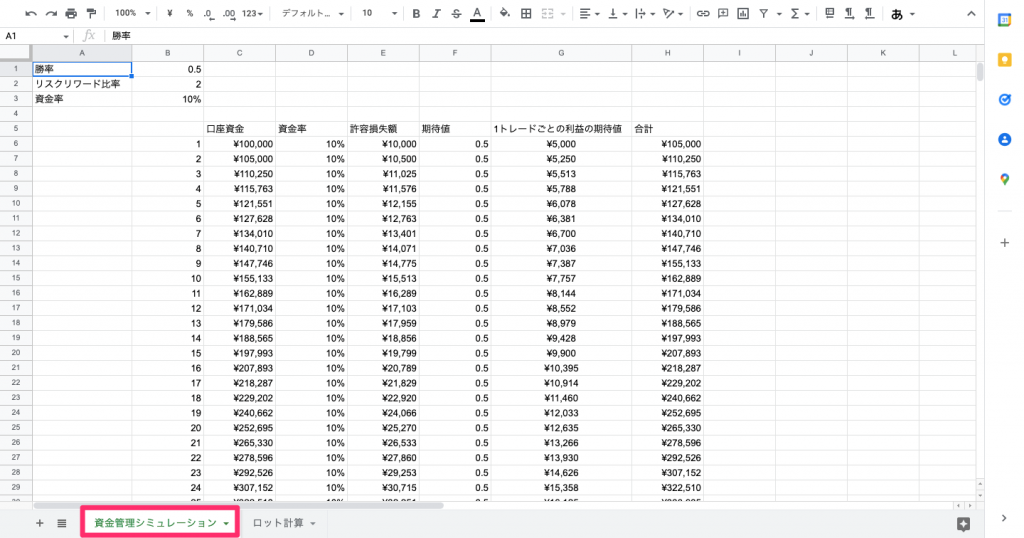

FXの資金管理のシミュレーションをエクセルで行う方法は?

FXの資金管理法が定まったら、エクセルやスプレッドシートを用いてシミュレーションを行なってみましょう。

エクセルやスプレッドシートの作成方法や実際にシミュレーションを行う様子は以下の記事で詳しく解説しています。

資金管理シートは以下から無料でダウンロードできます。

同じファイル内で切り替えができるようになっているので、ぜひご活用ください。

資金管理やロット計算を行ってくれるツールや無料アプリはある?

| デベロッパー | 対応OS | アプリ名 |

|---|---|---|

| kuraberu apps | Android・iPhone | FXなび |

| thibault zanini | Android・iPhone | Forex 計算機 |

| FX Core | Android | Fore Calculators |

先ほどは資金管理シートやロット計算シートを自作する方法を紹介しましたが、作成に手間を感じる場合は、無料アプリに頼るのも良いでしょう。

また、OANDA JAPANの公式サイトでは勝率やリスクリワードを入力することで口座資産の推移をシミュレーションしてくれます。

| インジケーター | リンク | 料金 |

|---|---|---|

| 【MT4】ロット自動調整エントリーツール | https://www.gogojungle.co.jp/tools/indicators/26799 | 有料 |

| ロット自動計算インジケーター for MT4&MT5【EasyOrder】 | https://www.gogojungle.co.jp/tools/indicators/32266 | 無料 |

| Breakeven(損益分岐点)/Stopout(強制ロスカット)表示インジケータ | https://www.gogojungle.co.jp/tools/indicators/25172 | 無料 |

MT4やMT5でトレードをしている場合、インジケーターとして資金管理を行なってくれるものもあるので、有効活用しましょう。

FXの資金管理を学ぶのにオススメの本は?

資金管理を学ぶのに一番オススメの本は「システムトレード基本と原則」です。

この記事で紹介した資金管理法は本書を大いに参考にしています。

ただし、FX初心者やFXや投資に触れたことのない人にとっては少々難解な部分があります。

また、筆者が先物トレードをメインとするトレーダーであることから、先物トレード独特の表現をすることがあります。

「ロット」ではなく「枚」と表現したりなど…

したがってこの記事で書いた内容をしっかりと理解した上で本書を読んでみることをオススメします。

FXの資金管理に「出金」をどう組み込めばいいの?

資金管理の戦略の中には出金するタイミングも組み込んでおくことをオススメします。

口座資金が順調に増加していったとしても、現金として出金するまでは実際の利益とはなりません。

いくら資金管理を徹底していても、相場で急激な値動きが発生した際には逆指値注文やロスカットが間に合わず、想定以上の損失が発生してしまうことがあります。

このような事態が発生したことが原因で口座資金が大きく減少してしまうのを防ぐためにも、出金の計画を資金管理に含めておくべきです。

例えば、トレード頻度の高いスキャルパーやデイトレーダーであれば月末または週末に利益分のみを出金するなどの戦略が考えられます。

長期的にポジションを持つ必要があるスイングトレーダーであれば、半年に一度くらいのペースで出金する戦略が考えられます。

ゴールドのトレードでもFX資金管理法は利用できるのか?

ゴールドのトレードでもFXの資金管理法は利用できます。

「勝率」「リスクリワード」「複利」「逆マーチンゲール」などのキーワードはFXの領域だけにとどまらず、カジノのギャンブルの世界でも使用される考え方です。

したがって、この記事で紹介した資金管理法はあらゆるトレードに対応していると言えます。

両建てやナンピンは資金管理的にアリ?

両建てとナンピンはFXにおける典型的なNG手法として説明されることが多いです。

実際に資金管理の観点から言っても両建てやナンピンはあまり推奨できる手法ではありません。

まずは両建てが資金管理の観点からオススメできない理由を解説していきます。

両建てとは保有ポジションと同量の反対のポジションを保有することで、損益の変動を抑える手法のことをさします。

両建ては実質的にポジションを決済している状態にはなりますが、ポジションを保有する際のスプレッドやスワップポイントを考慮すれば、損を被りやすい状態になっています。

またFX業者によっては反対ポジション分の証拠金も必要になるため、通常よりも強制ロスカットにかかりやすい状況になってしまいます。

このように資金管理上では想定していない損失が発生する可能性が高いので、両建てはあまりオススメできません。

そもそも両建てを禁止している業者も多いです

次にナンピンが資金管理の観点からオススメできない理由を検討していきます。

ナンピンとは最初にエントリーしたレートよりも低い価格で同じ方向のエントリーを繰り返すことによって、ポジションの平均取得価格を改善する手法のことをさします。

同じ方向へのポジションを積み重ねてしまうと、トレードごとの資金率が高まってしまうので、破産確率が格段に上昇します。

したがってナンピンも同様にオススメできません。

利益が出るまで損切りをしないのは資金管理的にアリ?

中にはポジションを持ったら損切りはせずに、利益が出るまでホールドするという戦略をとる人もいます。

しかし、資金管理の側面から考えればかなり危ない戦略です。

確かに勝率が100%であれば理論上破産することはありませんが、実際の相場では何が起こるかわかりません。

どれだけ小さなポジションしか持っていなくても、2015年に発生したスイスフランショックや2019年に発生したフラッシュクラッシュほどの大暴落には耐えられません。

したがって、相場に生き残り続けることが大切であるFXにおいては、好ましくない戦略と言えるでしょう。

まとめ:自分のトレード手法にあった資金管理法を選ぼう

ここまでFXの資金管理について解説してきました。

この記事のポイントは以下の2つです。

- 「資金管理法だけで勝てる」はあながち嘘ではない

- FXの資金管理で大切なのは逆マーチンゲール法に則っていること

この記事では資金管理の重要性を伝えてきましたが、テクニカル分析をおろそかにしてもいいということではありません。

コイントストレードはテクニカル分析は無意味であることを伝えているのではなく、シンプルなルールでも一貫した運用を続けていくことの大切さを伝えています。

テクニカル分析と資金管理は自分が定めたルールを辛抱強く守り続けることによって初めて効果を発揮するものであることを覚えておきましょう。

WikiFXでは安全性に優れた国内FX業者の利用をオススメしています。

猪首顧問のFXコラム:マーケットから退場しない立ち回りを身に付けよ

いかがでしたでしょうか?

一口に「資金管理」といっても、ずいぶん奥深いものかということを感じていただけたと思います。

日本の相場格言に「相場の金と凧(タコ)の糸は出し切るな」というのがあります。

凧の糸は出し過ぎると、突発的な強い風が吹いたりすると切れてしまいます。

それと同じように「投資用のお金も出し切ってしまうと危険だ」という意味の格言です。

いかなる状況が起こっても、手元でコントロールできるように、余裕の糸を余らせておくことが必要なのです。

大事なことは、相場の動き(行方)はコントロールできなくても、資金管理はコントロールできるということです。そして、マーケットから退場させられないためには、元手である運用資金を無くしてしまわないこと。

手元に資金が残っていれば、必ず浮上の機会は生じてきます。

トレードごとの結果は勝っても負けても、その都度の結果でしかありません。

そして、その結果は等分に生じます。

だから「勝ちトレードが良し」「負けトレードは悪し」という考えも良くありません。どちらも1トレードの結果なのです。

トレードごとに「当たった!」「負けた!」と一喜一憂するのではなく、継続してトレードした結果をちゃんと記録し(売買履歴)、それを振り返りながら、自分自身の資金管理のルールを確立していくことが成功への最重要課題となります。

これができれば、勝ち組への仲間入りは約束されたようなものです。

取引に役立つ情報をあなたの元に

WikiFXアプリはこちらから

コメント コメント 0