FXのダウ理論について詳しく知りたい。

そしてすぐにトレードに活かしたい!

本記事ではこのような要望に応えます。

ダウ理論はあらゆるチャート分析理論の基礎となるものです。

そのためFXでダウ理論を極めることは、そのままトレードの上達につながります。

そこでこの記事では、ダウ理論がどのような理論なのかを解説するとともに、実際のトレードの場面での使い方や注意点について解説していきます。

FXのダウ理論を解説する書籍やブログは多数ありますが、ここでは特にFX初心者の方にもわかるよう詳しく解説していきますので、ぜひ最後までご覧ください。

ダウ理論を理解しているかどうかで、チャートの見方がまるっきり変わるんです。

- FXのダウ理論の基本原則

- FXのダウ理論の実践的な使い方

- FXのダウ理論の注意点

FXにおけるダウ理論について

ダウ理論はもともと、株式相場を対象としたテクニカル分析として誕生しました。

しかし今ではFXだけでなく株式や暗号資産など、あらゆる相場を分析するテクニカルとして多くのトレーダーに活用されています。

まずはダウ理論がいったいどのような理論なのかを見ていきましょう。

ダウ理論とは〜歴史と背景

ダウ理論は、19世紀後半にアメリカの金融ジャーナリスト、チャールズ・ダウ氏によって考案された株式市場の動きを理解するための理論です。

チャールズ・ダウ氏はニューヨーク証券取引所での取材経験を通じてテクニカル分析の基盤を築き、この理論を提唱しました。

彼の死後、ウィリアム・ピーター・ハミルトン、ロバート・レア、E・ジョージ・シェーファーの3人によって、現在の形の「ダウ理論」が完成します。

ダウ理論が考案されたのは、実に100年以上も前のこと。でも今もなお立派に通用するんですよね。

本質的なものは古くならないといったところでしょうか。

ダウ理論は「チャート分析の基本」とも言えるもので、株式市場の他にもFX(外国為替相場)や商品先物相場でも応用されています。

詳しくは後述しますが、ダウ理論の最大のメリットは以下の6つの基本原則を使ったチャート分析で現状の相場の状況を見極め、将来の値動を予測できることです。

- 価格(平均株価)はすべての事象を織り込む

- トレンドは3種類ある

- 主要トレンドは3段階からなる

- 平均は相互に確認されなければならない

- トレンドは出来高でも確認されなければならない

- トレンドは転換の明白なシグナルが出るまで継続する

また、チャールズ・ダウ氏はダウ・ジョーンズ社の設立者の1人としても知られています。

ダウ・ジョーンズ社は、経済新聞「ウォール・ストリート・ジャーナル」を創刊したり、ダウ平均株価指数を算出したりと、金融・投資業界で大きな影響力を持つ企業です。

このように、ダウ理論にしろ、ウォール・ストリート・ジャーナルにしろ、チャールズ・ダウ氏が投資の世界に残した功績は計り知れません。

世界中のあらゆるトレーダーがダウ理論を学んでいると言っても過言ではないです。

FXにおけるダウ理論

当初は株式市場を分析するためのテクニカルとして発案されたダウ理論ですが、FXでも同様に機能します。

なぜなら、ダウ理論の基本原則がFXにも当てはまる部分が多いからです。

特にトレンドに対するダウ理論の考え方は、デイトレードやスキャルピングといったFXの主流のトレード手法との相性も良く、環境認識やエントリータイミングを計るのに活かされています。

FXでダウ理論を使ってデイトレードをしているトレーダーは多いんですよね。

ただしFXの場合、株式相場とは異なる点もいくつかあるので注意が必要です。

FXも株式相場もファンダメンタルズの影響を受けますが、株式相場では企業の業績や経済指標の影響を大きく受けるのに対し、FXの場合は各国中央銀行の金融政策や経済指標、政治的な要因に大きな影響を受けます。

そのためFXの場合は、テクニカルも含めてより複雑な要因が絡み合って価格が変動するので、未来の値動きの予測が難しい傾向があります。

また、FXと株式相場では取引時間の違いも大きなポイントです。

1日の中で取引時間が決められている株式相場に対して、24時間取引可能なFXは、思いもがけない時間に大きく値が動くこともあるので注意しましょう。

日本時間の早朝の時間帯に「ストップ狩り」が起きて、多くの個人投資家が損失を被るなんてこともありました。

FXのダウ理論の基本原則

ここではダウ理論の核となる6つの基本原則を詳しく解説していきます。

まずは、6つの基本原則の理解に欠かすことのできない、ダウ理論のトレンドの定義について見ていきましょう。

FXのダウ理論のトレンド定義【高値更新と安値更新】

ダウ理論の基本原則の前に、特にFX初心者の方に覚えていただきたいのが、ダウ理論のトレンドの定義です。

これは、ダウ理論を理解する上でも重要なことですが、トレンドというものを理解するのにも役立ちます。

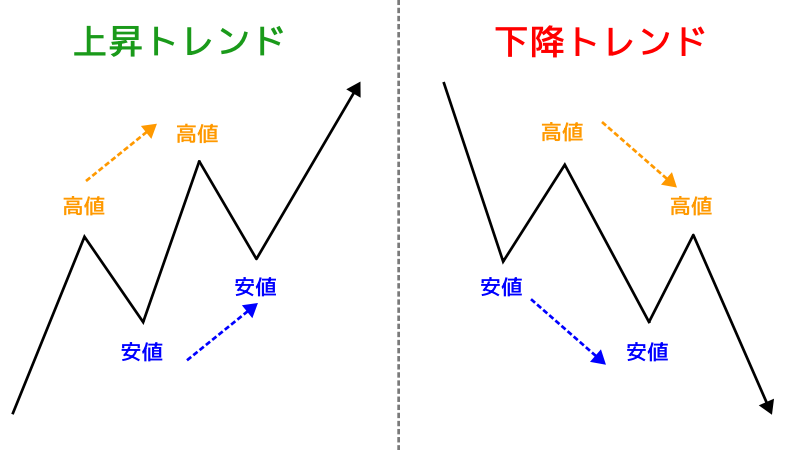

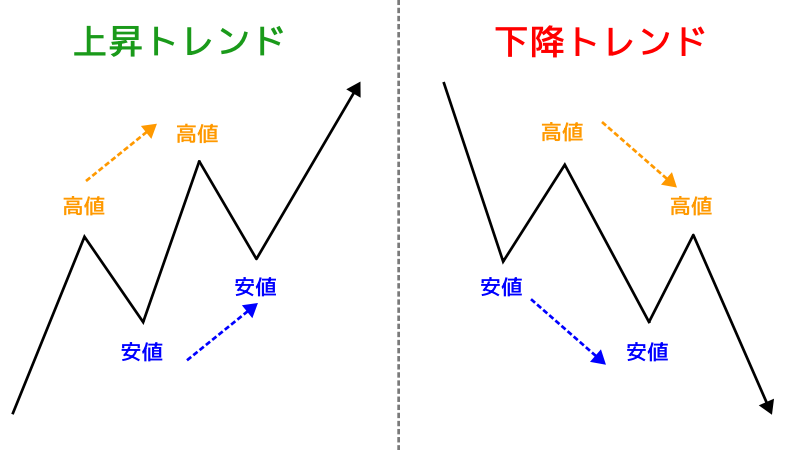

ダウ理論が定めているトレンドの定義はいたってシンプルで以下の通りです。

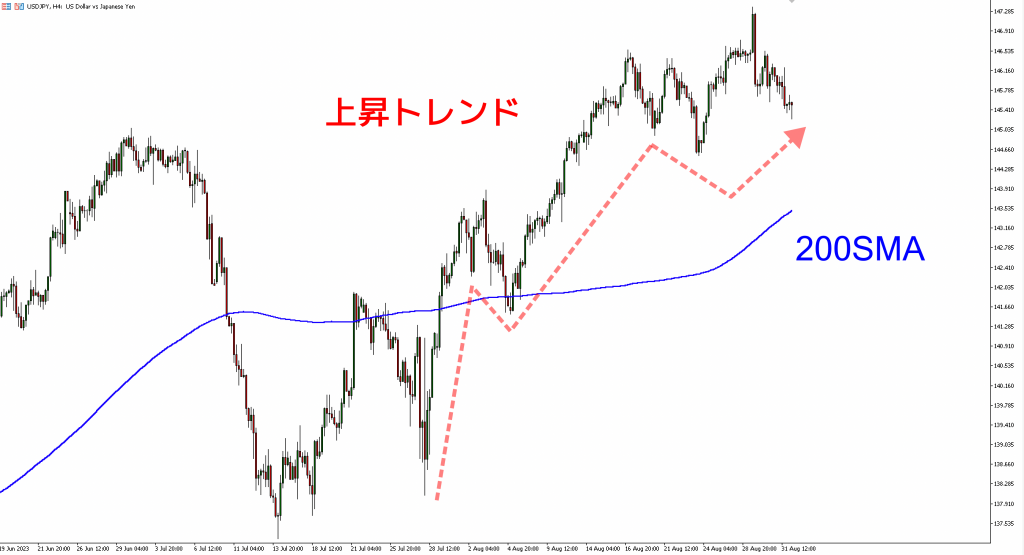

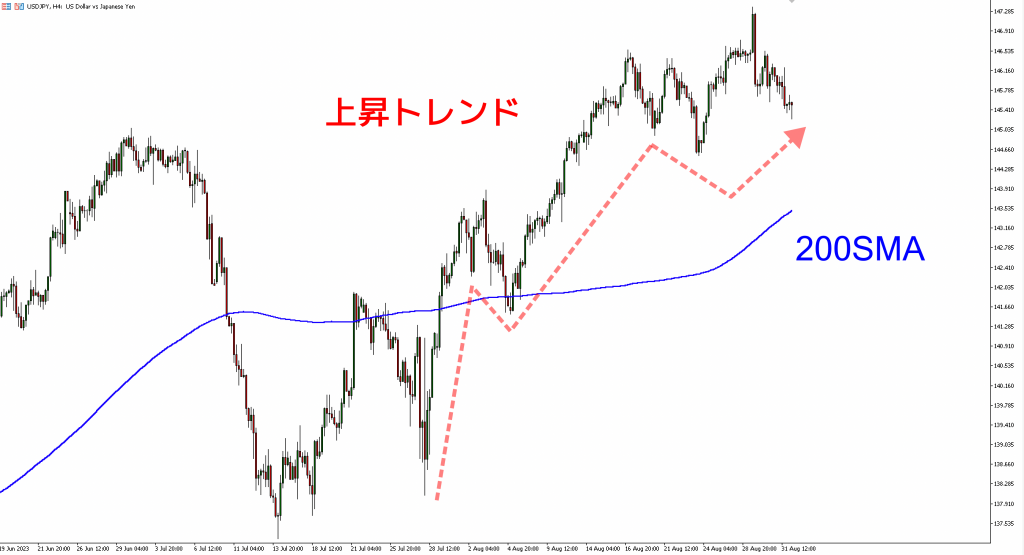

- 上昇トレンド=高値と安値がそれぞれ切り上がっている状態

- 下降トレンド=高値と安値がそれぞれ切り下がっている状態

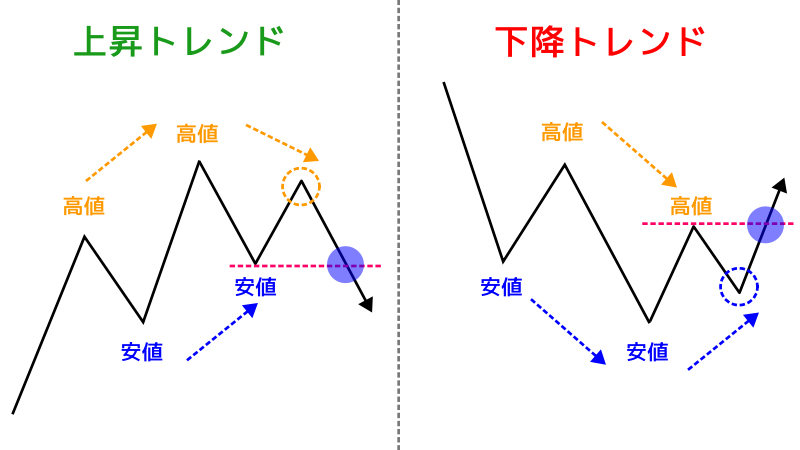

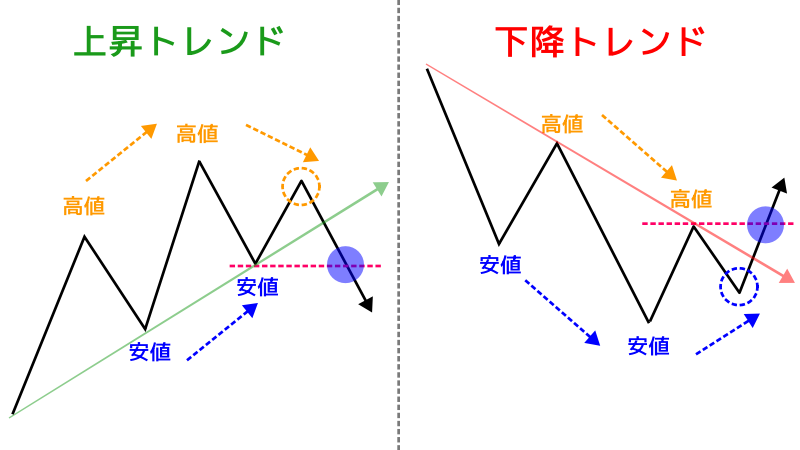

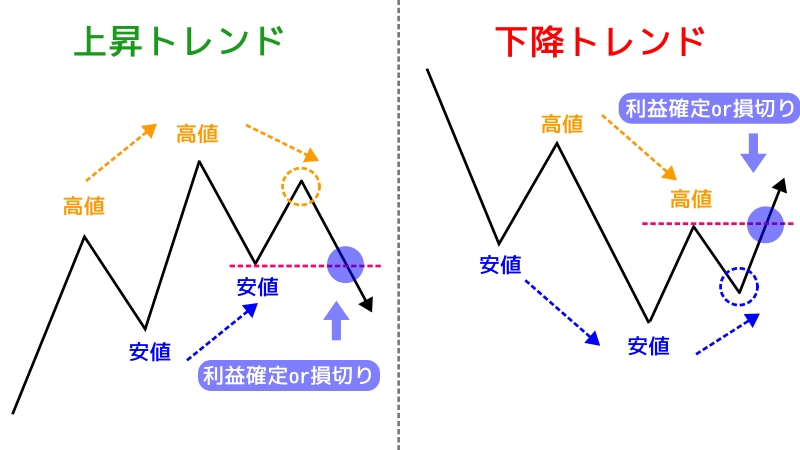

図で表すと以下の通りになります。

言い換えると、上昇トレンドの場合は高値を更新し続け、それに伴い押し安値が切り上がっている状態です。

下降トレンドの場合は安値を更新し続け、それに伴い戻り高値が切り下がっている状態になります。

エリオット波動などの他のチャート分析理論も、このトレンド定義が基礎となっているので、まずはこのトレンドの定義をしっかり覚えておきましょう。

FXのチャート上にトレンドラインを引く際は、ダウ理論のトレンドの定義を参考にしてください。

ダウ理論の6つの法則

ここからは以下にあげるダウ理論の6つの基本原則を順番に解説していきます。

- 価格(平均株価)はすべての事象を織り込む

- トレンドは3種類ある

- 主要トレンドは3段階からなる

- 平均は相互に確認されなければならない

- トレンドは出来高でも確認されなければならない

- トレンドは転換の明白なシグナルが出るまで継続する

ダウ理論の核となる部分です。

しっかり読み進めていきましょう。

①価格(平均株価)はすべての事象を織り込む

「価格(平均株価)は全ての事象を織り込む」とは、市場価格は既に経済指標、金融政策、政治的な出来事、自然災害などの情報を含んでいるとする考え方です。

つまりダウ理論では、チャート上に全ての情報が織り込まれており、チャートを分析することで将来の値動きが予測できるとしています。

例えば、ドル円(USD/JPY)のチャートであれば、アメリカと日本の金利差をはじめとした、両国の経済状況や政治状況が、現在の為替レートに全て織り込み済みであり、チャートを詳しく分析することで今後の値動きの予測ができるということです。

極端な話、ダウ理論ではチャート分析だけで未来を予測できるとしています。

そんな将来の値動きを予測する手がかりのひとつが、ヘッドアンドショルダーや三角持ち合いのような、特定のチャートパターンです。

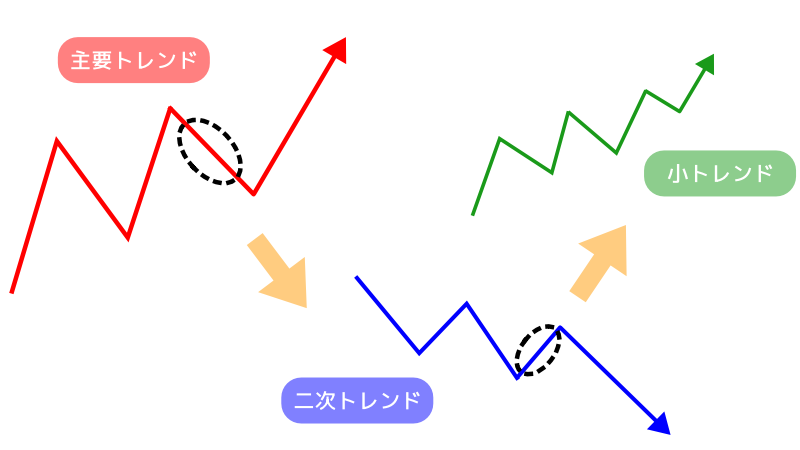

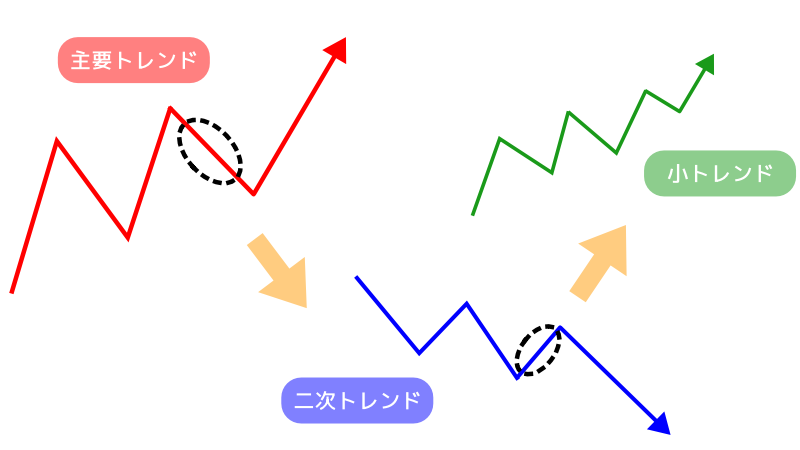

②トレンドは3種類ある

ダウ理論では、トレンドには以下の3種類があるとしています。

- 主要トレンド=トレンドの発生から終了が1年から数年間程度

- 二次トレンド=トレンドの発生から終了が3週間〜3か月間程度

- 小トレンド=トレンドの発生から終了が3週間未満

3種類のトレンドはお互いに独立した存在ではなく、主要トレンドの調整局面が二次トレンドで、二次トレンドの調整局面が小トレンドという解釈です。

ちなみに、3種類のトレンドの時間足のイメージは以下の通りです。

- 主要トレンド→日足以上

- 二次トレンド→1時間足~日足

- 小トレンド→4時間足以下

実際のトレードの局面では、どのトレンドを狙うかが重要になるので参考にしてみてください。

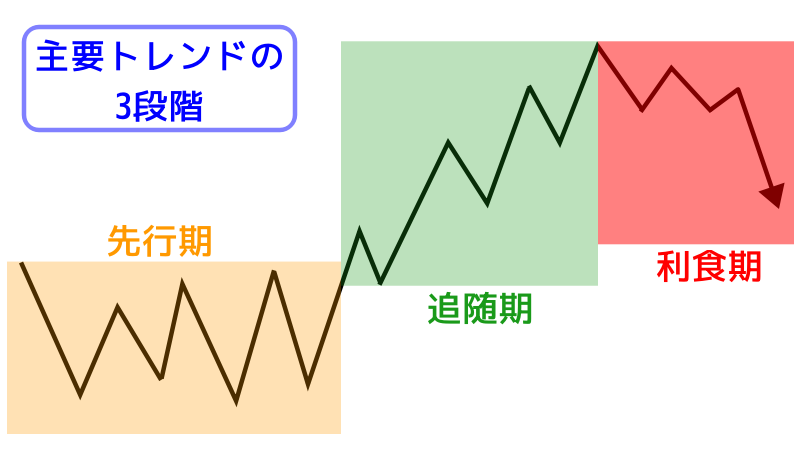

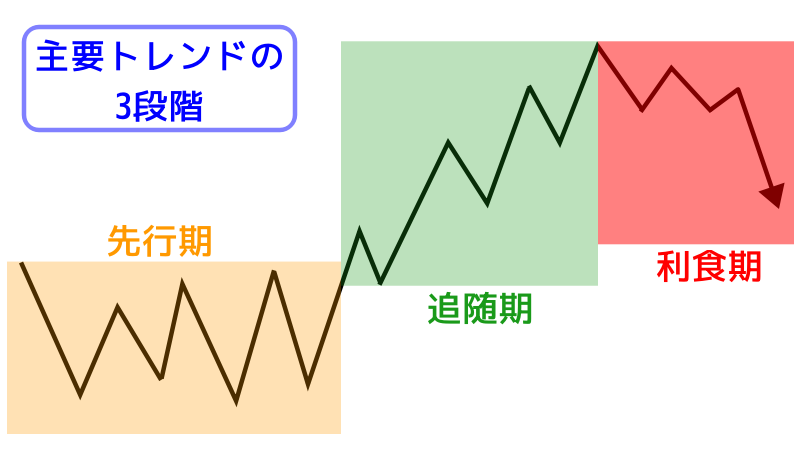

③トレンドは3段階からなる

これは先程見たダウ理論の3種類のトレンドのうち「主要トレンド」についての話です。

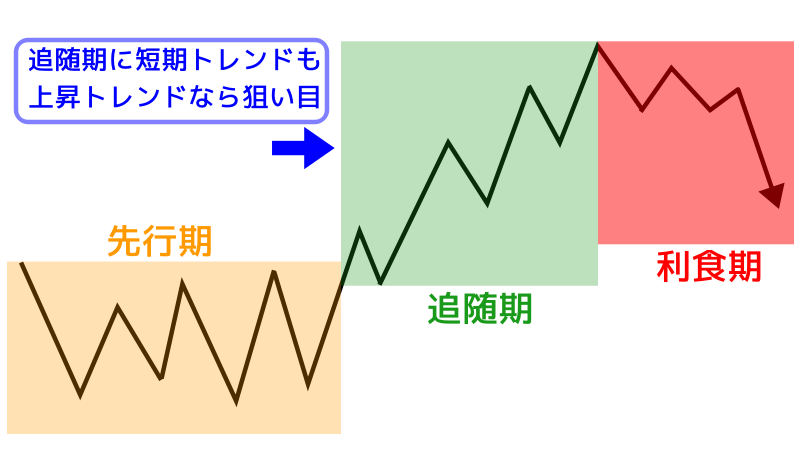

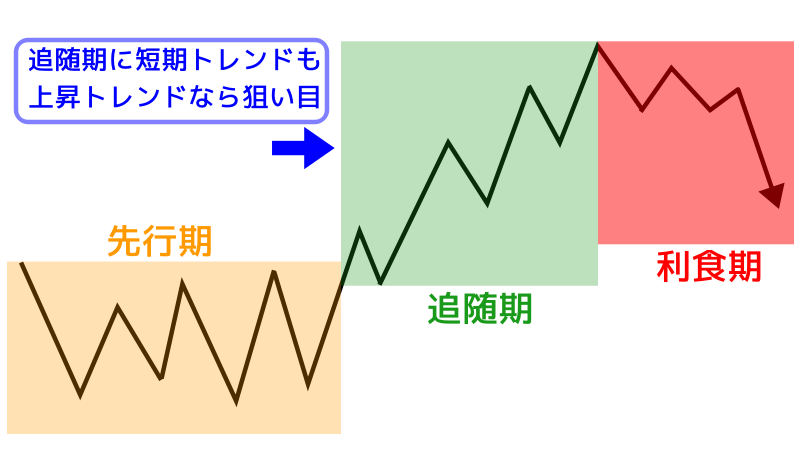

ダウ理論の主要トレンドは、始まりから終わりまで「先行期」「追随期」「利食期」の3段階に分けられるとしています。

それぞれの段階の詳細は以下の通りです。

- 先行期:相場に方向感がない状態。一部のトレーダーのみがトレンド察知して売買を行う。

- 追随期:先行期でポジションを取っていたトレーダーの買い増し(売り増し)と、先行期で様子を見ていたトレーダーの新規の売買によって価格が一気に動く。

- 利食期:先行期でポジションを取っていいたトレーダーの利食いが始まり、徐々にトレンド勢いが弱まる。追随期に参入していたトレーダーの利食いも巻き込みトレンドが終了へと向かう。

主要トレンドのイメージを図にすると以下のようになります。

このような、主要トレンドのフェーズを的確に判断することで、トレードの優位性や許容すべきリスクが明確になり、勝率の高いトレードへと繋がっていきます。

イメージ的には、先行期にプロの先行型投資家が参入し、追随期でプロも含めたその他大勢の投資家が、そして最後に一般投資家や初心者が参入してくるみたいな感じですね。

一般投資家はいかに追随期でポジションを取れるかが鍵になります。

ちなみに、こうしたダウ理論のトレンドの変化の考え方は、エリオット波動理論にも通ずる部分が多くあります。

なお、エリオット波動に関しては以下の記事で詳しく解説してるので参考にしてみてください。

④平均は相互に確認されなければならない

「平均は相互に確認されなければならない」というのは、関連性のある複数の銘柄の相関関係を観察することでより正確なトレンド分析ができるとするものです。

ダウ理論では、「工業平均株価」と「鉄道平均株価」の相関性について言及しており、工業生産の好不調が鉄道業の経営に多大な影響を及ぼすとしています。

この原則は株式相場だけでなく、FXの通貨ペアにも転用可能です。

ちなみに、FXで相関関係が強い通貨ペアの例は以下の通りになります。

- EURUSD(ユーロドル)とUSDJPY(ドル円)→逆相関関係

- EURUSD(ユーロドル)とGBPUSD(ポンドドル)→正相関関係

- EURJPY(ユーロ円)とGBPJPY(ポンド円)→正相関関係

- AUDJPY(豪ドル円)とNZDJPY(ニュージーランド円)→正相関関係

- AUDUSD(豪ドルドル)とNZDUSD(ニュージーランドドル)→正相関関係

- XAUUSD(ゴールド)とUSDJPY(ドル円)→逆相関関係

- Nikkei225(日経平均)とUSDJPY(ドル円)→正相関関係

※正相関関係と逆相関関係

✔正相関関係→互いに同じ動きをしやすい

✔逆相関関係→互いに逆の動きをしやすい

これら相関関係が強い通貨ペアの値動きを確認することで、より優位性の高いトレードが可能になります。

例えば、ドル円が上昇トレンドにあってロングを狙っている際、ユーロドルが下落局面にあるなら、強気でドル円をロングするといった具合です。

⑤トレンドは出来高でも確認されなければならない

出来高とは、特定の期間に成立した取引量のことで、出来高が多いということはそれだけ市場参加者も多いということになります。

つまり、出来高が伴っているトレンドはそれだけ信頼できるということです。

出来高が少ない中でのトレンドは、相場の一時的なノイズの可能性があるということですね。

ただし、これは主に株式相場に当てはまる基本原則です。

なぜなら世界中で24時間取引されているFXは、正確な出来高を把握するのが困難だからです。

FX業者によっては、顧客が保有するポジション量を公表しているところもありますが、あくまでも自社の顧客のポジションであって全体の出来高ではないので注意しましょう。

出来高とは少し違いますが、売られすぎ買われすぎを示すオシレーター系のインジケーターは相場の過熱感を示してくれるので、トレンド判断の参考になります。

⑥トレンドは転換の明白なシグナルが出るまで継続する

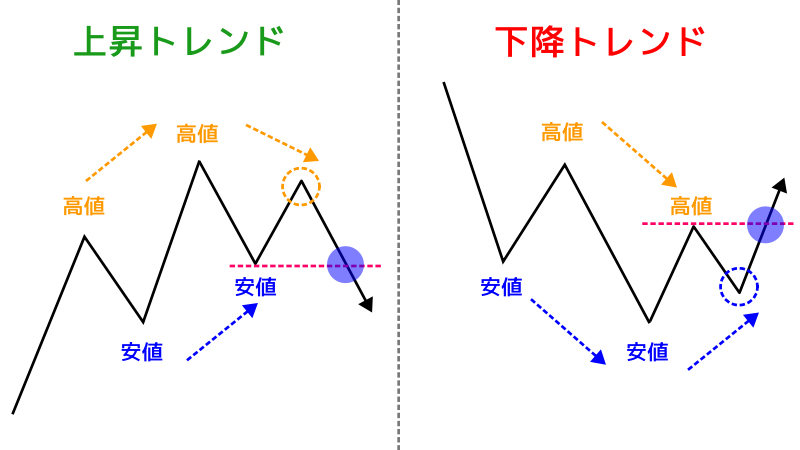

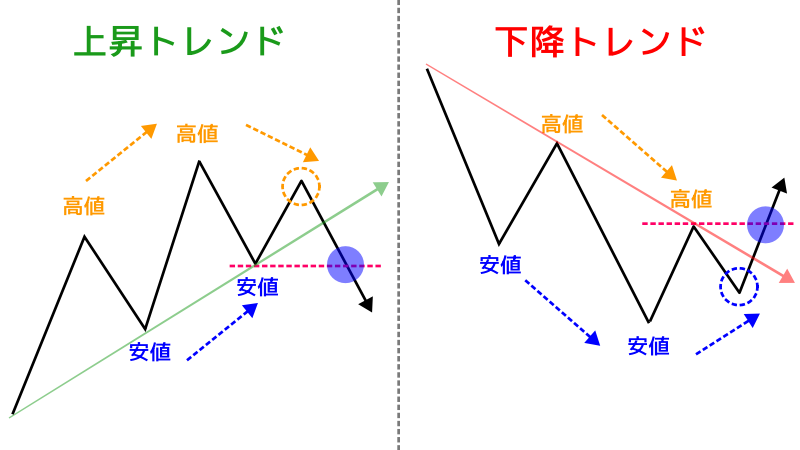

ここで言うトレンド転換の明白なシグナルとは、ダウ理論が定義しているトレンドが崩れたことを指します。

- 上昇トレンド=高値と安値がそれぞれ切り上がっている状態

- 下降トレンド=高値と安値がそれぞれ切り下がっている状態

ダウ理論では、この高値と安値の切り上がり・切り下がりが止まるまではトレンドが継続しているとみなします。

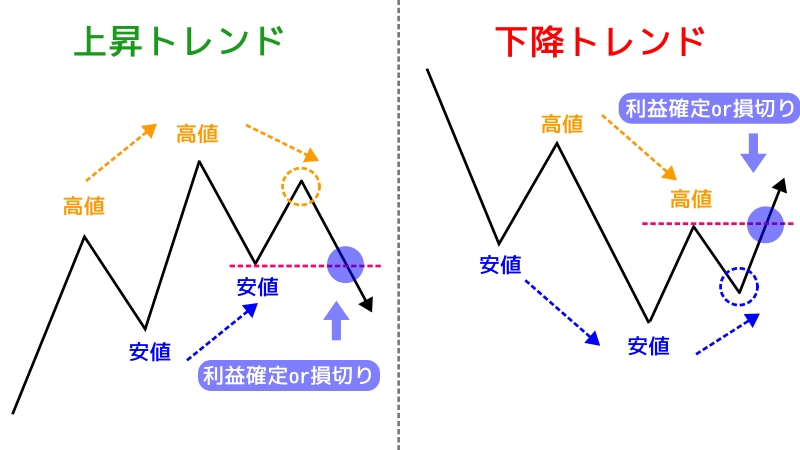

上の図のように、上昇トレンドの場合は高値更新が止まり、直近の安値ブレイクがトレンド終了のサインです。

下降トレンドの場合は安値更新が止まり、直近の高値ブレイクがトレンド終了のサインになります。

こうした明確なトレンドの継続・転換のサインは、ロングorショートの目線を固定しやすく、無駄なトレードを無くすのに役立ちます。

ダウ理論を意識してチャートを見れるようになると、現在の相場が上なのか下なのかがすぐにわかるようになります。

FXのダウ理論の実践的な使い方

ダウ理論は、環境認識はもちろん実際のエントリーや利益確定の判断に役立つテクニカルです。

ここからはそんなダウ理論の実践的な使い方について見ていきましょう。

【FXダウ理論の実践的な使い方①】トレンド継続・転換の判断

ダウ理論のトレンドの定義、そして「トレンドは転換の明白なシグナルが出るまで継続する」という基本原則を利用すれば、精度の高い環境認識を行えます。

あれこれインジケーターを表示させるよりも、シンプルにダウ理論でチャートを見た方が現在のトレンドがわかることが多いです。

例えば、ダウ理論のトレンドの定義を把握していれば、サポート・レジスタンスラインの引き方も簡単になります。

ダウ理論ではこうした高値と安値の切り上げ・切り下がりが続く限りトレンドが継続するとしており、トレンドの終了・転換の見極めも簡単です。

特にFX初心者の方にとって、環境認識に最適なテクニカルがダウ理論と言っても過言ではないでしょう。

ロングなのかショートなのかの目線が固定できるのがわかりやすくていいですね!

【FXダウ理論の実践的な使い方②】エントリーポイントの判断と検証

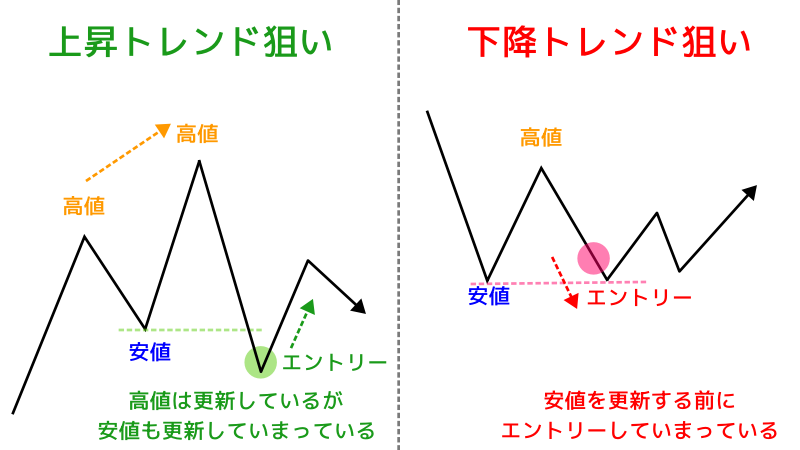

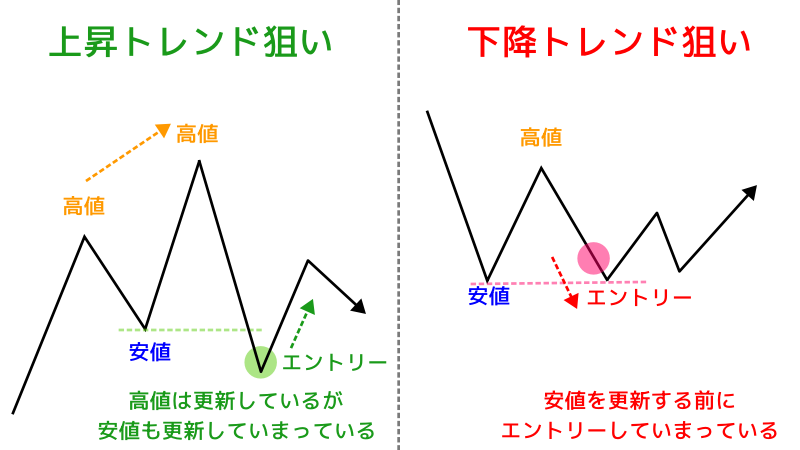

ダウ理論は、実際のエントリーのタイミングを計るのにも利用できます。

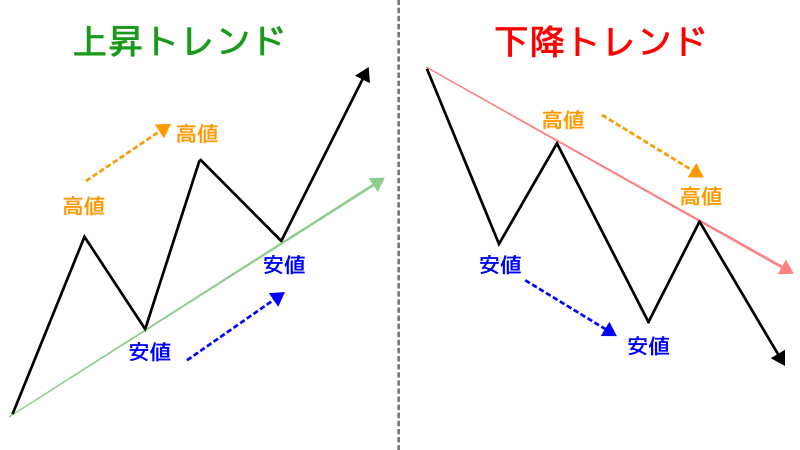

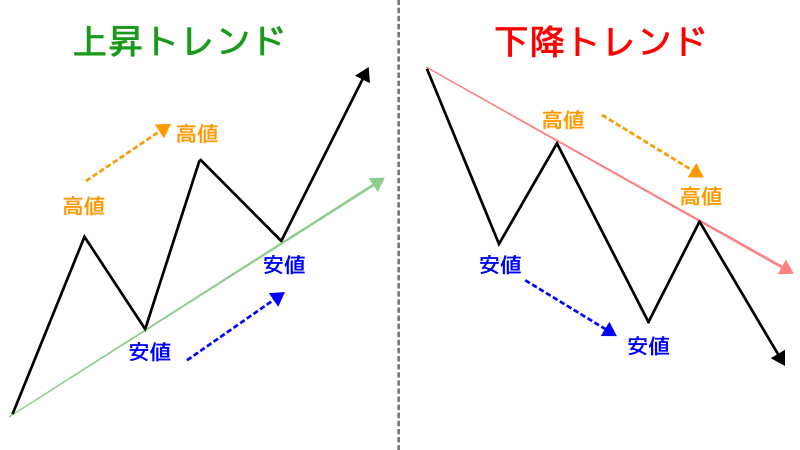

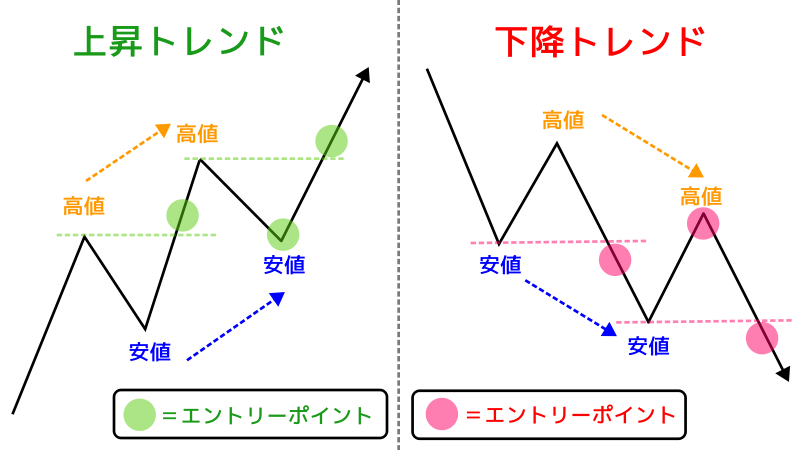

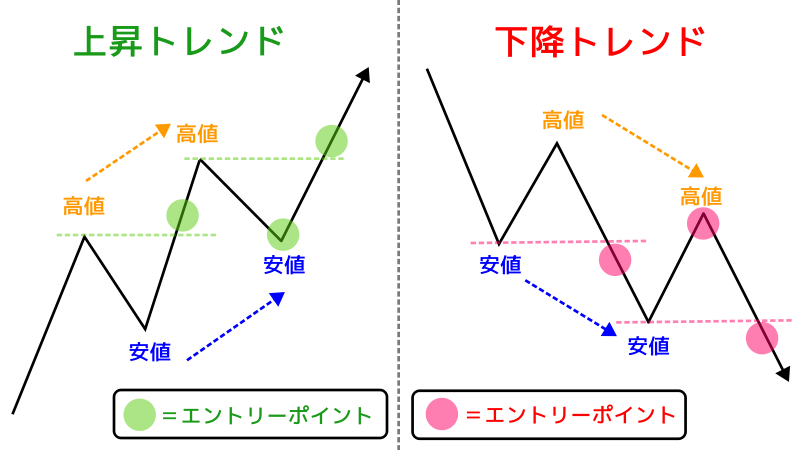

ダウ理論を使ったエントリーポイントは以下の通りです。

- 上昇トレンド→高値更新したタイミングor安値を更新しなかったタイミング

- 下降トレンド→安値更新したタイミングor高値を更新しなかったタイミング

エントリーポイントを図で表すと以下の通りになります。

トレンドに逆らわず、ダウ理論のトレンドの定義に従うことでエントリーポイントの判断が簡単になります。

特に主要トレンドが「追随期」で、短期足のトレンドが重なった局面ではトレードの優位性が増すのでおすすめです。

またダウ理論は、トレードの検証にも役立ちます。

このように、ダウ理論のトレンドの定義を理解していれば、エントリーの何がまずかったのかが一目瞭然です。

特にFX初心者の方こそダウ理論でのトレード検証はおすすめです。

チャートを見る目が鍛えられます。

ただし、ダウ理論を使ってトレードする際に注意したいのがトレンド転換です。

トレンドの多くは、上昇トレンドからすぐに下降トレンドになったり、下降トレンドからすぐに上昇トレンドへと移り変わるわけではありません。

トレンド終了後には「もみ合い」の期間があるのが一般的です。

いわゆるレンジ相場ですね。

したがって、ひとつのトレンドが終了したからといって、すぐにロング・ショートの目線を変えるのは危険ですので注意しましょう。

【FXダウ理論の実践的な使い方③】利益確定・損切りポイントの判断

ダウ理論はエントリーだけでなく、エグジット(利益確定・損切り)の判断にも利用できます。

実はトレンドフォローというのはエグジットの判断が難しいトレード手法です。

どこまで価格が動くのかを予測するのは非常に難しく、利益確定のタイミングが早くなってわずかな利益で終わったり、逆にタイミングが遅くなって利益を逃してしまうようなことが度々起こります。

利を伸ばそうと欲張って逆に損切りになってしまったことがたくさんあります。

しかし、ダウ理論を使えば、エグジットのタイミングが明確になります。

具体的には、ダウ理論のトレンドが崩れた時点が、エグジットポイントです。

特に損切りに関しては、損失を拡大させないという意味でもトレンドが崩れた時点で速やかに損切りすることをおすすめします。

利益確定に関しては、明確なレジスタンス・サポートラインがある場合や、節目となる高値・安値などがある場合は、そうしたポイントに到達した時点で利益を確定するのもありです。

FXのダウ理論を補うインジケーター

ダウ理論は非常に優れたテクニカルですが、他のインジケーターと組み合わせることでより効果的なチャート分析が可能になります。

ここでは、ダウ理論を補うインジケーターについて見ていきいましょう。

FXダウ理論×ZigZag

ZigZagは高値と安値を視覚的に表示するテクニカル分析のツールです。

そのため、価格の変動が波形として可視化され、ダウ理論のトレンドを見つけるのに役立ちます。

このようにZigZagを使えば、FXでダウ理論を使ってトレードする際に重要な波形に対する線の引き方に悩むこともなくなります。

波の形の捉え方は人それぞれなので、FX初心者の方にもおすすめです。

FXダウ理論×フィボナッチ

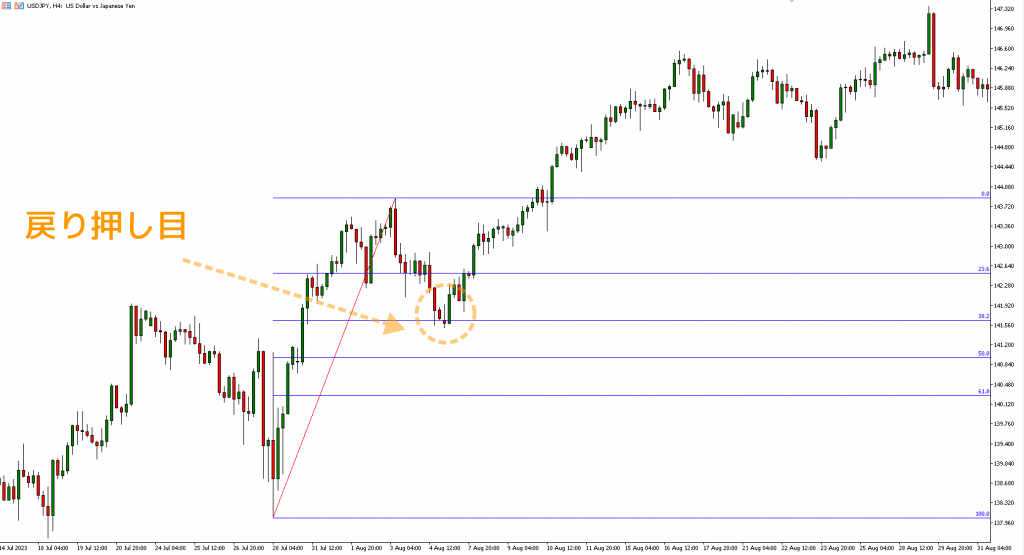

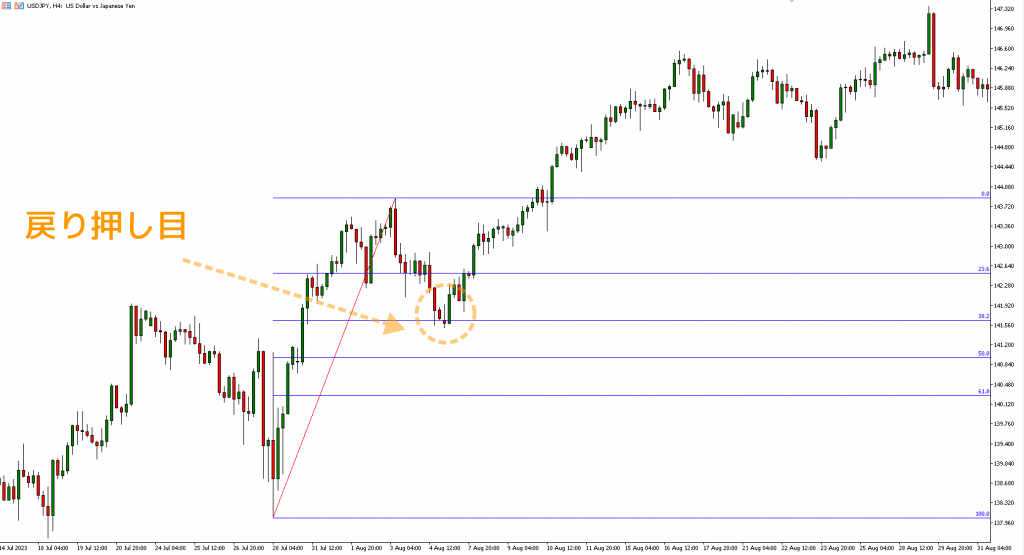

フィボナッチとダウ理論を組み合わせることで、トレンドの押し目・戻りの予測が可能になります。

フィボナッチ数列に基づいた比率を使って相場の押し目や戻りを分析するテクニカル指標

このように、FXでダウ理論を使ってトレードする際には、フィボナッチの水平線を利用することによって押し目・戻りの予測が立てやすくなり、エントリーポイントの絞り込みに役立ちます。

ちなみに、フィボナッチのラインで反応しやすいのが「23.6%、38.2%、61.8%」といったところです。

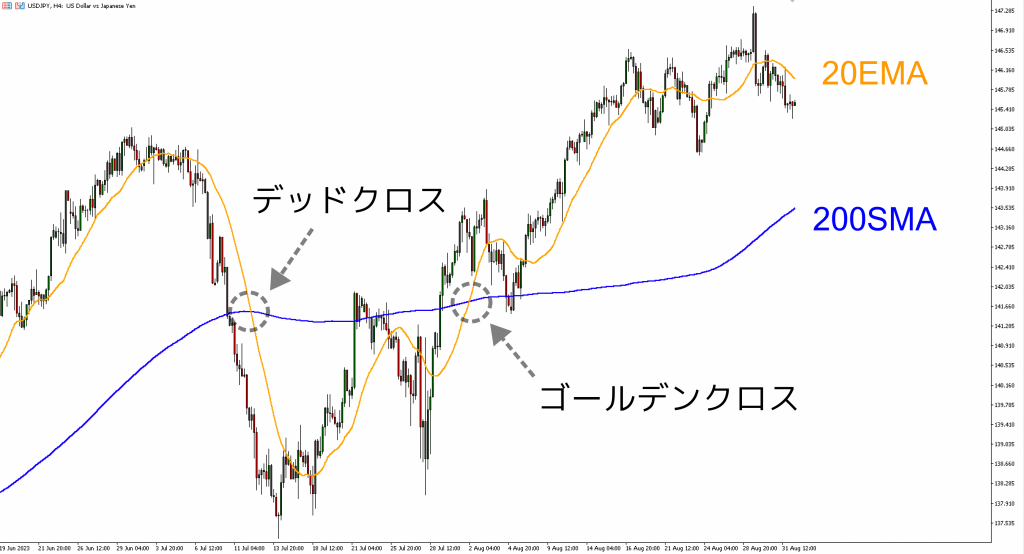

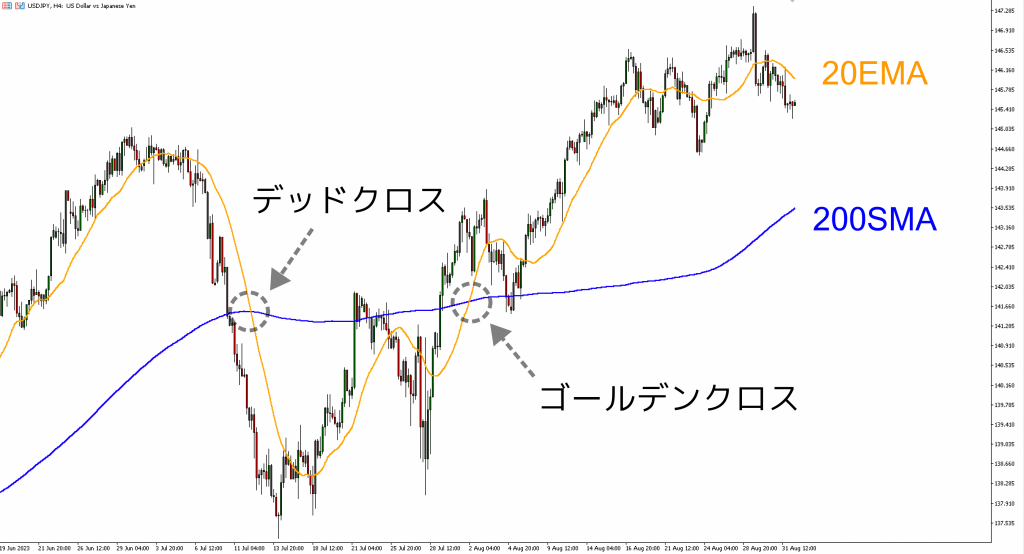

FXダウ理論×移動平均線

移動平均線とダウ理論を組み合わせることで、より的確にトレンドを把握できるようになります。

一定期間の価格の平均値を計算し、その値を線で繋いだもの

例えば、移動平均線の「上」で価格が推移していれば「買いが強い状態」、移動平均線の「下」で価格が推移していれば「売りが強い状態」というようなシンプルなチャート分析が可能です。

このように、移動平均線とダウ理論を組み合わせることで、トレンドが明確になります。

また、複数の移動平均線を表示する場合は、短期線と長期線の交差(ゴールデンクロス・デッドクロス)によりトレンド転換を察知するのにも役立ちます。

なお、移動平均線にはいくつかの種類があり、代表的なものは以下の通りです。

- 単純移動平均線(SMA)

- 指数平滑移動平均線(EMA)

- 加重移動平均線(WMA)

移動平均線の期間に関しては、トレードスタイルによっておすすめは違ってきます。

一般的に多いのは、短期であれば「5、10、14、15、20、21」など。

中期〜長期は「50、60、75、100、200」などです。

FXダウ理論×MACD

MACD(Moving Average Convergence Divergence)は、トレンドの強さや方向性を見極めるのに適したインジケーターです。

そのためダウ理論と組み合わせることで的確にトレンドを把握できるほか、エントリーポイントの絞り込みに役立ちます。

MACDの売買シグナルは以下の通りです。

| シグナル | 説明 |

|---|---|

| ゴールデンクロス | MACD線がシグナル線を上抜け→買いのサイン |

| デッドクロス | MACD線がシグナル線を下抜け→売りのサイン |

| ヒストグラム | ヒストグラムがマイナスからプラスになった時買いのサイン。ヒストグラムがプラスからマイナスになった時は売りのサイン |

| ダイバージェンス | 価格とテクニカル指標が逆行している状態→トレンドが弱まっている=トレンド転換の可能性 |

ちなみにダイバージェンスは以下のような状態を指します。

これらMACDの売買シグナルとダウ理論を組み合わせることで、トレンド転換にも素早く対応できるようになります。

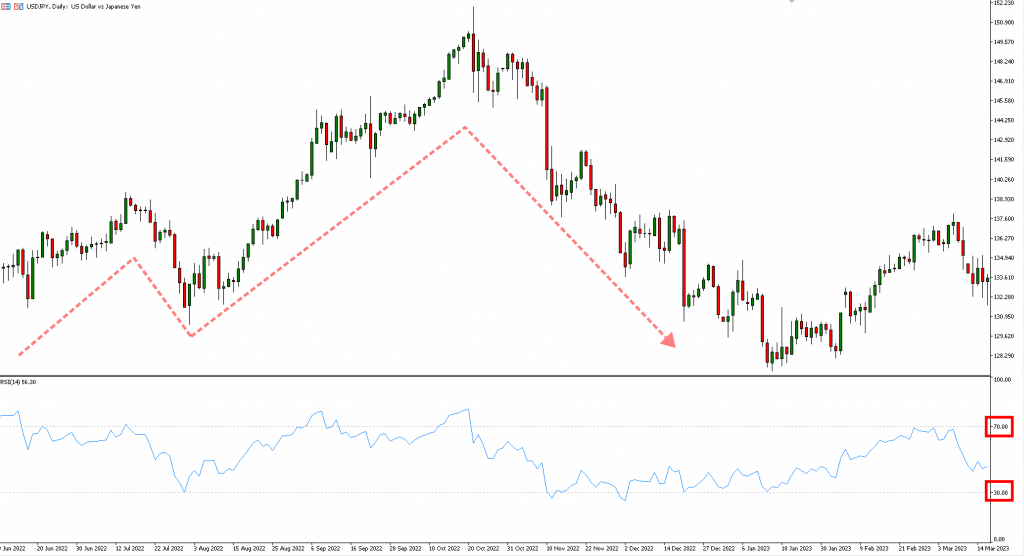

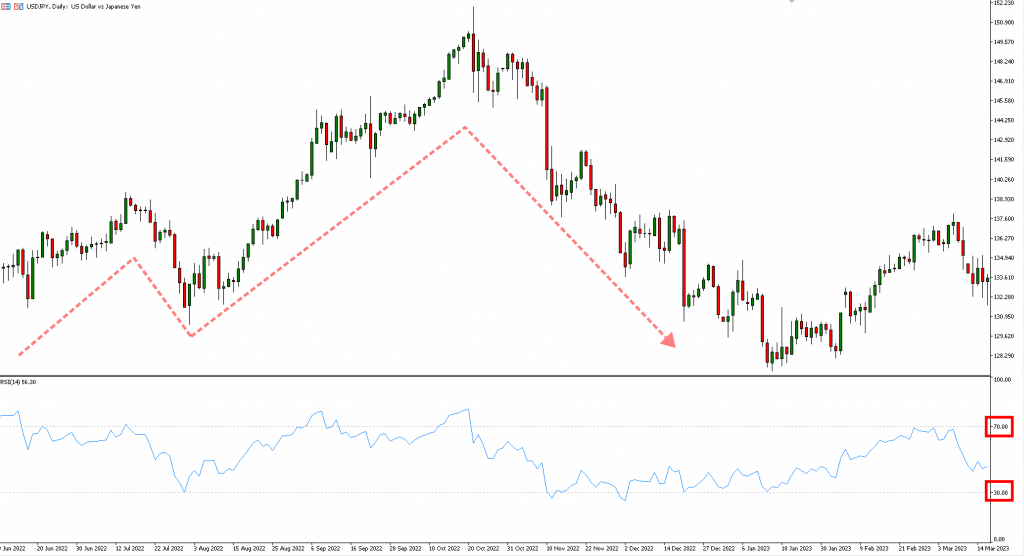

FXダウ理論×RSI

RSI(Relative Strength Index)は、相場の「買われすぎ・売られすぎ」といった相場の過熱感を示すインジケーターです。

そのため、ダウ理論と組み合わせることで、トレンド転換をいち早く予測できます。

RSIでは、数値が70以上になると現在の相場が「買われすぎ」で、30以下で「売られすぎ」とするのが一般的です。

したがって、RSIが示す相場の過熱感とダウ理論のトレンド転換を上手に使うことで精度の高いトレードが可能になります。

RSIは、MACDと同様に「ダイバージェンス」が起こるので、それを転換のサインとして使うこともできます。

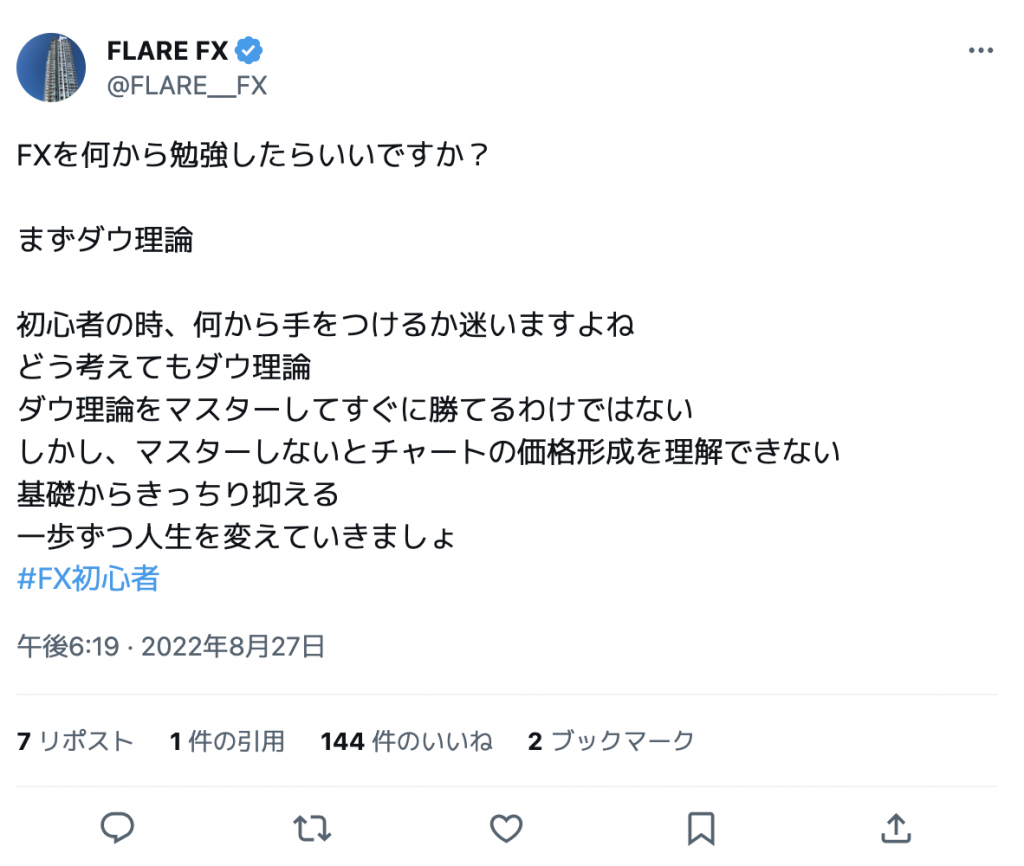

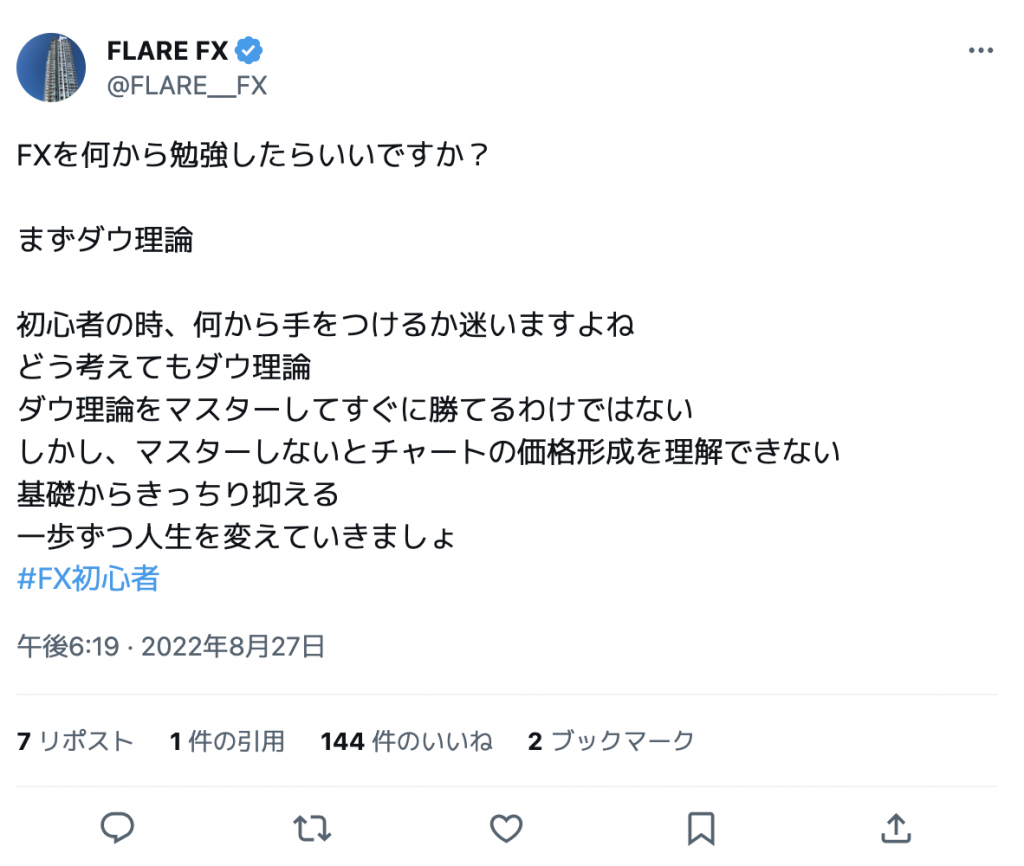

FXのダウ理論に対する一般トレーダーの評価

ここからは、実際にダウ理論を使ってトレードしている人たちのリアルな声をSNS上で集めてみました。

ダウ理論肯定派と否定派、両方の声を集めたので参考にしてみてください。

FXのダウ理論肯定派の意見

FXのダウ理論否定派の意見

FXのダウ理論の注意点

ダウ理論を使ってFXのトレードや相場分析をする際、いくつかの注意点があります。

他のテクニカルと同様、ダウ理論も万能というわけではないので、しっかり読み進めていってください。

FXのダウ理論にはマルチタイムフレーム分析が必須

ダウ理論のトレンドは、基本原則にもあったように以下の3種類があります。

- 主要トレンド(日足以上)

- 二次トレンド(1時間足~日足)

- 小トレンド(4時間足以下)

つまり、そもそもダウ理論というのはマルチタイムフレーム分析を前提としているということです。

したがって、様々な時間軸でトレンドを分析する必要があるので注意しましょう。

上位足を無視してはいけません。

FXのダウ理論を基準にトレードする場合は戻り高値・押し安値の目安の見極めが重要

FXでダウ理論を使ってトレードする際に気をつけたいのが、戻り高値と押し安値の見極めと、それに伴うラインの引き方です。

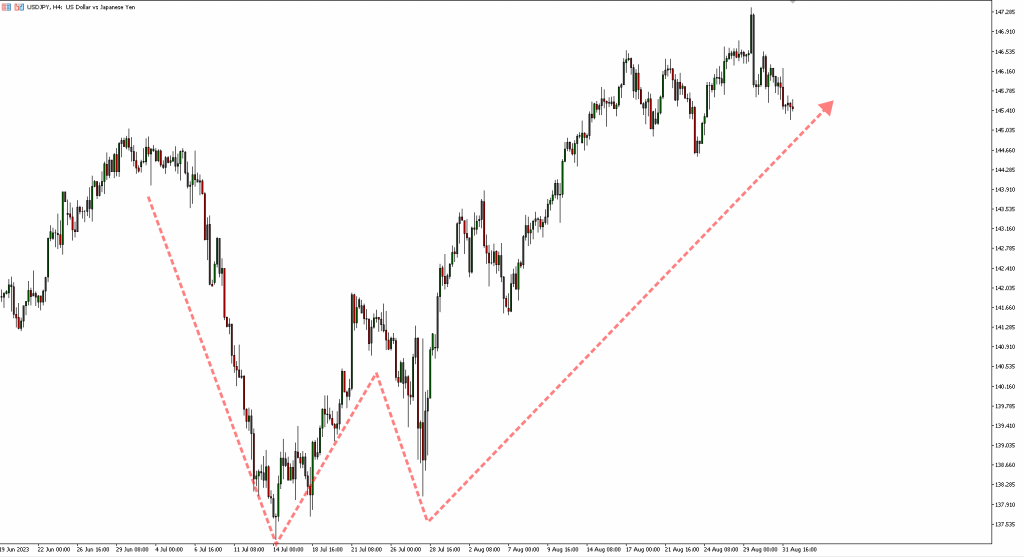

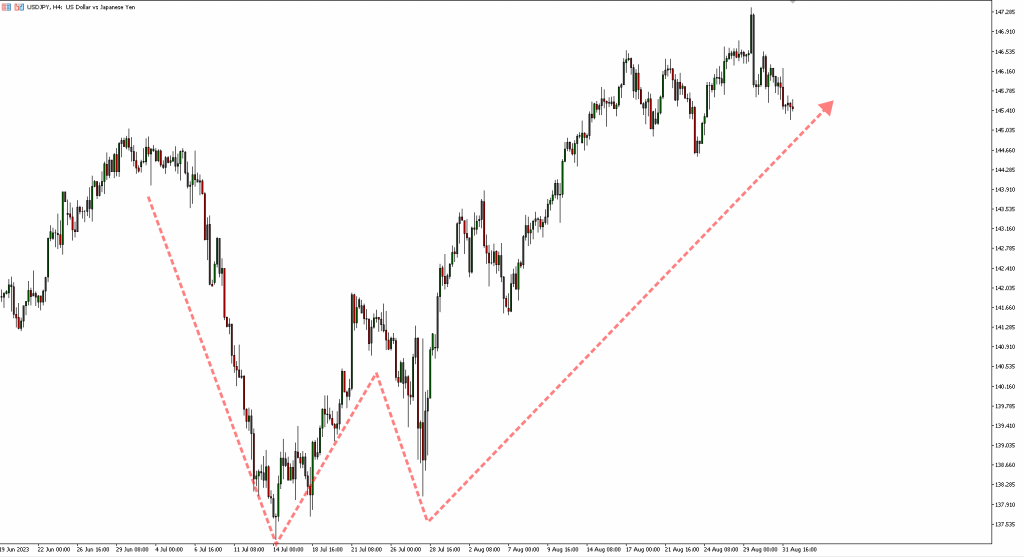

例えば、以下の4時間足チャートでも、長期のトレンドを見ている場合は、トレンド転換してから一直線に上昇していると捉えることもできます。

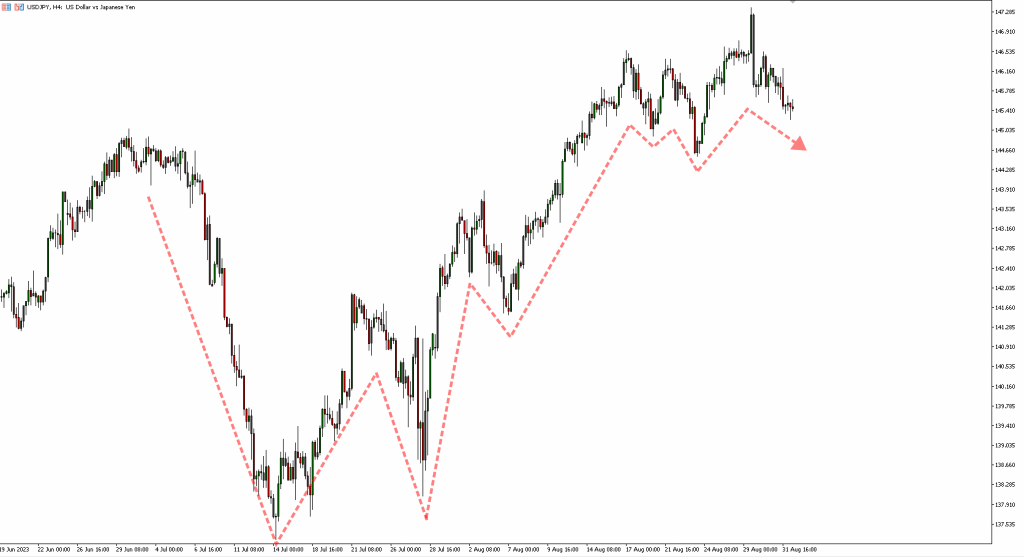

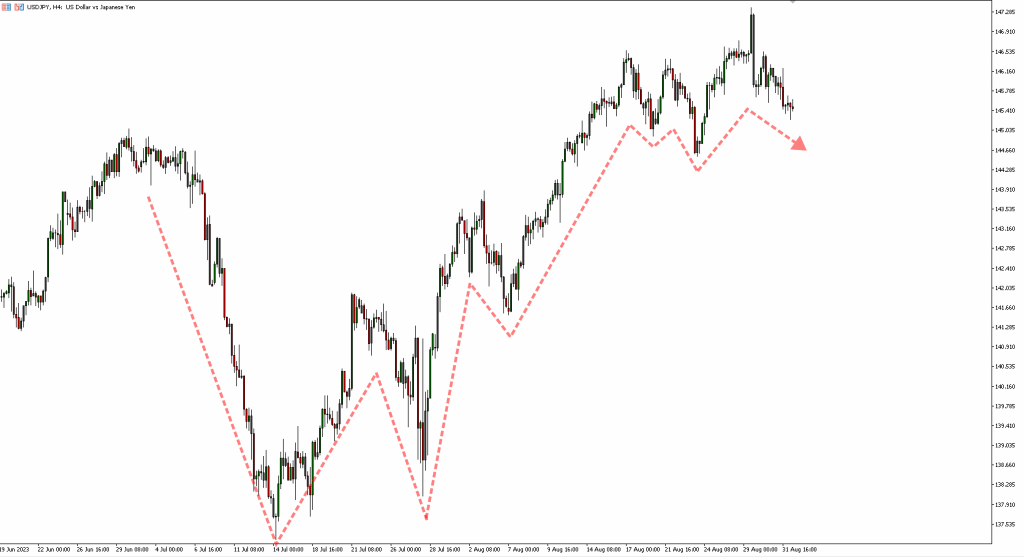

しかし、より短期で見ている場合は、以下のように細かく戻り高値と押し安値を特定してラインが引けます。

FXでダウ理論を使ってトレードする場合、こうしたラインの引き方が重要になるので、前述した「ZigZag」や「フィボナッチ」を使うのもひとつの方法です。

特にFX初心者はインジケーターを使うことをおすすめします。

ダウ理論だけでなく、エリオット波動を見つける際にも「ZigZag」や「フィボナッチ」は役立ちます。

また、FX中上級者の方にはスイングハイ・スイングローという考え方もおすすめです。

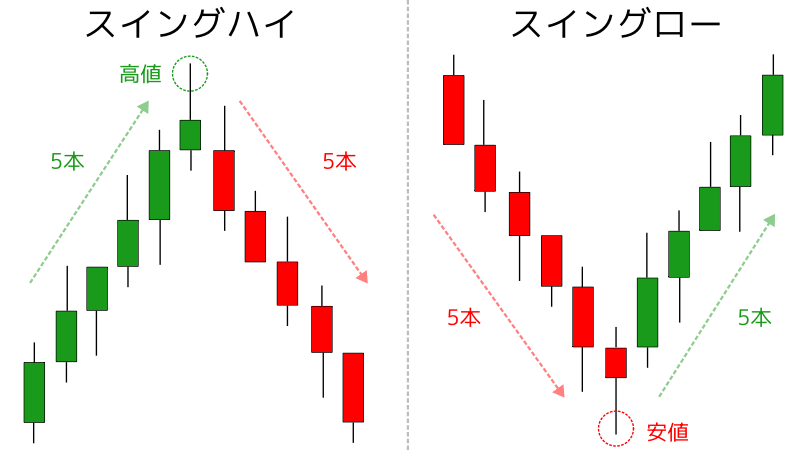

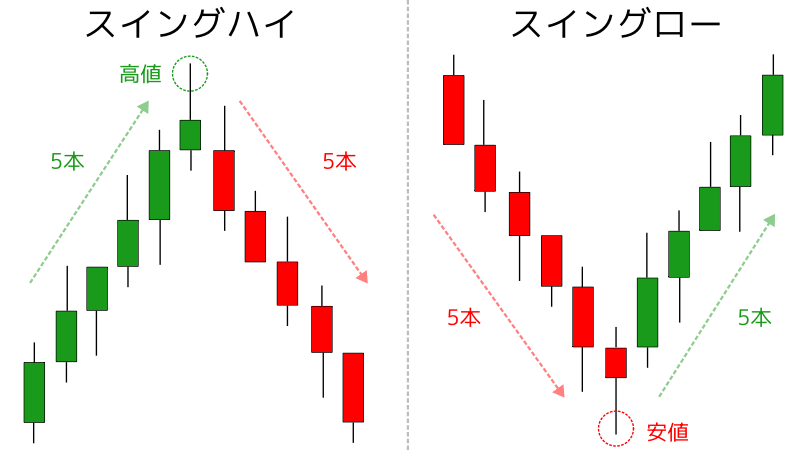

スイングハイ・スイングロー=高値と安値を決める目安

- スイングハイ:高値の左右にそれぞれ高値が低いローソク足がn本以上存在

- スイングロー:安値の左右にそれぞれ安値が高いローソク足がn本以上存在

例えば「n=5」と決めた時、高値・安値の左右にローソク足が5本づつあれば、スイングハイ・スイングローにより高値・安値と特定できるということです。

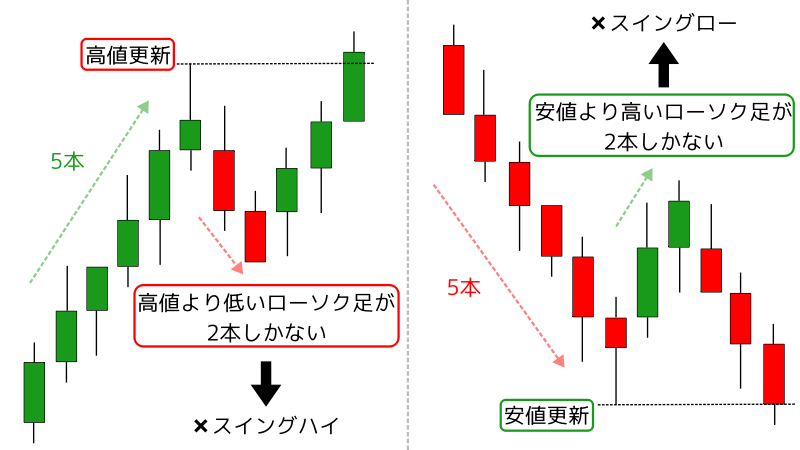

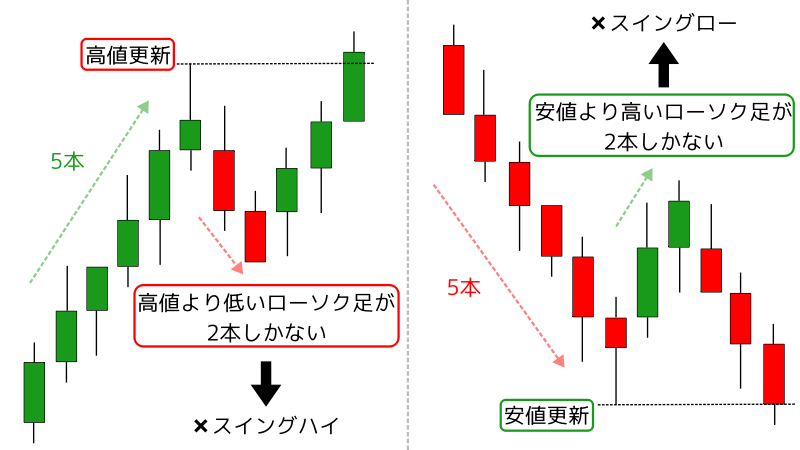

一方、「n=5」と決めた場合で以下のような場合はスイングハイ・スイングローにより高値・安値とみなしません。

戻り高値・押し安値の特定は意外と難しいので、ぜひこの「スイングハイ・スイングロー」という考え方を参考にしてみてください。

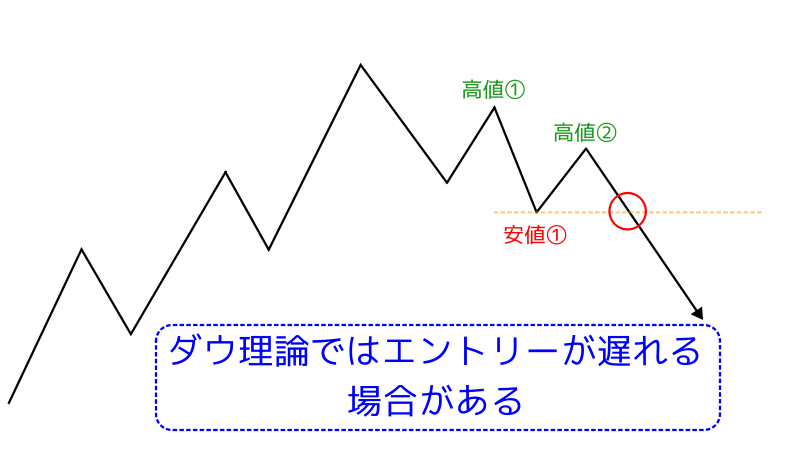

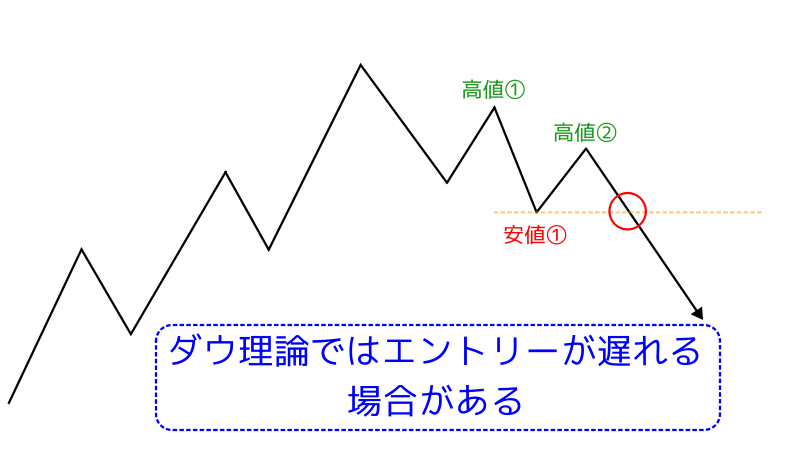

FXのダウ理論でトレンド転換を狙うとエントリーが遅い場合がある

ダウ理論はトレンド捉えるための優れたテクニカルですが、トレンド転換に関しては、若干エントリーが遅れる場合があるので注意が必要です。

例えば、以下の図のようにダウ理論の上昇トレンドが終了し、ショートでエントリーする場合などがそれにあたります。

ダウ理論に忠実に従うと、下降トレンドとみなされるのは「安値①」をブレイクしてからです。

したがって、エントリータイミングは「安値①」のブレイクかその戻りになります。

しかし、実はベストなエントリータイミングというのは「高値②」だったり、リスクを取るなら「高値①」だったりするわけです。

このように、ダウ理論を忠実に守ってトレンド転換を狙う場合、少しタイミングが遅くなるケースもあるということを頭に入れておきましょう。

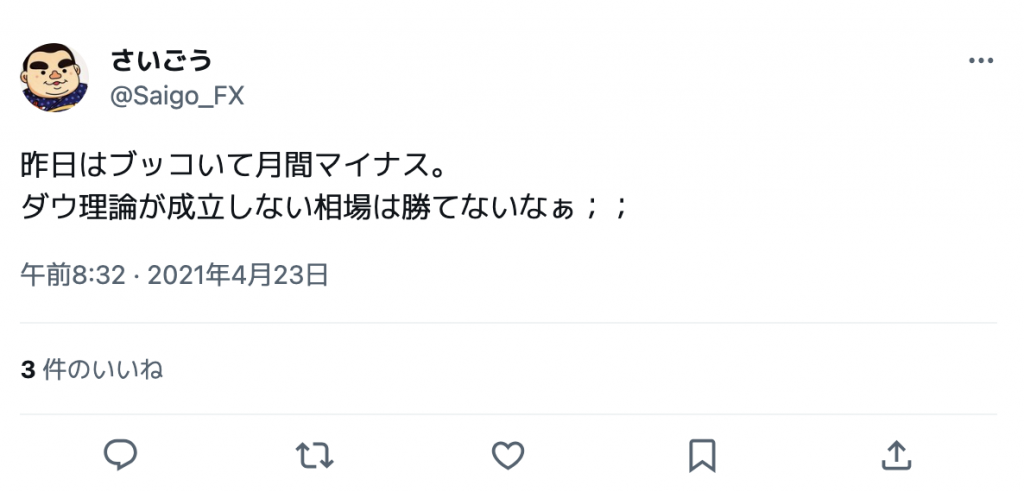

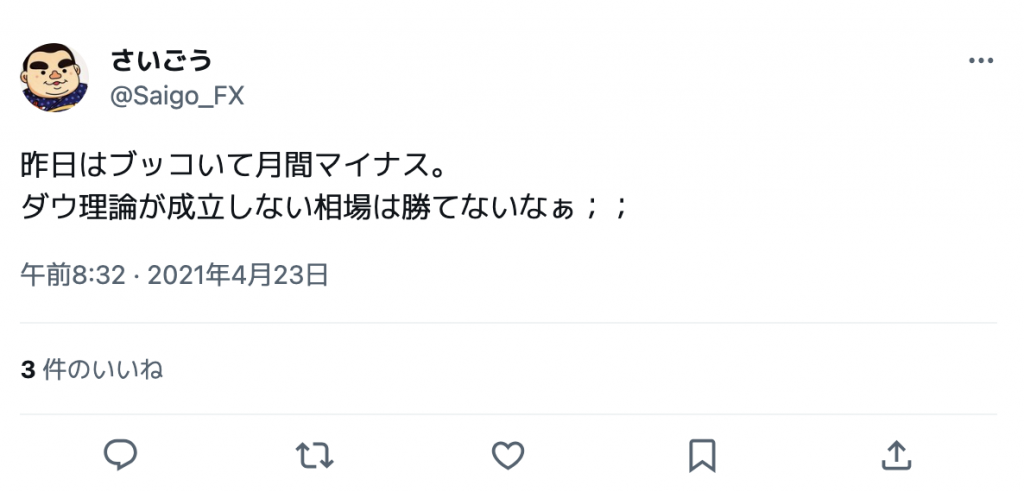

FXのダウ理論はレンジ相場では注意が必要

ダウ理論というのは、主にトレンドの方向性を判断するために活用されるテクニカルです。

そのため、明確なトレンドが存在しないレンジ相場では、ダウ理論が適用しにくい状態となるので注意が必要になります。

実際にTwitter上でもこうした声があがっています。

また、トレンドというのは上昇トレンドからすぐに下降トレンドになったり、下降トレンドからすぐに上昇トレンドに切り替わるわけではありません。

多くの場合、ひとつのトレンドが終わると、方向感のないもみ合いの期間、つまりレンジ相場に移行するのが一般的なので注意しましょう。

為替相場は、7割がレンジ相場で残り3割がトレンド相場なんて言われ方もされます。

FXのダウ理論は突発的なファンダメンタルズの変化には注意が必要

ダウ理論の基本原則のひとつに「価格(平均株価)はすべての事象を織り込む」というのがあります。

これは、市場価格は既に経済指標、金融政策、政治的な出来事、自然災害などの情報を含んでいるとする考え方です。

ただし、ダウ理論というのは「主要トレンド」がそうであるように、どちらかというと日足以上の長期的なトレンドを想定しています。

したがって、突発的なファンダメンタルズの変化に関しては、日足、週足レベルではちょっとしたノイズとして「織り込み済み」と受け取れるかもしれません。

しかし、短期目線では違います。

デイトレードやスキャルピングで使用するような1分〜4時間足では、突発的なファンダメンタルズの変化によってそれまでのトレンドが崩れるような価格の上下動が起きたりします。

そのため、使用する時間足によっては、重要経済指標などのファンダメンタルズに気を配る必要があるので注意しましょう。

米雇用統計が思いのほか悪かったり、中央銀行の利上げ・利下げといったニュースには市場は敏感に反応するものです。

FXのダウ理論に関するよくある質問

ここからはFXのダウ理論に関するよくある質問に答えていきます。

何かわからないことがあった際の参考にしてみてください。

FXのダウ理論はどの時間足チャートで見るのが効果的ですか?

FXのダウ理論は、どの時間足チャートでも効果的に使用できます。

ただし、短期足では相場のノイズが多くなるので、中期足や長期足で分析することが一般的です。

マルチタイムフレーム分析は必須です。

FXでダウ理論を使った初心者におすすめのトレード手法があれば教えてください

FXを始めて間もない方であれば、ダウ理論を使ったトレンドフォローだけを行うことをおすすめします。

シンプルに「ダウ理論を使ってトレンドを見つけ、そこに乗る」を繰り返すだけでも、チャートを見る目やエントリーの技術は格段に上がるので試してみてください。

FXの1分足・5分足などの短期足でダウ理論を使う場合と、4時間足などの長期足でダウ理論を使う場合ではどちらの方が勝率がいいですか?

1分足・5分足などの短期足でダウ理論を使う場合と、4時間足などの長期足でダウ理論を使う場合では、勝率に大きな違いはありません。

ただし、短期足では相場のノイズが多くなりますので、ダウ理論では中期足や長期足で分析することが一般的です。

短い時間足ほどトレードする機会が頻繁に発生するので、とても魅力を感じます。

しかし、それだけ損失の可能性も増えることになるので注意しましょう。

FXダウ理論の使い方に関して、1分足ではどのように使うのがいいですか?

1分足でもダウ理論のトレンドの定義は適用されます。

そのため、スキャルピングやデイトレードなどのエントリータイミングを計るのに適していると言えるでしょう。

FXのダウ理論を使ったEAはありますか

FXのダウ理論のロジックが組み込まれたEA(Expert Advisor)は存在します。

MT4・MT5で使える無料のものも多数あるので「ダウ理論 EA」で検索してみてください。

ダウ理論は仮想通貨のトレードにも適用できますか

ダウ理論はビットコインをはじめとした仮想通貨の取引にも使えます。

歴史の浅い仮想通貨は、ダウ理論の基本原則のひとつである「主要トレンドは3段階ある」が非常にわかりやすい形でチャートに表れています。

上のチャートはBTCUSD(ビットコイン/米ドル)の月足ですが、「先行期」→「追随期」→「利食期」と推移しているのがはっきり確認できます。

現在では、CFD取引のひとつとして仮想通貨を取り扱っているFX業者も多くあるので、一度チャートを確認してみてください。

FXはダウ理論だけで必ず勝てるものですか?

どんな投資にも言えることですが、必ず勝てる手法というのは存在しません。

もちろんFXにおけるダウ理論も例外ではありません。

特にFXを始めたばかりの方が、ダウ理論のみでトレードしたとしてもほぼ勝てないと言っていいでしょう。

勝てるようになるには、ダウ理論の基本を理解するのはもちろん、エントリーや利確・損切りのスキル、資金管理やメンタルコントロールなどの総合的なトレードスキルの向上が必要になります。

「聖杯」を探すよりも、トレードスキルを磨けということですね。

FXのダウ理論まとめ

ここまでダウ理論について詳しく見てきました。

ダウ理論がシンプルながら非常に有効なテクニカルであることがおわかりいただけたかと思います。

最後にもう一度ダウ理論の基本原則をまとめておきます。

- 価格(平均株価)はすべての事象を織り込む

- トレンドは3種類ある

- 主要トレンドは3段階からなる

- 平均は相互に確認されなければならない

- トレンドは出来高でも確認されなければならない

- トレンドは転換の明白なシグナルが出るまで継続する

いっぺんに覚えられないという方は、せめてダウ理論のトレンドの定義(高値と安値の切り上がり・切り下がり)だけでも覚えておいてください。

ダウ理論はあらゆるチャート分析理論の基礎となるものです。

まずはしっかりとダウ理論を理解し、それからエリオット波動やグランビルの法則などの他の理論もマスターしてトレードに活かしていきましょう。

FXで勝ち組になるために絶対にしなければいけないのが『検証』です!

ただ、リアルトレードでの検証には膨大な時間が必要です…

本当に稼げる手法なのかスグに検証できたらいいのに…

そんな方にWikiFX Japanがオススメしているのが「Trade Trainer」というツールです。

Trade TrainerはMT4上で動くトレード検証ソフトで、過去のチャートを用いて実際に売買を行いながら手法の検証が可能です!

WikiFX Japanでは数々の検証ソフトを実際に利用して比較していますが、

ズバリ…Trade Trainerが最も使いやすいソフトだと感じます。

買い切り型ソフトで価格がリーズナブルなのもポイントですね!

手法が実際の相場で通用するか、チェックしてからトレードに臨めば怖いものナシです!

\ 無料体験版もあるみたい /

コメント コメント 0